- Что нужно указать на бланке заявления о возврате излишне уплаченного налога?

- Как производится возврат налогоплательщику суммы излишне уплаченного налога?

- Как написать заявление о возврате налога в инспекцию?

- Как правильно заполнить заявление в налоговую?

- Как заполнить форма по кнд 1150058?

- Как сформировать заявление на возврат в Личном кабинете?

- Где заполнить заявление на возврат налога?

- Как самому заполнить декларацию на налоговый вычет?

- Как самостоятельно заполнить декларацию 3 НДФЛ?

- Как подать заявление на возврат излишне уплаченного налога онлайн?

- Как быстро возвращают излишне уплаченный налог?

- Как быстро налоговая возвращает переплату?

- Сколько зачисляется налоговый вычет?

- Как распорядиться излишне уплаченным налогом

- Сначала заполните титульный лист бланка

- Что это

- Когда нужно писать заявление по форме КНД 1150058

- Отличия новой КНД 1150058 формы 2025 года от прежнего бланка

- Как заполнить заявление о возврате суммы излишне уплаченного налога в 2025 году

- Чем отличается образец заполнения формы КНД 1150058 физическим лицом

- Срок подачи заявления

Заявления о возврате переплат (штрафов и пеней) заполняются следующим образом.

- В поле «КПП» указывается код, присвоенный налоговым органом, в который подается заявление.

- В поле ‘Номер заявления’ указывается номер заявления за текущий год.

- В поле ‘Статус налогоплательщика’ проставляется соответствующий номер.

- 1 — налогоплательщик,.

- 4 — налоговый орган.

- 78 — возврат налога на задолженность (пеня, штраф),.

- 176 — возврат НДС,.

- 203 — специальные налоговые возмещения.

- 1-возврат налога на добавленную стоимость,.

- 3- Возмещение НДС, акцизов.

- 1- Налоги,.

- 4 — штрафы,.

- 5-Вознаграждение.

- Поля заполняются в следующем формате.

- Первые два символа — Период расчета налога:.

- МС-месяц-QS-квартал-ст-семестр — ГГ-год (если налог (штраф или пеня) уплачивается или если декларация (расчет) представляется один раз в год); и

- Следующие две цифры после точки — порядковый номер периода:.

- 01-12 — если выбран «MC»; 01-04 — если выбран «ef»; 01-02 — если выбран «pl»; 00 — если выбран «gd».

- Последние 4 цифры — год.

- 01- текущий счет,.

- 07-депозитный счет — 07-депозитный счет,.

- 0 9-Почтовый счет — 0 9-Почтовый счет,.

- 1 3-Su b-Census.

Что нужно указать на бланке заявления о возврате излишне уплаченного налога?

В бланке заявления о возврате налога на задолженность необходимо указать НДС, КПП (если есть) лица, подающего заявление (эта информация должна быть указана на каждой странице) — наименование налогоплательщика (если это организация) или ФИО (если это индивидуальный предприниматель или физическое лицо),.

Как производится возврат налогоплательщику суммы излишне уплаченного налога?

В соответствии со статьей 78 Налогового кодекса РФ, возврат задолженности в случаях, когда налогоплательщик принял другие налоги, возможен только после признания недействительными пеней и штрафов.

Как написать заявление о возврате налога в инспекцию?

В первом случае (самостоятельный возврат) это происходит в двух экземплярах. На первом инспекция проводит проверку, второй остается у вас. Второй (ваш) экземпляр с текущей датой передайте сотруднику налоговой инспекции, принимающему заявление о возврате налога.

Как правильно заполнить заявление в налоговую?

Первая страница вашего заявления является титульным листом.

- Заполните НДС.

- Напишите номер страницы в формате ‘001’.

- Напишите номер заявления в формате ‘1——‘.

- Ваш налоговый номер.

- Запишите свою фамилию, имя и отчество (если есть) заглавными буквами.

- Далее укажите статус налогоплательщика.

Как заполнить форма по кнд 1150058?

Заполните KND 1150058: Запрос на получение квитанции об уплате излишне уплаченного налога.

- В поле необходимо заполнить номер, присвоенный предприятию.

- В поле КПП (регистрационный номер налогоплательщика) указывается код, присвоенный налоговому органу, в который обращается компания.

- Число в поле Номер заявления указывает номер заявления за текущий год.

Как сформировать заявление на возврат в Личном кабинете?

После того, как ваша камеральная проверка завершена, Вы можете: сформировать заявление на возврат . Для этого вам необходимо перейти в раздел: Мои налоги =>Нажмите на кнопку Излишки налога: распоряжение. [Нажмите на кнопку Настроение. Введите реквизиты счета.

Где заполнить заявление на возврат налога?

Для этого подайте в налоговую инспекцию заявление по форме, утвержденной решением ФНС № ММВ-7-8/182 от 14. 02. 2017 г., приложите платежку и выписку из журнала учета налога на доходы физических лиц.

Как самому заполнить декларацию на налоговый вычет?

Как войти в выписку на сайте налогового органа

- Получите пароль для личного кабинета на сайте ФНС.

- Создайте специальную электронную подпись.

- Подготовьте документ.

- Заполните заявление о возврате налога в соответствии с инструкциями вашего ведомства.

- Заполните заявление на возврат налога и приложите его к выписке.

Как самостоятельно заполнить декларацию 3 НДФЛ?

Заполните обе декларации 3 — Налог на доходы физических лиц в личном кабинете.

- На вкладке Жизненный статус нажмите Декларация 3 — Подоходный налог.

- Вы можете заполнить декларацию в электронном виде или загрузить готовую форму. Заполните в электронном виде.

- Требуется электронная подпись. Сами ворота предлагают вам ее получить.

Как подать заявление на возврат излишне уплаченного налога онлайн?

Как осуществляется возврат излишне уплаченного налога через личный кабинет физического лица

- [Нажмите на кнопку «Статус жизни» и выберите кнопку «Переплата» в левом углу.

- В появившемся окне сумма возвращается гражданину, а внизу есть кнопка «Подтвердить», которую нужно нажать.

Как быстро возвращают излишне уплаченный налог?

Налогоплательщики могут обратиться в налоговый орган для возврата излишне уплаченного налога. Возврат производится в течение одного месяца со дня получения налоговым органом такого заявления.

Как быстро налоговая возвращает переплату?

Срок возврата излишне внесенных сумм составляет один месяц со дня подачи заявления или со дня составления уточненной декларации (ст. 78 ГПК). Если в возврате отказано, отказ может быть обжалован в вышестоящих налоговых органах в течение одного года (ст. 78(1) ГПК).

Сколько зачисляется налоговый вычет?

Российское налоговое законодательство также гласит, что любая неясность или неточность в законе должна толковаться в пользу налогоплательщика. Срок уплаты налоговых вычетов после подачи заявления с документами и декларации уже ясен: один месяц. Не более того.

Как распорядиться излишне уплаченным налогом

Воспользовавшись своими правами в соответствии со статьей 78 Налогового кодекса, физические или юридические лица могут зачесть излишне взысканные налоги в счет будущих налогов (или задолженности по налогам) из своего бюджета (например, из доходов, прибыли, имущества, НДС другие платежи) или вернуть их из бюджета.

Сначала заполните титульный лист бланка

В первых двух строках формы указывается НДС, КПП и номер страницы (001). В данном примере заявление подается на одну организацию. Это означает, что необходимо заполнить 10 цифр в поле ИНН и 9 цифр в поле КПП. Элементы ООО ‘Вымпел’ соответственно.

Далее в строке ‘Номер заявления’ проставляем номер текущего года (в первом случае ‘1’). Рядом пишем код налогового органа, с которым ведется работа.

В нашем примере строка с вложением полного наименования органа (ФИО физического лица) выглядит следующим образом.

В строке «Налогоплательщик» выберите соответствующий код единого класса из предложенных на бланке. Все пустые места на бланке должны быть заполнены прочерками.

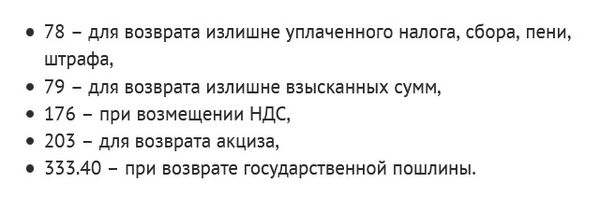

В строке «Статьи» укажите номер статьи налогового законодательства, на основании которой производится возврат излишне уплаченных сумм. Для возврата задолженности или пошлины это статья 78 Налогового кодекса РФ, для возврата госпошлины — статья 333.40 Налогового кодекса РФ. 333.40 НК РФ, которая была ошибочно взыскана налоговым органом — статья 79 НК РФ, вы возвращаете статью 176 НК РФ и т.д.

В данном примере статья 78 ГПК, так как вы должны вернуть причитающийся вам подоходный налог.

Ниже, в двух других ячейках, введите информацию о переплате и типе платежа и выберите соответствующий единый код для этих полей из представленной формы. Например, ‘1’ — переплата, ‘1’ — налог.

В строке «Сумма» укажите сумму запрашиваемой переплаты цифрами.5. 350 рублей. Строка «Налог (расчет)» заполняется следующими кодами в первых двух ячейках.

‘МС’ — если платеж ежемесячный.

‘QP’ — если платеж ежеквартальный; и

‘PL’ — если завышение полугодовое; и

‘GD’ — если платеж годовой.

После точки вводится выбранный и указанный учетный период, т.е. количество месяцев, квартал или полугодие, чтобы определить ’00’ для годовых платежей.

Год, за который была предоставлена переплата, вводится после следующей точки в четырех пустых ячейках.

В данном примере ‘Дг. 00. 2018’.

Далее указывается код ОКАТО.

Чтобы заполнить заявление на возврат введенного излишне уплаченного налога, организация может получить код территории (ОКТМО) из представленной налоговой декларации (в примере это отчет о прибылях и убытках). ОКТМО: если это налог на недвижимость, то ОКТМО получается по месту нахождения этой недвижимости. Транспортный налог (если владелец транспортного средства зарегистрирован, подоходный налог для физических лиц) из справки с места работы с места работы.

В следующей строке — «Код вида бюджета» — заполните 20-значный КБК для переплаты. В данном примере это КБК для подоходного налога в федеральный бюджет.

Далее запишите количество страниц и приложений к подаваемому заявлению. Не забудьте удалить все пустые места на форме.

В левом нижнем углу первой страницы бланка находится страница с информацией о заявителе (плательщике/представителе). Она содержит имя, номер телефона, подпись и дату. Если заявление подается дилером, необходимо предоставить сведения об авторизационном документе и приложить его копию к заявлению.

Что это

Следует понимать, что даже средства, уплаченные по ошибке, направляются в бюджет. Поэтому деньги не могут быть просто удержаны из него для возврата налогоплательщику. Здесь нужно правильно составить заявление, которым является форма КНД 1150058, утвержденная ФНС в 2017 году.

Однако позже в форму были внесены некоторые изменения. Поэтому до 2020 года необходимо использовать новую форму.

Однако не всегда есть возможность вернуть заполненные суммы. Например, Налоговым кодексом предусмотрены отказы, если задолженность числится на другом счете. Если налоговый инспектор обнаружит, что учреждение не уплатило необходимые бюджетные взносы, оно должно сообщить ему об этом. В результате сумма превышения становится долгом.

Если неуплаченная сумма меньше суммы превышения, компетентное должностное лицо Федеральной налоговой службы производит соответствующий расчет. Это означает, что сначала выплачивается долг. Если остается остаток, компания может его истребовать. Для того чтобы налоговые органы вернули этот остаток, он должен быть получен из стандартного заявления налогоплательщика по КНД 1150058. Помимо возврата, ведомство может потребовать от вас зачесть эти деньги в счет следующего платежа.

(Видео: «Налог на уменьшение задолженности»)

Когда нужно писать заявление по форме КНД 1150058

Логично предположить, что для возврата домой и агентство, и налоговая инспекция должны признать переплату. Только в этом случае заявление может быть принято. Если переплату обнаружил налоговый инспектор, он должен сообщить об этом агентству в течение 10 дней.

В этом случае Dou обычно направляет письмо в компанию. Нередки случаи, когда сотрудники агентства сами обнаруживают переплату. В таких случаях переплату необходимо доказать.

Для этого рекомендуется заранее подготовить соответствующую документацию.

Закон устанавливает срок, до которого заявление должно быть рассмотрено, а сумма возвращена. Конечно, налоговый инспектор должен иметь в виду. Это также срок исковой давности. Например, компания имеет право потребовать возврата налога в течение трех лет, если переплата произошла по ее собственной неосторожности. Возможны также случаи, когда налоговые органы ошибочно удержали первоначальный налог. В этом случае налоговое агентство должно уведомить руководителя компании о случившемся. После получения такого уведомления у агентства есть один месяц на подачу заявления.

Здесь нужно быть очень внимательным к срокам. Если они нарушены, налоговая инспекция не вернет переплату. Конечно, в этом случае вы можете обратиться в суд и доказать, что сроки еще не истекли.

Однако обращаться в суд следует только в том случае, если сроки на самом деле не прошли. В противном случае судебное разбирательство можно назвать пустой тратой времени.

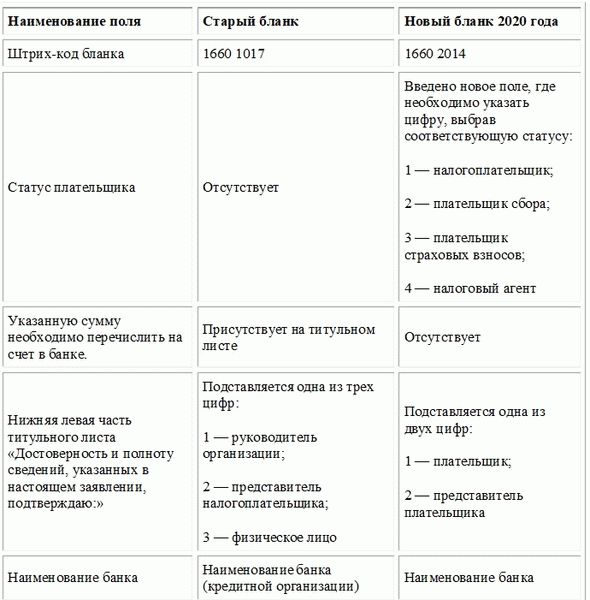

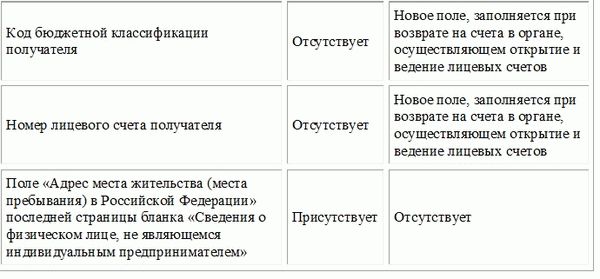

Отличия новой КНД 1150058 формы 2025 года от прежнего бланка

При ближайшем рассмотрении новой формы KND 1150058, которая будет использоваться до 2020 года, видно, что в ней есть несколько изменений. Для наглядности все различия перечислены в таблице ниже.

Как заполнить заявление о возврате суммы излишне уплаченного налога в 2025 году

Особых правил заполнения этого документа не существует. В них нет необходимости, поскольку сам бланк содержит необходимые коды и предложения. Например, форма начинается с титульного листа.

Здесь перечислены следующие пункты

- Коды КПП и ИНН организации. Если заявление подано ИП, то КПП не указывается.

- В бланке уже указано полное наименование документа. Остается только проставить номер заявления в соответствующей графе. Рядом указывается код налоговой инспекции, под которым нужно представить документ.

- Ниже — название компании или физического лица.

- Имущество плательщика.

- Ниже находится поле ‘Статья на основании’. Здесь необходимо указать количество статей налогового кодекса. Здесь можно выбрать все необходимые.

- Затем указывается сумма и тип платежа.

- Затем необходимо ввести сумму к возврату. Указываются как девушки, так и рубли.

- Вводится период, за который произошла переплата.

- Импортируется бюджет и код компании Octmo.

Затем лист делится на две части. Левая часть предназначена для отображения информации о плательщике: его ФИО, контактные данные и подпись. Правая часть остается пустой — ее должен заполнить налоговый инспектор.

Вторая страница бланка предназначена для указания данных банка, с которого был осуществлен денежный перевод. В соответствующих строках указывается имя бенефициара, тип и номер счета и другая информация.

Третья страница бланка остается пустой, если заявление подается индивидуальным предпринимателем или юридическим лицом. Если заявителем является физическое лицо, этот лист должен быть заполнен. Здесь необходимо ввести информацию о заявителе. Помимо имени, необходимо указать паспортные данные.

Документы могут быть созданы на компьютере или на рукописи. Если выбран рукописный вариант, используйте ручку с черными чернилами. Все буквы должны быть написаны заглавными.

Не следует допускать ошибок и исправлений. Также не допускается использование исправлений. В случае ошибок необходимо заполнить новый бланк.

Заполненный документ необходимо предоставить в налоговую службу, в которой вы состоите.

Для этого можно воспользоваться одним из удобных способов.

- Обратиться за помощью к курьеру.

- Чтобы доставить заявление непосредственно инспектору, вы можете

- Воспользоваться услугами поставщика услуг по электронной подаче документов

- Зарегистрироваться на сайте Федеральной налоговой службы и создать личный кабинет, в котором можно создать и подать заявление.

- Отправить по электронной почте.

Если вы решили отправить заявление по электронной почте, вам необходимо заказать заказное письмо. Содержимое папки должно пройти цензуру. После подачи заявления налогоплательщик получает квитанцию, которая служит документом, подтверждающим миссию заявления.

Чем отличается образец заполнения формы КНД 1150058 физическим лицом

Заявление может быть подано как физическими, так и юридическими лицами. Принципиальной разницы в том, кто хочет получить возмещение излишних платежей, нет. Главное, о чем следует помнить, — это заполнение третьей страницы формы. Она предназначена для физических лиц.

Срок подачи заявления

Заявления подаются в течение трех лет со дня переплаты налога, сбора, страхового взноса, пени или штрафа.