- Виды счетов-фактур

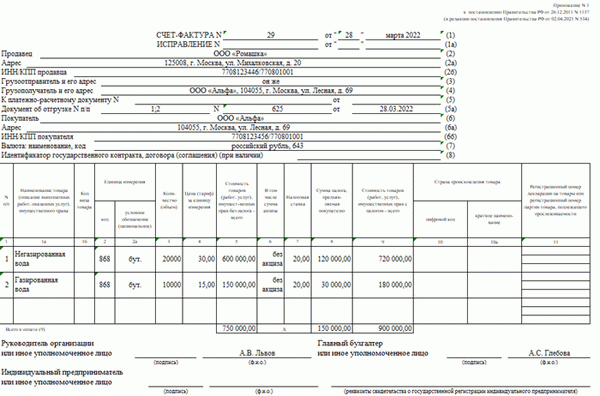

- Образец заполнения счета-фактуры

- Порядок заполнения по строкам

- Сроки выставления счета-фактуры

- Корректировка счета-фактуры

- Электронные счета-фактуры

- Журнал учета счетов-фактур

- Что такое счет-фактура, для чего необходима и кому она остается – образец

- Что подтверждает

- Готовые решения для всех направлений

- Виды счет-фактуры, которые встречаются в бухгалтерии

- Без каких реквизитов не обойтись

- Для чего нужна такая бумага, как счет-фактура, в отделе закупок и в бухгалтерии

- Можно ли составить электронно

Счет-фактура — это документ, который есть у вашего бухгалтера. Он подтверждает, что товар действительно был отправлен покупателю или оказана услуга. Он также показывает стоимость товара. Счет-фактура выписывается продавцом покупателю при отпуске товара.

Виды счетов-фактур

Существует три типа счетов-фактур

- Периодический отгрузочный счет-фактура — подтверждает передачу товара покупателю.

- Депозитные счета-фактуры создаются при заключении договора и получении задатка за выполнение задания или услуги, но не подтверждают факт передачи.

- Исправленный счет-фактура заполняется в случае изменения цены или количества отправленного товара.

Образец заполнения счета-фактуры

Подпишитесь на услугу «Мойсклад Документ Е Принт» для бесплатной печати счетов-фактур.

- Скачайте бланк счета-фактуры.

- Заполните и распечатайте онлайн (очень практично)

Порядок заполнения по строкам

Счет-фактура должен быть заполнен в соответствии с правилами, утвержденными Постановлением Правительства № 1137 от 26 декабря 2011 года. должны быть указаны:.

Серийный номер и дата выдачи — строка 1. Документы нумеруются в порядке возрастания. Они должны соблюдаться в хронологическом порядке по дате выдачи или получения. Срок хранения счетов-фактур и транспортных бюллетеней составляет не менее четырех лет с даты последней регистрации.

Информация о продавце — строки 2, 2A и 2B. наименование, адрес, НДС и КПП продавца, который подробно указан в счете-фактуре в соответствии с Единым государственным реестром юридических лиц, что не допускается в учредительном документе. Несоблюдение этого правила может быть основанием для отказа в предоставлении скидки.

Информация об отправителе и получателе — строки 3 и 4. Только при продаже товаров. Если продаются услуги или выполняются работы, необходимо установить DASH. Если отправителем является продавец — в этой строке указывается «я сам».

Информация об оплате — строка 5. Заполняется, если депозит с авансовым платежом. Необходимо указать номер и дату платежного документа. Если задатка не было, ставится прочерк.

Информация о стоимости доставки — строка 5а. Необходимо указать номер и дату документа на отгрузку товара, на основании которого был создан счет-фактура. Сюда входят счета-фактуры, накладные на отгрузку и акты об оказании услуг.

Информация о покупателях — 6, 6а и 6б. продавец обязан сообщить полное или уточненное наименование покупателя в соответствии с установочным документом, ЕГРЮЛ или ЕГРИП, или адрес покупателя со ссылкой на место жительства предпринимателя, НДС и КПП покупателя.

Валюта и код — строка 7. Счета-фактуры выставляются в той денежной единице, в которой выражена цена и расчеты в соответствии с договором.

Информация о государственных контрактах — строка 8. Заполняется в отношении государственного контракта. В противном случае ставится прочерк или пустая строка.

Информация о товарах. На стороне таблицы должно быть указано наименование товара или работы, описание услуг и переданных прав; при экспорте товаров в страны ЕАЭС в графе 1(а) счета-фактуры указывается вид товара на основании ТН ВЭД ЕАЭС.

В графах 2 и 2а указывается единица измерения отправляемого товара. Это код и специальное примечание в соответствии с общероссийским сортировщиком единиц измерения. Однако единица измерения должна быть указана только в том случае, если ее можно идентифицировать.

Если декларировать нечего, например, в случае продажи услуг, необходимо импортировать DASH. Графы 10 и 10А «Страна происхождения» и графа 11 «Номер таможенной декларации» заполняются только для иностранных товаров.

Стоимость и ценность товара. В пункте 4 мы указали цену за единицу товара без налога. Там, где это возможно, следует ставить прочерки. В графе 5 перечислена стоимость товаров, заданий или услуг без налога.

Коэффициенты и суммы налогов. Налоговая ставка (графа 7), налог с рублей и девушек (графа 8), голографический без округления, (графа 9) — общее количество или стоимость количества товара с учетом налога.

РНПТ (количество зарегистрированных партий товаров, подлежащих прослеживанию). Этот показатель вносится в графу 11 для товаров, ввозимых по списку. В качестве альтернативы там же следует указать номера таможенных деклараций на другие товары.

Документ позволяет регистрировать как выявляемые, так и не выявляемые товары. В графах 12 и 12а необходимо указать единицу измерения товара. Она должна быть определена недавно. В графе 13 указывается количество товара, подлежащего прослеживанию.

Сроки выставления счета-фактуры

Счета-фактуры должны быть выставлены в течение пяти календарных дней со дня передачи товаров, выполнения работ или оказания услуг (статья 3, раздел 168 Налогового кодекса). Правила распространяются как на бланки, так и на электронные документы.

Авансовые счета-фактуры выставляются в течение тех же пяти календарных дней после получения оплаты за будущие поставки, работы или услуги.

Штрафы за нарушение сроков представления счетов-фактур не предусмотрены. Фирма может быть оштрафована только за непредставление документа.

Однако нарушения процесса выставления счетов-фактур в период пересечения налоговых периодов все же могут привести к штрафам. Например, задержка в представлении документации может быть расценена как ее отсутствие. Например, если организация выставляет счет-фактуру в начале текущего налогового периода, он должен быть выставлен в конце предыдущего периода.

Корректировка счета-фактуры

Если продавец, выписывающий счет-фактуру, обнаружит ошибку, он может внести необходимые корректировки. Однако покупатель не имеет на это права, но может указать на ошибку и потребовать исправления. Для этого существует специальный акт — корректировка счета-фактуры.

Эта функция подчиняется определенным условиям.

- Изменения должны быть внесены в оба экземпляра для продавца и покупателя.

- Поправка должна быть подписана и скреплена печатью главного продавца. Уполномоченное лицо может подписать от имени руководителя, указав его имя и должность и заявив, что подпись принадлежит «главе компании».

- Необходимо указать дату внесения изменений.

- Неправильные элементы должны быть удалены, правильные элементы должны быть описаны в вакууме, а затем должен быть показан индикатор «исправлено».

Если ошибок много и их трудно исправить, испорченный документ можно легко изготовить заново. Это не противоречит закону, поскольку налоговое законодательство не запрещает сразу же заменить дефектный счет-фактуру. Однако иногда такие права следует отстаивать в суде.

Электронные счета-фактуры

Электронный счет-фактура является юридически действительным документом и соответствующей формой. Он должен быть подписан руководителем компании или уполномоченным лицом, если он обладает такой же информацией. Форма цифрового варианта бланка утверждена приказом налоговой службы РФ № ММВ-7-15/820@ от 19 декабря 2018 года.

Для выявляемых товаров также требуется электронный счет-фактура. Этот документ составляется в электронном виде и отправляется контрагенту через оператора ЭДО.

Журнал учета счетов-фактур

Здесь же регистрируется выданный и полученный документ. На сегодняшний день их обязанности следующие

- Агенты и субподрядчики,.

- Поставщики и субпоставщики, а также

- перевозчики, которые организуют выполнение услуг с привлечением третьих лиц.

- Подрядчики, нанятые подрядчиками для выполнения строительных работ.

Более 2 000 000 компаний уже печатают счета-фактуры, транспортные расходы и другие документы в MyShop

Что такое счет-фактура, для чего необходима и кому она остается – образец

Этот документ хранится у бухгалтера. Он подтверждает, что товар действительно был отправлен покупателю или что услуги были оказаны, а также показывает стоимость товара.

Этот документ отправляется покупателю одновременно с доставкой или по почте. Или же он выдается после получения товара или услуги.

Важно соблюдать формы, по которым составляются и предоставляются счета-фактуры. В соответствии с государственным законодательством не допускается замена полей или создание собственного варианта написания по распоряжению директора компании, даже если это предусмотрено властями.

Что подтверждает

После того как сделка состоялась, этот документ необходим для определения момента фактической поставки товара покупателю или момента выполнения услуги. Это настоящее подтверждение, которое может быть прочитано и принято во внимание и может быть включено в качестве основного документа в бухгалтерское бюро.

Готовые решения для всех направлений

Автоматизация с помощью мобильных устройств ускоряет работу сотрудников склада. Избавьтесь навсегда от ошибок при работе с квитанциями, миссиями, запасами и оборотом.

Мобильность, точность и скорость пересчета товаров в торговом зале и на складе гарантирует, что при инвентаризации и поступлении не будут потеряны даты продаж.

Обязательная маркировка товаров — возможность для каждой организации исключить 100% поступлений на склады, которые являются контрафактными, и выявить цепочку поставок производителя.

Скорость и точность оформления квитанций и передачи товаров на склад — краеугольные камни бизнеса электронной коммерции. Начните использовать более эффективные мобильные инструменты.

Повысьте точность учета основных средств и уровень контроля за всеми видами хранения и оборота. Мобильный учет снижает вероятность краж и естественной убыли.

Повышение эффективности работы производственных компаний за счет применения автоматизации через мобильные телефоны для учета товарно-материальных ценностей.

Первое в России решение для RFID-маркировки на всех этапах цепочки поставок.

Исключите ошибки при сопоставлении и считывании специальных налогов на алкогольную продукцию с помощью инструментов мобильного учета.

Став сертифицированным партнером Cleverence, ваша компания сможет выйти на новый уровень решения проблем на территории ваших клиентов…

Используйте современные мобильные инструменты инвентаризации. Повысьте скорость и точность ваших бизнес-процессов.

Виды счет-фактуры, которые встречаются в бухгалтерии

Всего их два: первый называется стандартом NF. Он создается, когда отправляется партия товара или когда работа завершена и клиент теперь должен денег. Он требуется, когда товар оплачен полностью. Время подготовки и отгрузки составляет пять календарных дней с даты поставки. То же самое действует, если товар возвращается поставщику.

Второй тип — авансовый платеж. Если задаток требуется для будущей поставки или был зачислен на счет, его необходимо подготовить.

- Отправитель.

- Получатель.

- Количество полученных товаров или услуг, та

- единица, по которой все измеряется.

Однако впоследствии неизбежно возникнет необходимость в сверке.

После оплаты сделки продавец предъявляет НДС; АФ считается подтверждением операции по оплате товара, что фиксируется в специальной книге. На основании полученных счетов-фактур заполняются соответствующие реквизиты ведомости.

Если в документации нет ошибок и все сделано правильно, покупатель может претендовать на налоговый вычет за товар.

В некоторых случаях НДС может быть не заявлен. Например, предприниматели, работающие на упрощенных налоговых режимах, не платят его. Однако во многих случаях, не принимая во внимание эти обстоятельства, покупатель заявляет SF без НДС.

Конечно, это не является обязательством, которое продавец должен выполнять. Однако обычно он действует и выставляет SF. Единственная особенность заключается в том, что в документе сразу же указывается, что рынок был осуществлен без дополнительного налога на стоимость. Поэтому в бланке эта строка остается пустой.

Важной деталью является то, что ставка не может быть установлена на 0% в этом секторе, если продавец не обязан платить НДС. Это еще одна категория бизнеса, к которой неплательщики не относятся; даже 0% — это истинная ставка, на которую эти предприятия не имеют права. Если что-то нужно ввести, предпочтительнее получить «без НДС».

Это правда, и 0% не отменяет документ.

Однако, если указана неверная информация, это может стать проблемой для получателя документа. Проверяющий орган выпишет штраф или начислит обычные 18-20%.

Без каких реквизитов не обойтись

Все условия прописаны в статье 169 Налогового кодекса. Чтобы принять ЭП к учету и проверке, на ней должно быть несколько строк.

- Дата создания документа и порядковый номер факта его создания. Этот номер должен быть тем номером, с которым была создана сделка. Номер должен быть таким, каким его хочет видеть продавец. Самое главное, номера должны быть расположены в порядке возрастания и должны оставаться непрерывными. Однако если предприятие нарушает систему и выдает SF 22 после 55 и 56, на налоговый кредит это не влияет.

- Фирменное наименование агентства, полный адрес и все важные номера подтверждения. Все они должны быть правильными, без исправлений и ошибок, разборчивыми и без нормальных шрифтов. Сокращения или полные формы должны быть сделаны в соответствии с учредительными документами и в соответствии с законодательством компании. Не обходитесь без почтового индекса.

- То же самое относится и к покупателю. Необходимо правильно указывать местонахождение покупателя и отправлять груз. Эти правила могут заинтересовать налоговые органы.

- Получатель и отправитель задания, их адрес. Эта информация необходима при продаже товара. Если выполняются работы или оказываются услуги, эта строка не требуется. При продаже товара можно не заполнять это поле полностью. Однако это не является ошибкой при написании всех пунктов. Получатель должен быть полностью описан в соответствии с юридической документацией. Это не зависит от того, является ли покупатель получателем или нет.

- Название продаваемых видов, единица, которой они измеряются. В этих областях не следует допускать ошибок. Если продукция измеряется в единицах, фунтах или литрах, важно правильно их описать.

- Количество проданного продукта или оказанных услуг. В этой строке указывается количество деталей или арбузов, проданных данному клиенту. От этой части зависит расчет и общий объем.

- Цена или счет-фактура. Цена за единицу или счет-фактура, если это возможно. Отчет без НДС или с НДС, в зависимости от того, что определено в контракте.

- Валюта документа. Все рассчитывается и оплачивается. Пан — с кодом, указанным на российском классе производителя — Рубль (643), Доллар (840), Евро (978) или любая другая официальная валюта.

- Общая стоимость проданной продукции. Должна быть тщательно подсчитана и показана. Ошибки и исправления не допускаются. Во многих случаях документ составляется в электронном формате, где все поля дополняются автоматически, поэтому риск ошибки сводится к нулю.

- Налоговые ставки. Могут составлять 0%, 10% или 20%, в зависимости от того, как ведется и продается бизнес. Если бизнес является частью упрощенного налогового режима или по какой-то причине НДС не рассчитывается и не уплачивается вообще, в этой строке будет написано «без НДС». Как это работает и почему рекомендуется писать это правильно, объяснено выше.

- Рассчитанная сумма налога. Обычно она рассчитывается автоматически программой, но для бухгалтеров ее можно рассчитать и вручную.

- Общая стоимость за объем проданных товаров или услуг, включая налоги.

- Количество стран и таможенных деклараций, из которых все было произведено. Эта строка относится только к товарам, отправленным из-за рубежа.

Бизнес-процессы можно упростить и оптимизировать с помощью специального программного обеспечения, и на сайте Clevenence вы можете найти подходящее решение для различных целей и задач.

Для чего нужна такая бумага, как счет-фактура, в отделе закупок и в бухгалтерии

Первое, что вам нужно сделать, это ратифицировать иностранный НДС при продаже услуг или товаров. Затем необходимо удалить входной НДС в момент покупки. Это служит доказательством совершенной сделки.

Как только исходящий НДС зарегистрирован, он вносится в книгу продаж. Когда от продавца приходит чек, он регистрируется в книге покупок. Таким образом, реквизиты выписки дополняются на основании информации, содержащейся в этих документах.

После передачи задатка и поступления товара к покупателю через пять дней выдается задаток. Это подтверждает, что сделка состоялась, и доказывает покупателю, что он приобрел товар или услугу. Если впоследствии будут обнаружены ошибки, могут быть выданы дополнительные исправительные документы.

Для бухгалтеров это документы, которые помогают вести счета и проверять текущие хозяйственные операции, возможность получать скидки.

Можно ли составить электронно

Законодательство Российской Федерации разрешает выдавать и принимать подобные публикации СФ. Самое главное, что он должен быть правильно составлен в соответствии со всеми нормативными актами и отправлен по форме, установленной Федеральной налоговой службой через Агентство контроля документов.

Для компаний этот вид документа имеет такое же юридическое значение, как и печатная версия. Для составления официального документа требуется лишь подпись уполномоченного лица с электронной цифровой подписью.