- Причины блокировки счета налоговой

- Ограничения для блокировки

- Случаи неправомерной блокировки

- Как проверить блокировку расчетного счета на сайте налоговой

- Налоговая заблокировала расчетный счет. Как разблокировать?

- В какой срок происходит разблокировка счета

- Когда ФНС может блокировать счет

- Как на сайте ФНС узнать о блокировке счета

Текущие счета отражают финансовое положение человека и раскрывают характер его коммерческой деятельности. Поэтому информация о текущих счетах является строго конфиденциальной и доступ к ней ограничен. По закону только три органа имеют право связывать счета организации (и индивидуальных предпринимателей).

- Налоговые службы, органы

- финансовые учреждения, и

- судебные органы.

Чтобы выяснить причины их привязки к вашему счету, вам необходимо обратиться во все три органа по очереди. Начните с налоговых органов — они чаще других приостанавливают операции по счету.

Причины блокировки счета налоговой

Закон определяет различные случаи, при которых Федеральная налоговая служба имеет право заблокировать банковские счета обществ с ограниченной ответственностью или индивидуальных предпринимателей.

- Уклонение от уплаты налогов, .

- Незнание налоговых кампаний; и

- несоблюдение правил оборота электронных документов.

Для получения более подробной информации придерживайтесь соответствующих причин. Самый распространенный случай — когда предприниматель не заплатил налоги, сборы, штрафы или пени. Налоговый орган принимает решение «заморозить» счет.

Операции приостанавливаются только в пределах суммы, удержанной налоговым органом с плательщика. Если на счетах имеется задолженность сверх того, что причитается, организация имеет право использовать их по своему усмотрению.

Далее.Просрочка в подаче декларации на 10 дней автоматически приводит к замораживанию счета. При этом инспекция не требует немедленной «заморозки» счета, она имеет право приостановить его действие на три года. При отказе от выписки плательщик теряет доступ ко всем деньгам на счете и ко всем будущим поступлениям.

С 2015 года юридические лица, подающие выписки в электронном виде, обязаны подтвердить получение документа ФНС.

- Уведомлением о визите в налоговую инспекцию.

- запросом о предоставлении документа; и

- запросом ответов на возникающие вопросы.

Как это выглядит на практике? Получив письмо от налоговых органов, налогоплательщик отправляет квитанцию в качестве ответа; если она отправлена позже шести дней, налоговые органы замораживают счет.

Ограничения для блокировки

Цель наложения ареста на счет — парализовать деятельность компании и заставить ее выполнять свои обязательства перед государственными органами. Однако «замораживание» счета нельзя объяснить тотально — законом предусмотрены виды транспорта и платежей, которые доступны даже при блокировке счета. К ним относятся (в порядке очередности).

- Выплаты в пользу компенсации ущерба здоровью и жизни, а также питания

- выплаты в пользу компенсаций и заработной платы сокращенным работникам, права на

- выплаты заработной платы работникам, взносы в пенсионные фонды и фонды социального страхования, выплаты

- налоги, поставки, штрафы, пени и взносы.

Случаи неправомерной блокировки

При наличии оснований СЭС немедленно заблокирует Р/С. Однако не стоит полагать, что налоговые органы всесильны. Прежде всего, необходимо соотнести свои обязательства по счетам с законом. Ниже перечислены случаи, когда обязательства не обоснованы

- Счетное дело не подано вовремя. Здесь существует альтернативная концепция. Только юридические лица, которые не подали налоговую декларацию, могут брать на себя обязательства по счету. В случае с бухгалтерами нет причин для их исключения.

- Налоговая декларация не поступила в ФНС из-за ошибки почтовой службы России. В этом случае требуется обращение в суд. Налогоплательщик доказывает, что срок годности не был им нарушен.

- В налоговой декларации или банковских данных, указанных для перечисления средств в бюджет, произошла ошибка. Такие неточности караются штрафом или отказом в приеме документов.

- Организация находится в состоянии банкротства или проходит реорганизацию. Расчетные счета должны быть активны в этот период.

- Налоги не были уплачены в Федеральную налоговую службу, но весь счет является преданным. Это является немедленным нарушением закона.

Не стесняйтесь обращаться в вышестоящие налоговые органы или в суд, если вы столкнулись с незаконными препятствиями. В российской практике налогоплательщики неоднократно имели возможность защитить свои права.

Как проверить блокировку расчетного счета на сайте налоговой

С 2014 года юридические лица могут проверить, заблокированы ли их расчетные счета, на сайте налоговых органов (www. nalog. ru). Для этого разработан онлайн-сервис с вводом данных пользователем.

- Вводится идентификационный номер (bik) финансового учреждения, в котором был открыт счет, а также

- идентификационный номер налогоплательщика.

Номер Р/С вводить не обязательно. Система сопоставляет автоматически. Если вы обнаружили информацию, которая не соответствует действительности, вы можете обратиться сначала в налоговые органы, а затем в суд.

Налоговая заблокировала расчетный счет. Как разблокировать?

Важно как можно скорее отказаться от своих обязательств, так как замораживание счета негативно сказывается на вашем бизнесе. С чего следует начать организации (предпринимателю)?

- Свяжитесь с финансовым учреждением, обслуживающим счет. Спросите у консультанта, почему на счет наложено обязательство. Обычно банк называет дату и номер решения, которое вызвало приостановку.

- Отнесите информацию из банка в налоговую инспекцию. Подробно расспросите сотрудника о причинах обязательства — это сэкономит время при освобождении счета и

- Получив ответ, приступайте к устранению нарушения. Если некоторые налоги не были уплачены, сделайте соответствующие перечисления. Если вы не подали декларацию, обязательно сделайте это.

- Выполнив свои обязательства, обновите налоговую декларацию.

В какой срок происходит разблокировка счета

Операции по счету обычно следуют через день после того, как плательщик устранил задержку или нарушение. Вот как закон определяет порядок и сроки устранения препятствий

Когда ФНС может блокировать счет

Статья 76 Налогового кодекса Российской Федерации предоставляет налоговой службе правила наложения ограничений на дебетовые операции, а также на электронные переводы денежных средств. Решение об ограничении счета принимается руководителем налогового органа или лицом, его замещающим.

Банковские счета могут быть арестованы в следующих случаях.

- Организация или индивидуальный предприниматель не уплатили налоги, штрафы, пени и проценты в соответствии с платежными требованиями (статьи 69, пункты 1, 8 и 76, пункт 2 НК РФ).

- Организация не представила налоговую декларацию в течение 10 рабочих дней с установленного срока (статьи 1 и 3 статьи 76 НК РФ).

- Налогоплательщик не представил в налоговые органы электронные квитанции. Обязательный срок по истечении 10 дней со дня передачи таких документов составляет 6 дней (ст. 5.1, ст. 23 НК РФ).

- в качестве гарантии от исполнения решения налогового органа по результатам внутренней или выездной проверки (ст. 76.1, 10.2, 101 НК РФ). Конфискация налагается только после вынесения решения об отнесении ответственности на организацию (ст. 101. 10 Налогового кодекса РФ).

- Если налоговый агент опоздал с представлением новой декларации по НДФЛ или расчета по страховым взносам более чем на 10 дней (ст. 76, п. 3. 2 КРФоАП).

- Налогоплательщик не обеспечивает электронный документооборот по ТКС при проверке — если в течение 10 рабочих дней после проверки будет установлено, что налогоплательщик не выполнил свои обязанности и не подключен к провайдеру ЭДО (ст. 5. 1, ст. 23, п. 1), п. 3 ст. 76 НК РФ).

После принятия решения налоговый орган оформляет решение и передает его непосредственно в банк. Информация о замораживании счета появляется на сайте Федеральной налоговой службы на следующий день.

Если на счете недостаточно средств, платежи на основании решения ФНС ставятся в очередь. В то же время все вклады на счет принимаются без ограничений, а начисления производятся в порядке, предусмотренном статьей 855 Гражданского кодекса. Задолженность по налогам по решению налоговых органов погашается в третью очередь.

Как на сайте ФНС узнать о блокировке счета

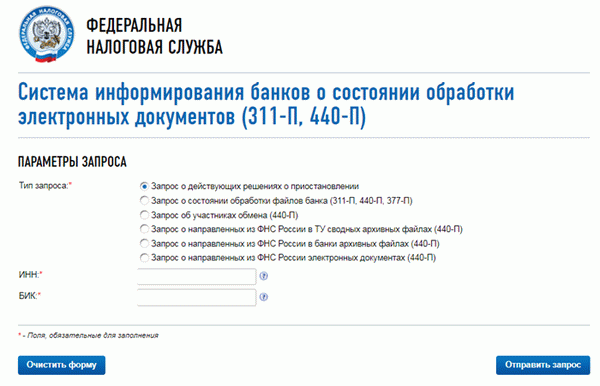

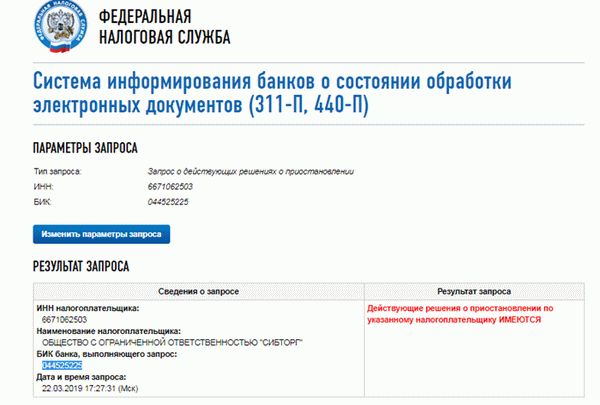

Рассмотрим пример организации, у которой точно есть налоговая задолженность. Эту информацию можно получить в службе «Сведения о юридических лицах, имеющих налоговые обязательства» Федеральной налоговой службы. Алгоритм работы очень прост.

В меню необходимо выбрать первый пункт «Запрос о действительном решении о приостановлении». Появятся поля для ввода данных.

- Номер НДС . Необходимо ввести номер НДС налогоплательщика, по счету которого вы хотите получить информацию.

- БИК. Поскольку данный сервис предназначен для банков, рекомендуется вводить БИК запрашивающего банка. Обычные пользователи могут ввести свой фактический БИК.

Нажмите кнопку «Отправить запрос». Система отобразит результаты.

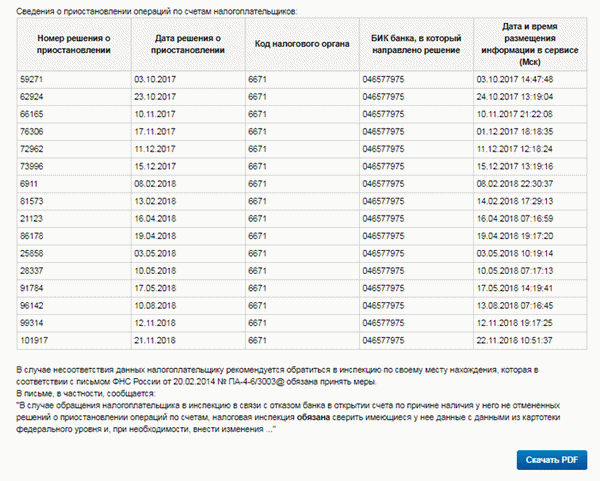

Как мы видим, есть решения о приостановлении операций по проверенным счетам налогоплательщиков. В таблице ниже система предоставляет подробную информацию. Информация о причинах возникновения обязательств и просроченных сумм не показана.