- Какой размер госпошлины за оформление наследства?

- За чей счет будет оцениваться наследуемое имущество?

- В какой срок нужно оплатить госпошлину?

- Существует ли налог при вступлении в наследство

- Наследство по завещанию и без

- Минимальный срок владения 3 года

- Как рассчитать срок эксплуатации имущества

- Вычет на недвижимое имущество

- Частые вопросы

Согласно закону, деньги, имущество и другие вещи, унаследованные гражданином, считаются доходом. Однако в отличие от других видов доходов, например от предпринимательской или трудовой деятельности, наследство не облагается налогом на доходы физических лиц (НДФЛ). п.

18 ст. 217 Налогового кодекса Российской Федерации от 8 мая 2000 года (часть вторая) N 117-ФЗ .

Исключение составляют вознаграждения, выплачиваемые наследникам за литературные и художественные произведения и патенты на изобретения, полезные модели и промышленные образцы. Эти доходы облагаются обычным налогом на доходы физических лиц в размере 13% от суммы полученного вознаграждения.

Во всех остальных случаях граждане освобождаются от уплаты НДФЛ на унаследованные денежные средства и другие предметы. Они также освобождаются от налогообложения независимо от способа наследования (по закону или по завещанию) или родства с умершим.

В то же время сама процедура наследования влечет за собой уплату государственной пошлины. Однако и в этом случае некоторые категории граждан имеют преимущество — они освобождаются от уплаты этих сборов.

Узнайте, как правильно принять наследство, чем наследование по закону отличается от завещания и в каком порядке родственники умершего могут претендовать на получение его имущества. Наследство.

Какой размер госпошлины за оформление наследства?

Налог на наследство не является фиксированным и зависит от стоимости имущества и очередности наследования.

Так, супруг, дети (в том числе усыновленные), родители и полнородные братья и сестры наследодателя платят 0,3% от стоимости наследства, но не более 100 000 рублей. Все остальные наследники — 0,6%, но не более 1 млн рублей; статья 22 Налогового кодекса Российской Федерации (часть вторая) от 5 августа 2000 г. N 117-ФЗ, статья 333.24.

Если наследников больше, каждый платит госпошлину с полученной части; статья 333.25 Налогового кодекса Российской Федерации от 08. 05. 2000 N 117-ФЗ (часть 2).

За чей счет будет оцениваться наследуемое имущество?

Для того чтобы правильно рассчитать сумму государственной пошлины и правильно распределить имущество между различными наследниками, закон требует, чтобы имущество умершего было оценено. По желанию наследников это может быть сделано по рыночной, кадастровой или иной стоимости имущества. Кроме того, если наследники при получении свидетельства предоставят несколько документов разной стоимости (например, выписку из ЕГРЮЛ с кадастровой стоимостью квартиры и отчет о рыночной стоимости), то в этом случае государственная пошлина рассчитывается по меньшей из двух.

Если объект нуждается в оценке. Для оформления наследства транспортного средства, она оплачивается по соглашению наследников. Если соглашение не достигнуто, то оценка проводится независимым оценщиком и оплачивается лицом, заказавшим оценку имущества.

В дальнейшем эти расходы перераспределяются между наследниками пропорционально стоимости, которую каждый наследник получил за имущество.26. Статья 1172 (часть 3) Гражданского кодекса Российской Федерации от 11. 2001 N 146-ФЗ.

В какой срок нужно оплатить госпошлину?

Закон не регламентирует сроки уплаты госпошлины за оформление наследства. Тем не менее, наследники не получают свидетельство о своих правах на имущество до уплаты пошлины за оформление.

Существует ли налог при вступлении в наследство

Для ответа на вопрос, нужно ли платить налог с наследства или любой другой вопрос, следует обратиться к статье 18 раздела 18 Налогового кодекса.

В ней говорится о том, что налог на наследство не назначается, если человек что-то унаследовал. Причем неважно, что именно было получено: имущество, деньги, автомобиль и т.д.

Иванов унаследовал квартиру от своего дяди. Поскольку это наследственное имущество, налог на наследство не взимается. Иванов также не обязан декларировать свой доход в виде квартиры.

Единственным исключением является наследование авторских прав, когда человек получает вознаграждение за литературные, художественные, научные или патентно-изобретательские работы. В этом случае наследники должны заплатить налог на наследство в размере 13%.

Петров получил 1 млн рублей от генетического патента на изобретение своего деда. Поскольку такое наследство облагается налогом, Петров должен заплатить 13%, т.е. 130 000 рублей (1000000 * 13%).

Наследство по завещанию и без

При получении квартиры наличие договора не влияет на уплату подоходного налога. Налог на недвижимость не взимается как при наличии завещания, так и без него. Если наследники зарегистрированы в завещании, это только упрощает процесс.

Минимальный срок владения 3 года

Чтобы не платить налог на наследство, нужно владеть квартирой не менее трех лет. Это правило распространяется на имущество и другие объекты, наследуемые по завещанию или без него.

Скворцов получил квартиру от своей бабушки по договору четыре года назад. Теперь он решил продать ее и не должен платить 13% от суммы сделки. Минимальный трехлетний срок владения квартирой уже истек.

Однако отчуждателем может быть кто угодно. Налог на наследство не взимается с близких родственников или просто знакомых. Степень родства не влияет на вопрос налогообложения.

Воробьев продал дом, который он унаследовал от друга пять лет назад. Поскольку имущество перешло по наследству в течение трех лет, наследники не должны платить 13% с продажи.

Как рассчитать срок эксплуатации имущества

По закону срок наследования исчисляется со дня смерти наследодателя (статья 1113(1), статья 1114, Российская Федерация). Дата регистрации наследства или инвентаризации квартиры не учитывается. Процесс вступления в права собственности может быть растянут.

Орлов унаследовал квартиру от бабушки, которая умерла в январе 2018 года, в декабре 2019 года Орлов вступил в наследство и продал квартиру в мае 2022 года.

Однако из этого есть исключения, которые касаются недвижимости, приобретенной совместно. Например, если квартира была куплена во время свадьбы и унаследована умершим супругом, то началом заселения считается момент первой регистрации квартиры в собственность супруга.

Ивановы приобрели квартиру в 2016 году и зарегистрировали ее на имя жены; в 2022 году Иванова осталась вдовой и в том же году продала квартиру. Она не платит 13% налог с продажи наследства, так как срок владения наследством начинается не с даты смерти мужа, а с 2016 года, когда право собственности стало официальным.

То же самое относится и к общему имуществу. Срок владения исчисляется с момента регистрации первого права общей собственности.

Братья Серигины купили равные доли и оформили право собственности в 2016 году; в 2020 году один из братьев умирает, и второй наследует его долю; в 2022 году Серигин решает продать дом, и срок владения рассчитывается за три года после регистрации первой доли, поэтому налог на имущество не платится.

Вычет на недвижимое имущество

Продавая квартиру, дом, дачу, комнату, участок, садовый домик или унаследованные акции, можно уменьшить доход от продажи на 1 млн рублей. Налог с продажи наследства рассчитывается с оставшейся суммы.

Давыдов продал квартиру, полученную в наследство два года назад, за 3 млн рублей. Использование скидки по натуральному подоходному налогу уменьшает налогооблагаемую базу. В результате налог исчисляется с 2 млн до 260 000 рублей (2, 000, 000 * 13%).

В качестве альтернативы скидке разрешается уменьшить доход на расходы, произведенные наследниками на приобретение имущества (п. 2 ст. 220 НК РФ). Для этого расходы должны быть обоснованы. Подоходный налог, подлежащий уплате, рассчитывается с разницы между продажей и предыдущим рынком.

Дочь унаследовала от отца дом, который она купила за 4 млн рублей; через два года наследник продал квартиру за 5 млн рублей, уменьшив свой доход. Оставшийся подоходный налог составляет 130 000 (13% * 1 000 000).

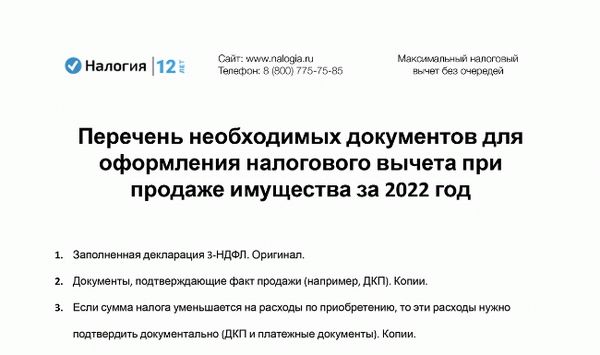

Снижение налога распространяется на продажу любого имущества, а не только наследственного. Для уплаты налога необходимо заполнить и подать налоговую декларацию 3-НДФЛ.

Частые вопросы

Нет. В данном случае 13% с проданной квартиры платить не нужно.

Мой отец купил дом, доставшийся ему по наследству, и у меня есть документы о покупке. Могу ли я уменьшить свой доход на эти расходы?

Да, вы можете уменьшить доход от продажи дома на расходы, ранее произведенные наследниками.

Нет, налоговый кредит в размере 1 млн евро распространяется на всю жилую недвижимость, проданную в течение года. Однако разрешается уменьшать доход по каждому проданному объекту недвижимости.