- Почему вы имеете право получить полный налоговый вычет не только за имплантаты, но и за коронки на них

- Важные нюансы возврата денег с государства за лечение зубов для пенсионеров, домохозяек и не только

- Новое в законе о том, как вернуть деньги за протезирование на имплантатах

- Что такое социальный налоговый вычет по расходам на лечение?

- Пример расчета налогового вычета на стоматологическое лечение

- За какое лечение можно получить налоговый вычет

- Компенсация за протезирование зубов

- Кто может получить вычет?

- Можно получить налоговый вычет даже в том случае, если вы официально не трудоустроены

- Как рассчитать размер компенсации?

- Возврат налога за лечение зубов: инструкция

- Документы

- Заявление

- Сроки подачи заявления на вычет – до 3 лет

- Когда придет вычет?

- Можно ли вернуть НДФЛ через работодателя?

- Социальный и имущественный вычет в один год – это возможно?

- Налоговый вычет на протезирование зубов: что это?

- На каких условиях предоставляется вычет

- Порядок оформления вычета на протезирование зубов

- Налоговый вычет для пенсионеров

- Случаи отказа

- Что это такое?

- Какая максимальная сумма вычета за имплантацию?

- Поясним на примере

Мы выяснили, что скидка ограничена суммой 120 000 рублей в год.

Существует два кода услуг для налоговых вычетов на лечение. Код 01 — для обычного лечения и код 02 — для точного лечения.

Сначала определите, на основании каких документов вы имеете право на налоговый вычет в первую очередь.

‘Согласно подпункту 3(1) статьи 219 Налогового кодекса Российской Федерации (далее — Кодекс) при определении налоговой базы в соответствии с пунктом 3 статьи 210 Кодекса налогоплательщики имеют право на получение социальных налоговых вычетов, в частности, по услугам лечения, оказанным медицинскими учреждениями или индивидуальными предпринимателями, занимающимися медицинской деятельностью, оплаченным в налоговом периоде на сумму (в соответствии с перечнем медицинских услуг, утвержденным Правительством РФ).

Как видите, мы лишены возможности, в неосновном, обратиться в государственное медицинское учреждение. Это частное и даже не ООО, а простое ИП. Самое главное, нужно разрешение на медицинскую деятельность в стандартной форме (что совершенно обоснованно).

Дальнейшее чтение документа:.

‘В этом случае социальный налоговый вычет получается на уровне фактических расходов в соответствии с подпунктом 4 пункта 3 статьи 219 Кодекса на дорогостоящее лечение медицинскими организациями или индивидуальными предпринимателями, осуществляющими медицинскую деятельность. понесенных».

Видно, что дорогостоящее лечение не ограничивается 120 000 рублей, это может быть и миллион, может быть и десять, может быть и один миллион, может быть и один миллион, может быть и один миллион, может быть и десять. Опять же, это сумма фактически понесенных затрат.

Остается только найти перечень дорогостоящих видов лечения, утвержденный постановлением Правительства Российской Федерации от 19 марта 2001 года (последняя редакция совсем свежая, от 20 декабря 2019 года) № 201 «Об утверждении перечня медицинских услуг «дорогостоящее лечение в медицинских организациях Российской Федерации», лекарственных средств и суммы, оплаченные за счет собственных средств налогоплательщика, учитываются при определении размера социальных налоговых вычетов» (перечень ниже).

На самом деле, в приведенном выше перечне стоматологии не уделяется особого внимания. Скорее, это только девятый абзац, пункт 1, который гласит следующее.

«протезы, металлические конструкции, кардиостимуляторы, замена электродов, имплантация».

Но и этого любопытному читателю показалось мало, и в Министерство здравоохранения и социального развития были направлены вопросы, правда ли, что речь идет об имплантации зубных протезов.

И в Минздравсоцразвития России поступило еще одно письмо от 11 июля 2006 года исх. 26949/МЗ-14, уточняющее его и вновь подтвержденное исх. 26-3/378332-2065 в письме от 11 августа 2011 года:

«Операции по имплантации зубов включены в перечень дорогостоящих видов лечения в медицинских учреждениях Российской Федерации и при определении размера социальных налоговых вычетов учитывается сумма фактически произведенных налогоплательщиком расходов (п. 9). Это утверждено Постановлением Правительства Российской Федерации от 19 марта 2001 года № 201, согласно которому медицинские учреждения вправе выдавать справку для представления в налоговые органы Российской Федерации, код услуги 2 по указанной операции.

.

Почему вы имеете право получить полный налоговый вычет не только за имплантаты, но и за коронки на них

Для этого были подготовлены все юридические документы. Согласно ей, зубные имплантаты входят в перечень дорогостоящих видов лечения, поэтому налоговый вычет (13%) выплачивается на сумму фактически понесенных расходов.

То есть, как и в случае с другими видами лечения, нет годового лимита до 120, 000 рублей .

Но вот еще одна ловушка, на которую натыкаются не только бесконечные пациенты, но даже очень опытные врачи и бухгалтеры.

На самом деле, само по себе зубное протезирование не является точным лечением. Поэтому основная ошибка бухгалтеров в практике заключается в том, что имплантаты назначаются по коду 02 (без ограничений), а гирлянды для этих имплантатов — по коду 01 (120 000 рублей в год).

Почему это неправильно? Вспомните формулировку: «зубные имплантаты». Сами по себе имплантаты не являются зубными протезами. Это просто система для фиксации протеза в челюсти.

Поэтому мы не говорим об имплантатах и венках как о другом виде лечения с опорой на имплантаты как о другом виде лечения. Абсолютно нет! Наша цель — не установка имплантатов, а протезирование зубов с помощью имплантатов. Зубные протезы — лишние имплантаты не нужны и не считаются лечением.

Более того, в инструкции Министерства здравоохранения и социального развития поясняется, что.

«Прочее зубопротезирование (ортопедическая стоматология) должно относиться к коду лечения 1, так как вышеуказанное письмо Минздравсоцразвития России относится только к точному лечению и конкретно к операции по имплантации зубов». Социальный налог составляет 120 000 рублей в совокупности с другими социальными скидками за налоговый период.

Совершенно очевидно, что существуют «зубные имплантаты», подпадающие под код 02, и «другое стоматологическое лечение», подпадающее под код 01.

Рисунок. Если имплантат и родительский зуб установлены рядом друг с другом, то обруч имплантата и имплантат покрываются кодом 02, а обруч родительского зуба — кодом 01.

Поскольку протезирование зачастую стоит дороже самих имплантатов, на него полагается гораздо больший налоговый вычет, чем обычные 13%, — максимум 120 000 рублей.

Если вам скажут, что протезы для имплантатов в настоящее время не входят в код 02, то понятно, что делать, что требовать в налоговой инспекции (если вы сопротивляетесь) или на практике.

Важные нюансы возврата денег с государства за лечение зубов для пенсионеров, домохозяек и не только

На самом деле, все довольно просто. На каждого пенсионера может претендовать работающий член семьи (муж, жена, сын или дочь), а на каждую домохозяйку — работающий супруг (или наоборот). Если никто из членов семьи официально не работает, то, естественно, ни о каком налоговом вычете на медицинские расходы не может быть и речи.

Подоходный налог с физических лиц не уплачивается и ничего не может быть вычтено. Поэтому самозанятые лица и индивидуальные предприниматели также не платят НДФЛ и, соответственно, не могут претендовать на вычеты.

Существует ряд незначительных деталей, которые уже были объяснены и повторимся.

- Существует два кода обработки: код услуги 01 для обычной обработки и код услуги 02 для обработки высокой стоимости. Так, с кодом 01 вы получаете скидку в размере 120 000 рублей в год (13% = 15 600, не так много, но тоже деньги), а с кодом услуги 02 скидка не ограничивается денежной суммой.

Поэтому в качестве точного лечения, например, встраивание должно быть выполнено с кодом 02. Если вы заплатите 1 миллион долларов США, то получите обратно до 130 000 рублей.

Некоторые налоговые органы не принимают документацию и не оплачивают коронку имплантата, утверждая, что ортопедическое лечение имеет код 01.

- Что делать, если код 01 покрывает только 120 000 рублей, а вы уже имеете дело с 240 000 рублей? Например, брекеты стоят недешево, и во многих случаях обе челюсти стоят гораздо больше 120 000 рублей, но по закону брекеты не входят в код 01.

Вот несколько бесплатных советов. Запишите 120, 000 на одного члена семьи, а остальное — на другого. Создается отдельный договор, в котором указывается, что этот член семьи является плательщиком и что вы будете платить этому члену семьи. И все! Ничего сложного, все абсолютно законно! И все это делается после лечения, а не до.

Если у вас нет других работающих членов семьи, вы платите 120 000 рублей в год, а остальное — через год. Один и тот же брекет можно использовать в течение двух-трех лет и платить частями.

- На скидку можно претендовать только в год, следующий за лечением. Таким образом, в 2020 году вы будете иметь право на скидки за 2019, 2018 и 2017 годы.

- Если налоговая служба попытается сказать вам, что услуги, оказанные в рамках NHS, не возмещаются, если они оказаны в частной практике (что и произошло), позвоните в администрацию и попросите принять документы или изложить их в письменном виде. Отказ. Немедленно увольняйтесь, так как это явное нарушение закона. Например, стоматология также входит в услуги NHS и в то же время оплачивается полностью по кодам 01 и 02 после частных клиник.

- Если вы отправляете свою налоговую декларацию на сайт налоговой службы, обратите внимание, что важно, чтобы вы загрузили файл в том году, в котором вы отправляете декларацию! Версии файлов могут меняться!

- И последнее: вам действительно не нужно хранить свидетельства в течение двух лет! Все они доступны в налоговой инспекции через электронную кассу, и клиника сама определяет дату и сумму платежа в обойме.

- Скидки могут быть сделаны не только на само лечение, но и на лекарства, назначенные врачом для этого самого лечения.

Новое в законе о том, как вернуть деньги за протезирование на имплантатах

На обычное лечение (и стоматологическое, и другие виды лечения и медикаментов) предоставляется налоговая скидка 13% по коду 01 на сумму до 120 000 рублей. Однако на точное лечение, даже если оно составляет более 1 миллиона, можно получить скидку по коду 02 без ограничения суммы.

До недавнего времени в этом вопросе не было ясности. В частности, имплантаты определялись как точное лечение, но закон был очень расплывчатым и неоднозначным в отношении того, включаются ли протезные имплантаты в точное лечение.

Вместо имплантатов и протезов использовалась фраза «аддитивные имплантаты». Очевидно, как обычно, они не сочли нужным указать закон специалистам перед публикацией. Намерение имплантатов, имплантатов имплантатов, то на них не ставится никакого намерения.

Запутавшись, каждый должен был понимать тему по своему усмотрению. Некоторые утверждали, что сами имплантаты не имеют ни смысла, ни пользы, а термин «протезирование» относится как к имплантации, так и к протезированию на этих самых имплантатах. Налоговые органы приняли эти свидетельства в полном объеме и оплатили протезирование имплантатов по коду 02.

Однако другие утверждали, что имплантаты — это именно лечение, а не протезирование на имплантатах, отрицая эту мелочь и вызывая ожидаемое недовольство вплоть до изменения практики.

И вот, победа! В результате 8 апреля 2020 года был издан новый указ.458 В нем абсолютно четко сказано, что протезирование на имплантатах — это точное лечение.

Вот выдержка (орфография приведена в оригинале): «1. Медицинская услуга по ортопедическому лечению врожденных и приобретенных повреждений, зубных рядов, альвеолярных концов, ортопедической хирургии челюсти с опорой на зубные имплантаты ((значительная атрофия или повреждение костной ткани челюсти).

Однако если документ не содержит ошибок, неточностей или двусмысленностей, то сотрудник не является нашим сотрудником. Во-первых, термин «плотная организация» вызывает желание отправить людей обратно в школу, чтобы заново ввести его в русский язык. Во-вторых, добавление «при отсутствии традиционных требований к зубному протезированию» сразу указывает на уровень медицинского образования редакторов закона.

В других странах мира традиционным методом протезирования десятилетиями является трансплантация, и только в нашей стране она имитируется нетрадиционной медициной (пиявки, гомеопатия, уринотерапия, удары бронзовой головой и т.д.). Честно говоря, мы такого не ожидали!

Десятилетиями считалось неграмотным видеть два живых зуба под мостом, когда можно было поставить имплантаты и сохранить оба зуба целыми.

Что такое социальный налоговый вычет по расходам на лечение?

Все стоматологические услуги, включая имплантацию и протезирование зубов, подпадают под действие статьи 219.3 Налогового кодекса РФ «Скидки с социальных налогов».

В соответствии с законом (пункт 1 статьи 219 Налогового кодекса РФ), налоговые вычеты распространяются на

- собственное лечение; и

- лечение своего супруга (супруги); и

- лечение родителей; и

- уход за детьми (до 18 лет).

В справке член семьи, прошедший лечение, указывается как пациент, а налогоплательщик — как лицо, оплатившее лечение и получающее налоговый вычет.

Перечень медицинских услуг, по которым разрешены вычеты, утвержден постановлением Правительства Российской Федерации от 19.03.2001 г. 19.03.2001 г.201 .

Правительство РФ разделило все медицинские услуги на два каталога. Каталог № 1 — код «1» — лечение не дорогое. Каталог № 2 — код «2» — лечение точное.

В список 1 входят все стоматологические услуги: лечение кариеса, удаление зубов, лечение корневых каналов, лечение десен, профессиональная гигиена, выпрямление зубов с помощью брекетов и капп и т.д. По этому списку Правительство РФ ограничивает сумму налоговых вычетов 120 000 рублей. Если вы потратили на лечение более 120 000 рублей, это не может быть учтено при расчете налогового вычета.

В список 2 входят зубные имплантаты, зубные протезы на имплантатах, костные трансплантаты и операции по реконструкции челюсти. Для этого списка нет ограничения по сумме налогового вычета; если вы потратили более 120 000 рублей, вы можете претендовать на возврат 13% от общей стоимости лечения.

Пример расчета налогового вычета на стоматологическое лечение

Доход за календарный год составляет 600 000 рублей.

С этого дохода вы платите 13% подоходного налога. Это составляет 78 000 рублей в год.

Например, в том же году вы получили стоматологическое лечение на сумму 200 000 рублей, из которых стоимость услуги имплантации составила 130 000 рублей.

Вы оформляете социальную скидку на лечение и получаете возмещение в размере 13% от суммы, потраченной на лечение.

Поскольку «имплантация» относится к дорогостоящим медицинским услугам, на которые не распространяется порог налогового вычета в 120 000 рублей, вычет может составить 130 000 рублей. Сумма подоходного налога для физических лиц, возвращаемая из бюджета, может составить 16 900 рублей.

130 000 рублей х 13% = 16 900 рублей.

В том числе фрикции в размере 70, 000, потраченные на другое стоматологическое лечение, ограничены налоговым вычетом в размере 120, 000 фрикций. Возврат подоходного налога за это лечение составляет 9, 100 руб.

70, 000 руб. х 13% = 9, 100 руб.

Общая сумма возвращенного налога составляет 26, 000 руб.

Если вы официально работаете и платите налог, вы можете вернуть деньги, потраченные на лечение зубов в прошлом году. Однако сумма возврата ограничена, и для ее получения вам потребуется предоставить некоторые документы.

За какое лечение можно получить налоговый вычет

Протезирование также входит в список услуг, на которые предоставляются налоговые льготы. А поскольку это один из самых дорогостоящих процессов, именно протезирование зубов имеет право на самые привлекательные льготы.

Компенсация за протезирование зубов

Претендовать на налоговые кредиты может каждый, у кого подоходный налог в размере 13% на подотчетное физическое лицо уплачен в год проведения стоматологического лечения.

Кто может получить вычет?

Налоговые вычеты на стоматологические услуги предоставляются за услуги, оказанные родителям, детям и супругам, а также за собственное лечение. Таким образом, безработные, студенты, учащиеся и даже лица без официального дохода могут получить налоговые вычеты с помощью родственника-родителя, имеющего постоянное место работы. Как пенсионеры могут получить компенсацию за зубные протезы? Через родственника-родителя, который официально работает.

Налоговые вычеты на детские зубные протезы обычно получает родитель.

Можно получить налоговый вычет даже в том случае, если вы официально не трудоустроены

Налоговый вычет на стоматологию составляет 13%, но максимальная сумма вычета не может превышать 120 000 рублей. Таким образом, максимум можно получить 15 600 рублей. Единственная услуга, на которую не предоставляется максимальный платеж, — это закрытые зубные протезы.

И еще один важный нюанс — сумма возврата не может быть больше суммы, удержанной из дохода работодателя за год.

Как рассчитать размер компенсации?

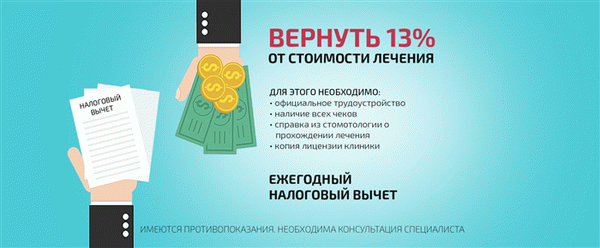

Документация для получения налогового вычета на стоматологические услуги должна быть подготовлена заранее и подана в полном объеме. Для получения налогового вычета на лечение зубов необходимо предоставить следующее

Возврат налога за лечение зубов: инструкция

Документы

Паспорт.

- Справку 2-НДФЛ и налоговую декларацию по форме 3-НДФЛ.

- Заявление о предоставлении скидки.

- Справка о прохождении стоматологического лечения.

- Договор с клиникой, оказавшей услугу.

- — Копия лицензии на деятельность клиники.

- Если на налоговый вычет претендует родственник родителя, необходимо собрать дополнительные документы.

Свидетельство о рождении ребенка (если лечение получает ребенок).

- Свидетельство о рождении лица, получающего скидку (если лечение проходил родитель).

- Свидетельство о браке (если услуги были оказаны супругу или супругам).

- Заявления подаются в специальной форме. Рекомендуется обратиться в Федеральную налоговую службу, чтобы быть уверенным, что у вас есть соответствующие документы. Примеры и образцы можно найти в Интернете, но не рекомендуется скачивать шаблоны с неизвестных сайтов. В этом случае желательно проверить и перепроверить, чтобы форма была актуальной и датированной с момента поднятия.

Заявление

Кстати, налоговая инспекция может помочь вам заполнить форму заявления, если вы не уверены, что сможете самостоятельно учесть все оттенки.

Налоговые вычеты могут быть заявлены в году, следующем за годом, в котором было оказано лечение. Таким образом, в 2021 году вы можете иметь право на скидку за стоматологические услуги, оказанные в 2020 году. Как правило, скидки могут быть запрошены в течение трех лет.

Сроки подачи заявления на вычет – до 3 лет

ФНС подготовит уведомление в течение 30 дней. Полная компенсация выплачивается один раз, в среднем через несколько месяцев после подачи документа.

Когда придет вычет?

Да, это возможно. Если вы хотите получать компенсацию за лечение зубов через работодателя, обратитесь в бухгалтерию и предоставьте документы, подтверждающие ваше право на льготы (их необходимо предварительно получить в налоговой инспекции). Важно! В этом случае вы не получите деньги сразу, а будете постепенно распределять их равными частями в течение ближайших месяцев.

Это более скромно, чем возмещение зарплаты.

Можно ли вернуть НДФЛ через работодателя?

Да, это возможно, но есть важные нюансы, о которых следует помнить. Сначала вы должны подать заявление на социальную скидку, а затем на вычеты. Дело в том, что выплата социальной скидки не может быть перенесена на следующий год, и любая задержка может привести к тому, что вы упустите возможность получить эти деньги.

Поэтому сначала нужно решить этот вопрос, затем успокоиться и оформить вычет на имущество (часть которого можно перенести).

Социальный и имущественный вычет в один год – это возможно?

Лечение зубов связано со значительными расходами. В первую очередь это относится к протезированию зубов зубными протезами. Согласно постановлению Правительства РФ.201, часть расходов может быть компенсирована за счет возврата подоходного налога в том году, в котором было проведено лечение.

Налоговый вычет на протезирование зубов: что это?

В пределах этого лимита можно ежегодно претендовать на социальную скидку. Налогоплательщик имеет право на частичное возмещение собственных медицинских расходов и расходов ближайших родственников.

Для того чтобы вернуть часть расходов, необходимо выполнить ряд условий.

На каких условиях предоставляется вычет

постоянная официальная работа с перечислением подоходного налога в размере 13%, и

- Выплаты производились за свой счет или с помощью родственника-родителя.

- Стоматолог имеет разрешение, дающее ему право выполнять определенные задачи

- срок лечения не превышает трех лет; и

- сохраняется документация, подтверждающая оплату (квитанции, договоры)

- в течение трех лет с момента лечения можно запросить налоговый вычет за протез.

Существует два способа получения возврата — по месту жительства или в Федеральной налоговой службе вашего работодателя. Первый способ предполагает единовременное перечисление суммы на весь ваш лицевой счет; второй — получение зарплаты без НДФЛ, удержанного в рамках вычета.

Порядок оформления вычета на протезирование зубов

Вы должны сохранять документы, подтверждающие заключение договоров и оплату услуг, включая диагностику, лечение и протезирование.

- В конце года обратитесь в медицинское учреждение и попросите предоставить вам доказательство определенной формы.

- Подготовьте декларацию о доходах, определяющую ваше право на возврат.

- Подайте налоговую декларацию и документацию в Федеральную налоговую службу по месту регистрации и

- в течение трех месяцев ожидайте результатов камеральной проверки.

- Чтобы получить деньги, напишите заявление с указанием реквизитов счета в налоговой службе или предоставьте документацию своему работодателю.

- Самостоятельно подготовить декларацию о доходах можно на сайте инспекции www. nalog. ru и в индивидуальном кабинете налогоплательщика. Там же вы можете следить за ходом работы административного отдела и его решениями по платежам.

Чтобы получить возврат налога, необходимо собрать и подготовить правильную подтверждающую документацию. Для получения налоговых вычетов на лечение и протезирование зубов вам понадобятся

Налоговый вычет для пенсионеров

Вы имеете право на возмещение.

Вы продолжаете работать, делаете налоговые отчисления и

- У вас есть работающий родитель (супруг, ребенок, брат или сестра), который может претендовать на налоговую скидку на протезы?

- Вы получаете доход из других источников и платите налог.

- ФНС имеет право отказать в предоставлении налоговых вычетов, если

Случаи отказа

Пакет документов недостаточен и нет доказательств права на льготу

- платеж произведен лицом, не являющимся родственником родителей налогоплательщика, и

- Возврат налога за налоговый год был получен досрочно, и

- Представление документации на детей старше 18 лет, на

- Допущены серьезные ошибки при заполнении заявления,.

- Лицензия стоматолога была отозвана; и

- Лечение проводилось за пределами страны

- Работодатель не подал налоговую декларацию; и

- Пакет документов не был отправлен в FTA по месту жительства

- В случае отказа инспекция направляет информацию заявителю и объясняет причины отказа. Необходимо внести соответствующие исправления, предоставить недостающую документацию, а налогоплательщик должен повторно подать заявление на возврат налога. Если налогоплательщик не выполнит отказ, в течение одного года можно подать апелляцию на решение ГАТТ. Повторные отказы в социальном выборе передаются на рассмотрение в суд.

Если имела место имплантация и протезирование, возможно, удастся вернуть часть расходов на лечение в виде налогового кредита.

Что это такое?

Право на получение социальных налоговых вычетов на лечение зубов имеют только лица, получающие заработную плату или доход, с которого уплачивается подоходный налог.

Закон предусматривает частичное возмещение родственниками (родителями, супругами) денег, уплаченных за зубные протезы. Это может быть включено в скидку. Для этого в справке должны быть указаны члены семьи, которые лечатся как пациенты, и ваша семья как налогоплательщики (которые оплачивают лечение и получают налоговый вычет).

Алексей Исаевич Якубов.

Архиепископ, ортопедическая хирургия, имплантаты

Совет эксперта:.

‘Если вы обратитесь в клинику за услугами по имплантации зубов, вам будет оказана помощь в оформлении документов на налоговый вычет!’

Вы можете претендовать на 13% от стоимости проведенной имплантологической терапии. Вот пример. В нашей клинике мы заплатим 110, 000 за протезирование всех 4 челюстей. Вы можете вернуть 14, 300 рублей в качестве скидки.

Какая максимальная сумма вычета за имплантацию?

Важно!

Сумма подоходного налога не может превышать сумму подоходного налога физического лица, уплаченного за год. Например, согласно закону, вы можете рассчитывать на возврат 14, 300 °C. Однако, если, например, сумма подоходного налога, которую вы уплатили в бюджет, составила 13, 700 °C, то это максимальная сумма, которую вы можете вычесть. Если вычет значительно превышает сумму уплаченного подоходного налога, его можно распределить по разным местам и брать постепенно в течение разных лет.

На эту услугу нет ограничений, так как установка имплантатов — это точное лечение в медицинском учреждении. Однако установка зубных протезов не включена в этот каталог. Порог скидки на зубные протезы составляет ₽120, 000, которые добавляются к другим социальным скидкам (например, на оплату школы для детей).

Таким образом, максимальная сумма за услуги по протезированию зубов может вернуть ₽15, 600.

Сергей потратил ₽90, 000 на обучение сына, ₽9, 000 на частную клинику, ₽7, 700 на авточервяки и ₽40, 000 на две керамические гирлянды. Вы имеете право на налоговый вычет по всем этим расходам. Общая сумма расходов составляет ₽146, 700. Помните, что на эти расходы существует лимит в ₽120, 000. Поэтому Сергей может вернуть за них ₽15, 600.

Поясним на примере

За установку двух имплантатов (недорогие процедуры, упомянутые выше), которые обошлись Сергею в 60, 000, они могут получить еще одну скидку ₽7800; общая сумма компенсации Сергея составит ₽23, 400.

Полная сумма скидки перечисляется на банковский счет с указанием трех режимов налогообложения натурального дохода (в течение трех месяцев с момента подачи документа).