- Кто и зачем применяет ПБУ 18/02

- Как отказаться от применения ПБУ 18/02 в 1С

- Балансовый метод ведения ПБУ 18/02

- Основные понятия ПБУ 18/02

- Регистр временных разниц

- Постоянная разница

- Расход по налогу на прибыль

- Порядок определения временных разниц на примерах в 1С

- Признание ОНА и ОНО

- Комплексные разницы

- Отражение отложенного налога в БФО

- Балансовый метод с отражением ПР и ВР в 1С

- Начисление пеней по налогу на прибыль при ПБУ 18/02

- Налог на прибыль: перенос убытков прошлых лет при ПБУ 18/02

- Словарик сокращений по ПБУ 18/02

- См. также.

- Обсуждение (4)

- Условные доходы и расходы

- Доходы от реализации для целей налогового учета

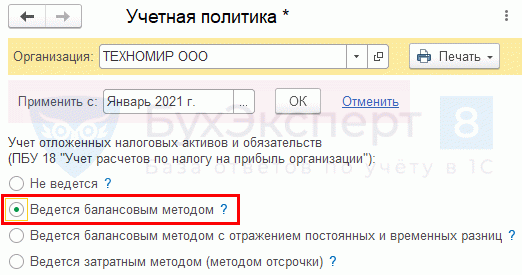

Бухгалтерский Эксперт8 рекомендует выбрать вариант учетной политики 1С — вести по балансу.

Чтобы покорить работу с ПБУ 18/02 в 1С, изучите материал в хронологическом порядке. Для удобства — скачайте руководство с оптическим материалом для проведения ПБУ 18/02 балансовым методом.

Форма драйвера поможет вам просмотреть понятия и применение Ras 18/02 в 1с.

Сокращения и глоссарий Acony помогут вам разобраться в требованиях этого стандарта.

Приятным бонусом является разбор примеров того, как показать налоговые убытки в 1с; также есть рассказ о том, как рассчитываются налоговые санкции в программе на основе Рас 18/02.

Весь материал по теме можно найти в ПБУ 18/02.

Кто и зачем применяет ПБУ 18/02

Адаптация 1С из ПБУ 18/02: Бухгалтерия 8.3:.

Главная — Учетная политика:.

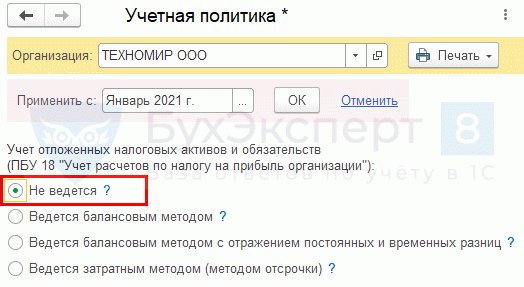

Как отказаться от применения ПБУ 18/02 в 1С

Если вы относитесь к лицам, к которым ПБУ 18/02 не может быть применено в 2021 году, решите не сохранять его, чтобы не усложнять учет.

Главная — Настройка параметров политики:.

Балансовый метод ведения ПБУ 18/02

1С: В «Бухгалтерии 8» учет постоянных и временных разниц в ПБУ 18/02 ведется на основе баланса.

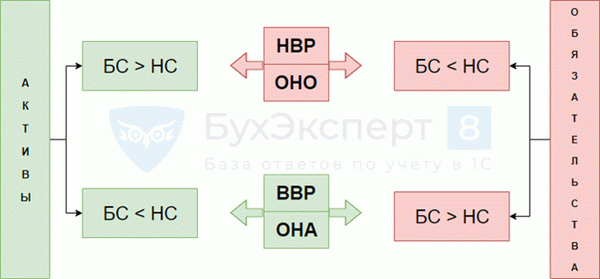

Разница между учетной стоимостью актива (обязательства) и его налоговой стоимостью является временной (ПБУ 18/02 термин 8).

Согласно балансовому методу, временная разница определяется в 1С на последнюю отчетную дату месяца.

Основные понятия ПБУ 18/02

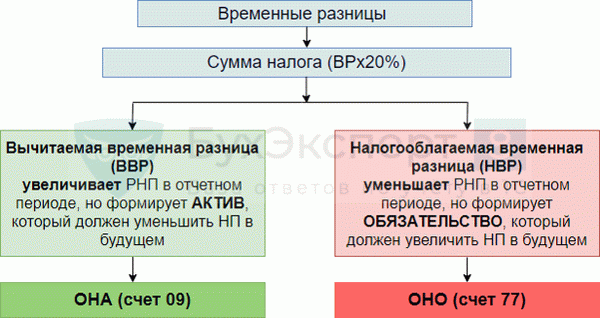

Временные разницы — это разницы между ОМС; ОМС реализует оценку активов или обязательств (балансовые счета).

Методы определения вида временной разницы.

Регистр временных разниц

Регистр временных разниц — это бухгалтерский регистр для определения временных разниц и отложенных налогов (TNS, DSS) по ним.

Он формируется по активам и обязательствам и соответствующим им счетам.

Регистр заполняется с учетом норм и правил.

- Записи в нем производятся путем подписания:.

- «+» — стоимость активов,.

- «-» — стоимость обязательства,.

- «+» — gdl x 20% = OHA,.

- «-» — gdl x 20% = ger.

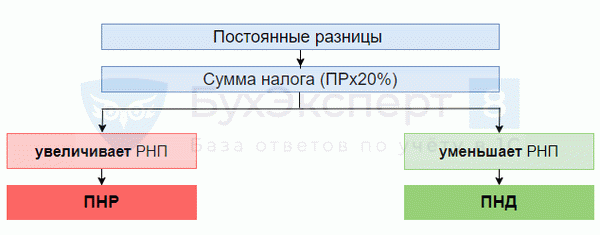

Постоянная разница

Постоянные разницы — это доходы и расходы.

- Она формирует бухгалтерскую прибыль (убыток), но никогда не учитывается при определении налоговой базы. Обратные действия также верны.

- Они формируют (уменьшают) налоговую базу, но не влияют на бухгалтерские прибыли (убытки).

Расход по налогу на прибыль

Выход подоходного налога — это сумма подоходного налога, которая уменьшает (увеличивает) доналоговую прибыль (убытки).

Порядок определения временных разниц на примерах в 1С

Изучите практические примеры применения ЕСКД 18/02 в 1с. Рассмотрите ситуации, в которых возникают сложные различия.

Признание ОНА и ОНО

- Приобретение недвижимости с разными сроками полезного использования в SP и IN; признание PPAs.

- Предвидение различных нестабильных потребностей в OE и NE. Признание местных органов власти.

- Прогнозируемое восстановление основных средств в ЕМЕ; признание НПА.

- Амортизационные отчисления по материальным активам; признание НПА.

Комплексные разницы

Отражение отложенного налога в БФО

Изучение методов в раскрытии маркеров 18/02 в безошибочной финансовой отчетности: ведь цель ИП 18/02 — показать пользователям финансовой отчетности, как текущие действия с различиями между бухгалтерским и налоговым учетом влияют на налог на прибыль. Будущее.

Балансовый метод с отражением ПР и ВР в 1С

Для соответствия ПБУ 18/02 путем сальдирования см. документацию по материалам, отражающим постоянные и временные разницы.

Обратите внимание, что в 1с нет полной автоматизации в выборе таких корректировок, в отличие от простого «метода балансировки». Все операции должны быть проанализированы и при необходимости скорректированы вручную.

Начисление пеней по налогу на прибыль при ПБУ 18/02

Узнайте, как рассчитать налог на прибыль и другие налоговые санкции в соответствии с ПБУ 18/02, если это осуществляется в 1С методом баланса остатков или методом баланса остатков БП и БП.

Налог на прибыль: перенос убытков прошлых лет при ПБУ 18/02

Узнайте, как визуализировать в 1С налоговые убытки, правильно уменьшать будущие «прибыльные» базы и автоматически включать их в декларацию по налогу на прибыль. Рассматриваются два варианта визуализации в программе — при соблюдении ПБУ 18/02 методом баланса остатков или баланса остатков БП и БП.

Словарик сокращений по ПБУ 18/02

Глоссарий аббревиатур — для облегчения понимания терминов настоящего стандарта.

- ;

- БС — учетная стоимость,.

- БУ — бухгалтерская стоимость,.

- BFO — бухгалтерский финансовый отчет, bfo-бухгалтерский финансовый отчет, bfo-бухгалтерский финансовый отчет

- tcd — приятная временная разница,.

- ti — временная разница,.

- TPT — налогооблагаемая временная разница, tpt — налогооблагаемая временная разница, tpt — налогооблагаемая временная разница, tpt — налогооблагаемая временная разница, tpt — налогооблагаемая временная разница, tpt — налогооблагаемая временная разница

- НП — подоходный налог,.

- TC — налогооблагаемая стоимость,.

- НУ — налоговая сумма,.

- DEA — Удаленные налоговые требования,.

- DEA — Удаленные налоговые обязательства,.

- EPTO — основной налоговый режим,.

- OFR — состояние финансовых результатов,.

- DEP — отложенный налог на прибыль,.

- ПБУ — положения по бухгалтерскому учету,.

- ПНД — постоянный налогооблагаемый доход,.

- PRR — постоянные налоговые расходы,.

- ПР — постоянные разницы,.

- РНП — расходы по налогу на прибыль,.

- CIT — текущий подоходный налог,.

- MD — условный доход,.

- SD — фиктивные расходы.

См. также.

Если вы еще не зарегистрировались:.

Активируйте бесплатный доступ к демо-версии →.

Подпишитесь на Лубрикатор →.

После подписки вы сможете получить доступ ко всем материалам 1С (бухгалтерия), получить доступ к трансляциям поддержки и задавать вопросы по 1С.

Подпишитесь на YouTube и Telegram, чтобы не пропустить значимые изменения в 1С и законодательстве.

Вам помогла статья?

Получите еще один секретный бонус и полный доступ к справочной системе AcuntingExpert8 бесплатно на 14 дней.

Скачайте памятку и держите ПБУ 18/02 в балансе с 1с.

- Наглядный и понятный семинар по бухгалтерскому учету 1С 8. 3 перед вами.Применение ПБУ 18/02 отнимает много времени и заставляет многих бухгалтеровУзнайте, как найти и отразить простой самоучитель по учету основных средств.(2 оценки, в среднем: 5 — 5,00)

Данную публикацию можно объяснить следующим комментарием. Обратите внимание! Наши эксперты не будут отвечать на комментарии с вопросами по 1С и законодательству. Вы можете задать их экспертам в личном кабинете

Относится к третьей картинке: временная разница (ВР) = налоговое требование/обязательство (ФА) — (минус) актив/учетная стоимость обязательства (КИ); ведь кп = нп + рр + гр, следовательно, гр = кп — нп. Правильный вид — это Временная разница (ВР) = актив/учетная стоимость обязательства (БС) — (минус) налогооблагаемая стоимость актива/обязательства (НДС) или я ошибаюсь?

Обсуждение (4)

Виды, предложенные в статье о регистрации временных разниц, взяты из Рекомендации от 11 декабря 2019 года N Р-109/201 9-КПР «Регистрация временных разниц». Можно легко использовать для определения вида разницы. Вычитаемая или облагаемая налогом.

Это следует из понятной нам логики: активы — положительные, а обязательства — отрицательные. Применение обратного типа (BU-FI) нарушает эту логику.

Независимо от того, применяете вы его в своей деятельности или нет, предлагаем вашему вниманию тему ПБУ18/02 «Учет расчетов по налогу на прибыль организаций». Мы покажем вам взаимосвязи между понятиями в этом сложном ЕАФД и рассмотрим примеры «как это работает».

Условные доходы и расходы

Д 99. 02. 1 К 68. 04. 2 — дело добавляется к налогу на прибыль.

Д 68. 04. 2 К 99. 02. 1 — возникает случай по налогу на прибыль.

Текущий налог на прибыль (ННП) представляет собой общий доход (расход) от налога на прибыль, скорректированный на сумму НПП, НДФЛ, ЕПТ и ОТА.

нбп = +/- ун +отр- отр +/- отр +/- отр +/- отр +/- отр.

Согласно пункту 22 EAS 18/02, агентство вправе определить текущую шкалу налога на прибыль одним из двух способов: согласно пунктам 20 и 21 EAS 18/02, на основании данных, предоставленных БУ; или на основании декларации по налогу на прибыль.

Однако в обоих случаях необходимо следовать правилам, независимо от того, применяется ПБУ 18/02 или нет.

Сумма текущего подоходного налога должна быть равна сумме подоходного налога, рассчитанного на основании данных налогового учета.

Одна и та же сумма текущего подоходного налога выводится непосредственно из ситуации с финансовым результатом и налоговой декларации.

ООО «Феникс» применяет основной налоговый режим, уплачивает ежеквартально прибыль на прибыль и применяет ПБУ 18/02 Выручка за первое полугодие 2016 года. -2, 500, 000 фрикций и расход ы-1, 000, 000 фрикций по обычным видам деятельности. Кроме того, ООО «Феникс» во втором квартале 2016 года получило дивиденды от иностранной компании в размере 2, 000, 000 руб.

Подоходный налог с дивидендов исчисляется по ставке 13%.

Сформируем декларацию по налогу на прибыль программы: по строке 04 показывается сумма налога на прибыль, исчисленная по отличной от 20% ставке; по стр. 010 показывается налогооблагаемая база 2, 000, 000 руб. и ставка налога 13%; по стр. 040 показывается налог на прибыль 260, 000 руб.

Доходы и расходы от обычных видов деятельности показываются по строке 02. Доход в виде дивидендов показан в составе внереализационных доходов, поэтому во избежание двойного налогообложения эти дивиденды исключаются из прибыли по строке 070. Таким образом, налоговая база, исключенная за счет дивидендов, умножается на ставку налога 20% для расчета фрикционного налога в размере 300 000.

Программное обеспечение отображает налог, рассчитанный по TEUs до максимума 700, 000 рублей.

На основании декларации по налогу на прибыль на листе 04, страница 040, но на листе 02-300 000 рублей, страница 180, числится 260, 000 рублей. Страница 180 листа 02-300 000 рублей.

Расхождений между данными и итоговой суммой налога быть не должно. Где же ошибки?

Программа «1С» по-прежнему не рассчитывает подоходный налог по разным ставкам, а программа БУ рассчитывает налог на дивиденды по ставке 20%. Поэтому необходимо внести корректировки, чтобы привести в соответствие Cy и NY.

Рекомендуется скорректировать расчеты DEFK, DEFK, DEFK, DEFK, DEFK и DEFK, если подоходный

Для учета ЕСТ, ЕМУ, учета и отчетности необходимо определить сумму ПК и ТР для расчета текущего подоходного налога в соответствии с положениями ПБУ 18/02. Мы знаем, что ПР и ГД могут возникать при признании доходов и расходов, но это не всегда так.

Доходы от реализации для целей налогового учета

Всегда есть причины для признания доходов и расходов и формирования прямого спора (например, если есть разница в оценке первоначальной стоимости основного средства или ОИС, то в «потенциальных» ПР и ТР следующего отчетного периода уже возникнет амортизация, так что амортизация становится возможной).

Таким образом, в «1С:Бухгалтерии 8» организуется бухгалтерский учет.

ПР и ВР при интерпретации ПБУ 18/02

- ‘Потенциально’ PR и BP приводят в какой-то момент к расчету FPL, FTA, OFA и 1.

- 1c: Все различия между Bu и Nu в Бухгалтерии 8 называются различиями в оценке активов и пассивов.

В ПБУ 18/02 виды активов и пассивов — это не то, что, согласно условиям программы, каждому виду актива или пассива соответствует один или несколько счетов. Данные активы и пассивы. Существуют также виды активов и обязательств, совокупная оценка которых определяется несколькими счетами, например, PPA, DA.

Как отражаются различия в оценке активов и обязательств?

Мы знаем, что существует книга учета («регистр учета»); если вы не применяете НБУ, в этой книге есть только один ДТ, КТ и сумма; если вы применяете НУ, добавьте сумму НУ ДТ, сумму НУ КТ; если вы используете ПБУ 18/02, добавьте четыре ресурса: РР ДТ и КТ и добавьте количество РР. Здесь вы увидите разницу между оценкой активов и пассивных элементов.

В случае с NE не все счета поддерживают NE и поэтому не всегда следуют правилу двойной регистрации. Вы также можете автоматически определять суммы при создании документа и ссылаться на зарегистрированные вручную операции.

Помните о характеристиках выручки от реализации для целей налогообложения.