- Обязательно ли страховаться

- Как и где оформить дешевле в 2025 году

- Особенности страхования жизни и здоровья в РСХБ

- Главные преимущества

- Действующие накопительные программы

- «Будущее ребенка»

- «Ваше будущее»

- «Безусловный доход»

- «Золотой запас»

- «Мечты под защитой»

- Условия оформления полиса

- Приблизительная стоимость

- Правила заключения договора с банком

- Отзывы клиентов Россельхозбанка

- Безопасность данных

- В пакете со вкладом

Россельхозбанк, как и большинство других банков, требует, чтобы вы принесли страхование сельской ипотеки. Это обойдется вам дороже. Выгоднее заключить договор онлайн. Например, стоимость договора можно рассчитать и оформить прямо на сайте с помощью компьютера.

Страхование сельскохозяйственной ипотеки обычно обходится минимум на 10% дешевле, если полис заключен в электронном виде, чем в Россельхозбанке или других кредитных банках. Это достигается за счет снижения процессинговых и маркетинговых расходов страховщиков.

Обязательно ли страховаться

В зависимости от условий фермерского ипотечного кредита, вы можете оставить вопрос страхования на усмотрение банка. Кредитное учреждение само решает, является ли страхование обязательным и каковы последствия в случае незаключения договора. Исключением является страхование имущества, которое требуется по закону.

Некоторые банки требуют заключения договора страхования сельскохозяйственной ипотеки для покрытия трех основных рисков

- Страхование имущества является обязательным. При покупке квартиры на вторичном рынке или сельской 3% привилегированной ипотеки оно должно быть обеспечено до подписания кредитного договора.

- Личное страхование жизни и здоровья заемщика необязательно, но некоторые банки, например, Россельхозбанк, повысят процентную ставку до 3%, если вы откажетесь гарантировать этот риск; Сбербанк не имеет такого обязательного требования, но может повысить процентную ставку за отказ от электронного оформления Сбербанк не имеет такого обязательного требования, но может увеличить процентную ставку за отказ от электронной регистрации.

- Титульное страхование — еще один вид необязательного страхования, но некоторые банки его требуют.

Важно знать! В случае наступления страхового случая страховщик полностью покроет остаток задолженности заемщика перед банком. Сельскохозяйственные ипотечные кредиты погашаются. Вашим наследникам и родственникам-родителям не стоит отказываться от страхования жизни, так как им не придется в дальнейшем выплачивать ипотечные платежи.

Какие риски покрываются страхованием?

Страхование недвижимости при сельскохозяйственной ипотеке является обязательным. Если объект находится на стадии строительства, то страховать его не обязательно. Нет необходимости страховать даже участок. Все остальные виды являются необязательными, но процентные ставки могут увеличиться на 3%.

Условия банков см. в таблице.

Важно: Отказ от страхования и повышение процентной ставки по сельскохозяйственной ипотеке может оказаться интереснее, чем покупка страховки. Вместо того чтобы покупать страховку каждый год, дешевле платить ежемесячные взносы с учетом любого повышения процентной ставки. Необходимо все просчитать, но учитывать риски.

Как и где оформить дешевле в 2025 году

Существует три основных способа страхования сельскохозяйственной ипотеки

- В банке — залогодатель предоставляет свою страховку. Обычно это самый дорогой вариант. Банк зарабатывает на этом дополнительные деньги.

- В страховой компании — вы можете обратиться туда и поискать более дешевые варианты полиса, но это очень назойливо и не всегда дешево.

- Онлайн — нужно ввести свои данные в специальный калькулятор на сайте. Программа предлагает различные варианты страховых компаний с нужными условиями. Вам остается только выбрать наиболее выгодный и отредактировать свой страховой полис. Обычно это на 10-20% дешевле, чем первые два способа.

Важно: не обязательно страховаться только в банке. Заемщик по фермерской ипотеке имеет право на страхование независимо от страховой компании, которая соответствует требованиям и уполномочена банком, который ее кредитует.

Фермерские ипотечные кредиты в других странах не могут быть застрахованы. Страхование может быть заключено только со страховыми компаниями, уполномоченными банком. Этот список варьируется от банка к банку. Приведенный ниже список относится к Россельхозбанку в 2025 году.

Список уполномоченных страховых компаний в Россельхозбанке.

- оао «рсхб-страхование»,.

- оао «Ресо-Гвардия»,.

- оао «согаз»,.

- ОАО «АльфаСтрахование»,.

- оао «росгосстрах»,.

- АО «ВСК»,.

- Ингосстрах.

Используйте этот компьютер для мгновенного расчета стоимости сельскохозяйственного ипотечного страхования.

Для расчета требуется кредитный договор и данные об объекте недвижимости. Вам нужно будет выбрать тип страхования, остаток по ипотеке, процентную ставку и данные заемщика.

Калькулятор рассчитает стоимость полиса. Затем вы можете оплатить его. После этого вы получите квитанцию об оплате и сам полис по почте. Полис и квитанцию необходимо предоставить в банк лично или в электронном виде.

Каждый год все заемщики сельскохозяйственной ипотеки должны оформлять страховку. Это можно рассчитать и в электронном виде, например, с помощью калькулятора. Следующий шаг — просто предоставить сканы или фотографии договора и квитанции в банк по электронной почте или лично.

Если у вас остались вопросы по ипотечному страхованию фермерских хозяйств, задавайте их в комментариях . Мы обязательно ответим на них. Пожалуйста, также оцените, поставьте лайк и сделайте репост этого поста.

Особенности страхования жизни и здоровья в РСХБ

РСХБ предлагает различные виды страховой защиты.

Эти программы помогают обеспечить финансовую безопасность в случае случайной потери трудоспособности или потенциального повышения зарплаты или пенсии после окончания действия полиса.

Если застрахованное лицо умирает, выплату получает выгодоприобретатель, указанный в договоре со страховой компанией (СК).

Механизмы страхования жизни и здоровья :

- СК накапливают средства клиентов и

- деньги инвестируются для увеличения будущих выплат и получения дохода для страховой компании; и

- страховые выплаты производятся в случае наступления рискового события.

Главные преимущества

Основные преимущества страхования жизни и здоровья :

- Финансовая защита. Выплаты при наступлении страхового случая гарантируют клиентам получение качественной медицинской помощи, компенсируют временную потерю дохода в период лечения и восстановления, а также позволяют клиентам поддерживать тот уровень жизни, к которому они привыкли.

- Возможность накопить на пенсию. Накопительное страхование обеспечивает выплаты и доход в виде дивидендов в конце срока действия полиса. При вступлении в программу вы можете самостоятельно определить размер своей будущей пенсии. Страховая сумма рассчитывается из суммы, указанной застрахованным лицом.

- Сумма выплат в несколько раз превышает страховой взнос и может легко покрыть незапланированные расходы.

- Оплата риска не уменьшает сумму, выплачиваемую при дожитии клиента до конца договора.

- Взносы можно делать через удобные промежутки времени. Это позволяет начать с небольшой суммы и постепенно накапливать более крупный капитал без ущерба для личного бюджета.

- Если полис страхования жизни действует более пяти лет, клиент страховщика получает возмещение в виде налоговой скидки. Необходимо предоставить декларацию о доходах за предыдущий год, копию договора со страховой компанией и доказательства. Необходимо предоставить паспорт и НДС. В заявлении необходимо указать информацию, на основании которой будет направлен возврат.

- Рисковые выплаты не облагаются налогом. Подоходный налог взимается только с разницы между суммой взноса, ставкой рефинансирования и ставкой рефинансирования.

- Адресация платежей. Если контрагент умирает, деньги получает только лицо, назначенное выгодоприобретателем по договору. Эти выплаты не учитываются при наследовании.

- Особый статус договора. Накопительное страхование жизни не подлежит имущественным претензиям. Полис не может быть изъят, конфискован или наказан, но с ним нельзя развестись.

- Деятельность всех страховых компаний регулируется ФССН. Все страховые компании строго соблюдают закон. Возможность банкротства практически исключена. Это делает страхование выгодным средством сохранения денег.

Действующие накопительные программы

Программа накопительного страхования защищает клиентов РСХБ от неблагоприятных условий и позволяет им достигать своих целей, не подвергая риску свой бюджет.

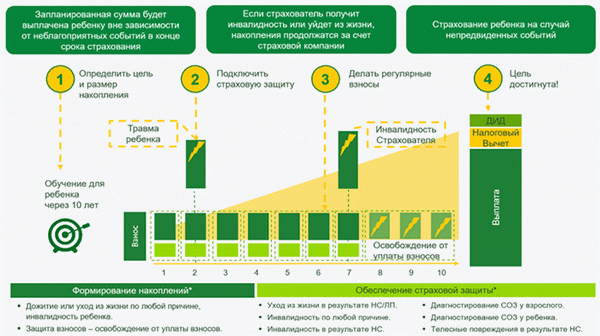

«Будущее ребенка»

Она помогает накопить на высшее образование, начало деятельности вновь созданной компании или подготовку к важному жизненному событию. Срок действия договоров — от пяти до 30 лет. Размер премии составляет 30 000 рублей (или более) в год.

На момент заключения и на дату окончания срока действия договора застрахованному лицу может быть от 18 до 75 лет. Возраст ребенка, на которого может быть открыт накопительный счет, — от рождения до 24 лет (на момент заключения страхового продукта и на дату окончания срока действия договора соответственно).

Выгодоприобретатели определяются на основании страхового полиса. Это имеет важное юридическое преимущество, поскольку обеспечивает целевую передачу капитала. Вложенные деньги защищены в случае активов.

Программа Children’s Futures Scheme поможет вам сэкономить деньги на образование ваших детей.

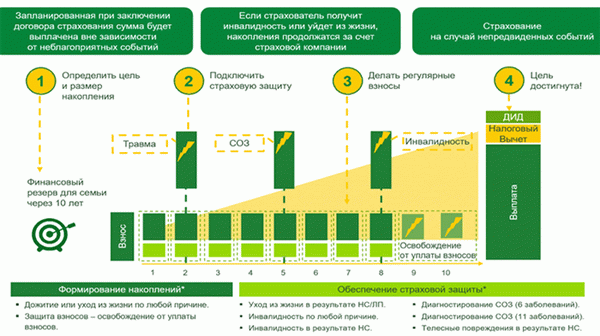

«Ваше будущее»

Страхование может помочь вам достичь своих целей. За исключением крупных рынков, создавайте доступные подушки безопасности или готовьтесь к значимым событиям. Застрахованное лицо должно быть в возрасте от 18 до 75 лет на момент вступления в программу. Продолжительность полиса — от 6 до 30 лет. Годовой взнос — от 30 000 рублей.

Требуются регулярные взносы на будущие программы.

«Безусловный доход»

Сбережения Программа «Безусловный доход» позволяет откладывать деньги от обесценивания и получать ежегодный доход выше средней ставки по вкладам Вы можете открыть счет в рублях, долларах или евро. Единовременный взнос составляет не менее 500 000 рублей или 10 000 евро/$.

Застрахованные лица могут быть старше, чем в других программах РСХБ — максимальный возраст на момент заключения договора составляет 80 лет. Минимальный возраст стандартный — 18 лет.

Защита от страховых взносов составляет до 616%. Доход может быть получен в конце срока или в конце каждого года.

Вы можете выбрать защиту от инвестиционных продуктов с доходом в конце срока действия договора.

- Стандартная — в случае смерти застрахованного по любой причине, выплата рассчитывается на основе страховых взносов.

- Повышенный — в случае смерти выплачивается страховая сумма с учетом заработка.

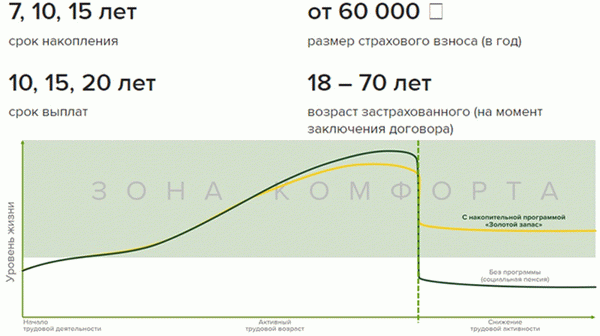

«Золотой запас»

Страховые продукты позволяют сохранить уровень жизни при выходе на пенсию в периоды снижения доходов. Возраст застрахованного лица на дату заключения договора варьируется от 18 до 70 лет.

Минимальная сумма страхового взноса составляет 60 000 рублей.

Деньги можно вносить один раз в год за весь договор или один раз в год единовременно (при регистрации страхового продукта). После окончания периода накопления выгодоприобретатель получает ежемесячные выплаты.

‘Золотой резерв обеспечивает комфортный уровень жизни’

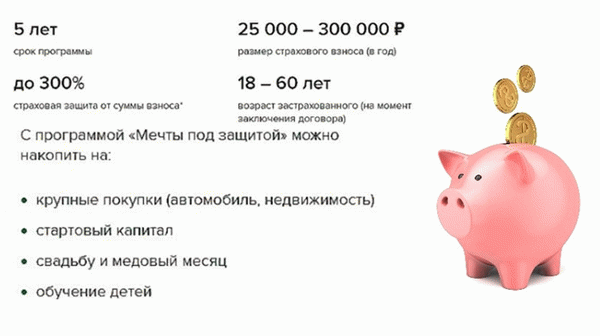

«Мечты под защитой»

Программа «Защита мечты» подходит для накопления денег на крупные покупки (автомобиль, недвижимость), важные жизненные события (свадьба, свадебное путешествие), образование для детей и т.д.

Срок действия договора — пять лет. Годовой взнос составляет от 250 000 до 300 000 рублей. Минимальный возраст застрахованного — 18 лет, максимальный — 60 лет на дату заключения договора.

Программа «Мечта о защите» может быть заключена до определенного возраста.

Условия оформления полиса

Совершеннолетние граждане России могут заключить полис в любом офисе РСХБ. По некоторым программам дистанционные договоры также могут быть заключены через личные кабинеты РСХБ.

Приблизительная стоимость

Минимальная премия по рамочным программам страхования жизни и здоровья составляет 25-30 000 рублей. Для некоторых видов договоров эта сумма выше.

Расходы зависят от следующих факторов

- возраста и пола застрахованного лица, от

- семейная история болезни, от

- образа жизни (курение, алкоголизм, экстремальные виды спорта), от

- состояние здоровья (избыточный вес, хронические заболевания), и

- профессиональная деятельность.

Правила заключения договора с банком

Перед подписанием договора необходимо проверить, какие риски покрывает программа, сколько она должна выплатить и в какое время. Если условия не устраивают клиента или непонятны и невозможно внести изменения, рекомендуется отказаться от покупки контракта и найти другой вариант.

Отзывы клиентов Россельхозбанка

Анатолий, 29 лет, Омск:.

Когда в нашей семье родился ребенок, я оформил страховой полис на его имя. Это не стало большой нагрузкой на семейный бюджет, и к 16-летию сына я бы собрал достаточно денег, чтобы оплатить его обучение в модном университете.

Иван, 45 лет, Белгород:.

Страхование жизни — новый для меня продукт, поэтому перед подписанием договора я проверил его в страховой компании и у своего юриста; РСХБ работает честно, и я получаю не только защиту от риска, но и возврат вложенных средств.

Безопасность данных

Чтобы контролировать безопасность, необходимо знать, как разработчики собирают данные и передают их третьим лицам. Методы обеспечения безопасности и конфиденциальности могут зависеть от того, как используется приложение, а также от вашего местоположения и возраста. Следующая информация предоставлена разработчиком и может измениться в будущем.

В пакете со вкладом

В ходе расследования Confop выявил опасную тенденцию. Некоторые банки предлагают страхование жизни под видом вкладов. Например, в Россельхозбанке ИСЖ относится к депозитной линейке (вклад «Надежное будущее»).

Отдельной информации по инвестиционному страхованию жизни нет. Лишь внизу страницы, под отдельной сноской, сообщается, что открытие данного вклада возможно только при одновременном приобретении страхования жизни.

Аналогичная ситуация и в банке Хоум Кредит, где полисы страхования жизни включены в состав инвестиционных вкладов. Более подробная информация о страховых продуктах также отсутствует.

В банке «Восточный» максимальную процентную ставку по «осенним» вкладам можно получить только при условии приобретения инвестиционного страхования. Только перейдя по ссылке, потребитель видит, что ставка «переносится» за счет дополнительной опции повышения.

Банк «Юникредит» предлагает вклады «на всю жизнь» только тем, кто оформил полис накопительного или инвестиционного страхования.

Еще один важный момент. Все банки имеют на своих сайтах логотип АСВ «застрахованные вклады». Это создает у потребителей иллюзию, что система распространяется и на программы IIEL.