- Функции прибыли как экономического показателя

- Виды прибыли — валовая, операционная и чистая

- Операционная

- Маржинальная, нераспределенная и балансовая прибыли

- Маржинальная, нераспределенная и балансовая прибыли

- Нераспределенная

- Балансовая

- Бухгалтерская и экономическая виды прибыли

- Бухгалтерская и экономическая виды прибыли

- Экономическая

- Комментарии и отзывы (1)

- Формула чистой прибыли

- Что нужно знать при расчете чистой прибыли

- Расчет выручки

- Расчет операционных расходов

- Расчет EBITDA (сила бизнеса)

- Расчет прочих затрат (кредиты, амортизация оборудования)

- Расчет налога

- Валовая прибыль и чистая прибыль — отличия

- Соотношение чистой прибыли с другими показателями

- Суть понятия, простые примеры и формулы расчёта

- Для чего нужен расчёт прибыли

- Способы анализа

- Распределение

Прибыль — это основной показатель для оценки экономической деятельности предпринимателя (физического или юридического лица). Получение прибыли — цель любого бизнеса.

Рассмотрим пример: ieivanov открыл мини-пекарню. Для этого они наняли арендованное помещение, пекаря и продавца, закупили сырье для приготовления гамбургеров, оборудование для отработки теста, выпечки, т.е. расходы.

Продажа гамбургеров приносит ежедневную выручку, которая также является доходом, так как ИВАНОВ получает доход только от продажи картофеля (если у фонтана продается кофе, то выручка является суммой выручки от продажи картофеля и кофе).

Выручка сама по себе не является прибылью; предприниматели не могут прикарманить ее или использовать для расширения своего бизнеса. Налоги.

В итоге у ИП Иванова остается прибыль, равная «расходы минус доходы».

Вывод: прибыль — это разница между общей выручкой и общими затратами на создание этой выручки в денежном выражении.

Стоит отметить, что фактический денежный поток бизнеса и расчетная прибыль — это две разные вещи. Бизнес может получать прибыль, но при этом испытывать трудности (даже при наличии технических недостатков) с зарабатыванием денег. Или, наоборот, у бизнеса могут быть деньги, но бизнес может быть фактически не прибыльным.

Деньги рассчитываются на индивидуальной основе. Результатом этих расчетов является остаток денежных средств за отчетный период (месяц, квартал или год), который может быть отрицательным.

Прибыль рассчитывается отдельно (за базисный период), и полученные данные используются в расчетах, поэтому результирующие данные будут другими. Прибыль рассчитывается по методу Аккреауд, а деньги по кассовому методу. Не понятно. Тогда посмотрите это видео.

Функции прибыли как экономического показателя

Прибыль — это не единственные деньги, которые бизнесмен может прикарманить благодаря хорошей информированности. Прибыль выполняет и другие важные задачи в развитии бизнеса.

Проще говоря, прибыль — это основной показатель успеха бизнеса и веская причина, мотивирующая работать еще усерднее для его увеличения.

Это петля обратной связи, которая позволяет более прибыльным предприятиям выбирать наиболее прибыльные отрасли.

Виды прибыли — валовая, операционная и чистая

В предыдущем разделе была рассмотрена концепция обобщенной рентабельности. Общие виды расчета включают.

- -p — прибыль, ∑p

- -E — доходы (и ∑D означает общие базовые доходы), и

- -P — расходы (а DOD — общие расходы за тот же период).

В экономической науке принята расширенная трактовка прибыли в зависимости от аспекта, рассматриваемого этим термином. Давайте теперь проанализируем наиболее часто используемые в решении виды прибыли.

Операционная

Операционная прибыль (PO) — это разница между смешанной прибылью (PV) и операционными расходами (RO).

Это дополнительные вспомогательные расходы по основной деятельности предприятия, но не те расходы, которые являются себестоимостью готовой продукции.

Например, у ИП Иванов Пекарня операционные расходы — это зарплата продавца (10 000 рублей в месяц, 120 000 в год), частично коммунальные услуги (не связанные с производственным процессом) (2000 рублей в месяц, 24 000 в год), бумажные пакеты и одноразовые стаканы (в месяц) 1000 рублей, 12000 рублей в год).

Вид рассчитываемой операционной прибыли:.

Для примера: по = 360000 (рассчитанная по валовой прибыли) — (120000 + 24000 + 12000) = 360000-156000 = 204000 (руб.).

Существует отличный короткий видеоролик, объясняющий разницу между смешанной прибылью, операционной прибылью и чистой прибылью (последняя прибыль объясняется ниже):.

Маржинальная, нераспределенная и балансовая прибыли

Маржинальная, нераспределенная и балансовая прибыли

Нераспределенная

Неоновая прибыль (неоновая прибыль) — это часть прибыли, остающаяся на балансе организации после уплаты налогов и других обязательных платежей, включая дивиденды (ДД).

Ее также называют накопленной прибылью. Это связано с тем, что она накапливается в балансе нарастающим итогом за предыдущие периоды (APP). Дивиденды за предыдущий год выплачиваются в начале текущего за счет прибыли нового предыдущего периода.

В результате новая балансовая прибыль выглядит следующим образом.

ПН = ПНПП + ПСТ — ДВ.

Прибыль неона рассчитывается в конце года и распределяется только по совместному решению собственников предприятия на следующие цели

- на развитие производства, на

- приобретение новых активов; и

- выплату дивидендов, и

- подготовку компании.

Рассмотрим наш пример. Итак, допустим, Иванов работает второй год. Его ЧНПП составил 50000 рублей, поэтому ему не нужно платить дивиденды, ЧН = 50000 (рублей ЧНПП) + 288000 (рублей, рассчитанных по РХП, чистой прибыли) = 338000 (рублей).

Балансовая

Балансовая прибыль (ПБ) — это сумма валовой прибыли от основной деятельности (ПВ), плюс налоговые расходы (Н) от прочей коммерческой деятельности (ПНПП), затраты на ПНПП (РНПП) и прибыль от активов предприятия по чистой учетной стоимости (ПЧС). Шкала балансовой прибыли используется в качестве базы для налогообложения.

ПБ = ПБ + ТС Р-Ч -РПП Р-ПП.

Для расчета годовой бухгалтерской прибыли в примере с предпринимателем «Ивановский хлебозавод»:.

- ПБ (рассчитанная на основе «смешанной прибыли») = 360000 (рублей), и

- ППР (например, три консультации по 500 рублей) = 1500 (рублей); и

- n = 100000 (рублей), и

- РПР (стоимость представления консультации) = 100 (рублей), n составил 100000 (рублей), n составил 100000 (рублей), n составил 100000 (рублей), n составил 100000 (рублей).

- ОС (амортизация основных средств составляет 5%, первоначальная стоимость = 100000 (руб.) = 100000-5% = 95000 (руб.).

Рассчитаем бухгалтерскую прибыль: ПБ = 360000 + 1500-100000-100-95000 = 166400 (реб.).

Бухгалтерская и экономическая виды прибыли

Бухгалтерская и экономическая виды прибыли

Экономическая

Финансовая прибыль (ФП) — это затраты (РЯ), списанные с чистой прибыли (ЧП). Вмененные затраты включают в себя не полученный доход. Например, сам Иейванов вложил 1 млн рублей в своих сотрудников для развития пекарни, вместо того чтобы положить их в банк под процентную ставку 10% в год.

Это означает, что компания не получила доход, эквивалентный 100 000 рублей в год. Это ненужный доход или неявные расходы. Показатель финансовой прибыли отражает надежность финансового положения коммерческой компании в базисном периоде.

Важно: финансовая прибыль всегда меньше чистой прибыли. Для реализации примера, т.е. финансовая прибыль компании IVANOV за год составит (чистая прибыль рассчитана ранее): ЧП = 288000 (руб.

чистой прибыли) — 100000 (руб. выручки) = 188000 (руб.). Логично, что вложение денег в расширение бизнеса увеличит доход для дальнейшей деятельности, но на анализируемый конец года это вложение значительно снизило финансовую прибыль бизнеса.

Используя виды финансовой прибыли, можно также рассчитать финансовую прибыль

PE = PE — ∑pnia = (∑d — ∑pya) — ∑pnia

Применим этот тип к примеру пекарни Иванова: ЧП = (20 (руб. Цена пирога) х 36 000 (пирогов в год). ) — (100000 (руб. неприбыль) = 720000-432000-100000 = 188000 (руб.).

Комментарии и отзывы (1)

У каждого бизнеса тоже есть амортизационный период, но он не может сразу перейти в прибыль.

Как только Петров покупает оборудование, арендует помещение, это стоит каждую красивую копейку. Когда начинаешь считать, каждый пирожок должен стоить 100 рублей, но конкуренты не продают, потому что продают за 80. Здесь прибыль блеснула за 10 лет и в лучшем случае все типы оказались правильными Выяснилось, что тип проблемы не является правильным типом проблемы.

.

Формула чистой прибыли

Чистая прибыль — это не произвольное понятие. Существуют точные правила ее расчета. Варианты расчета отличаются лишь степенью обобщения или детализации доходов и расходов. Например, самый простой вид чистой прибыли выглядит следующим образом

Чистая прибыль = общая прибыль — сумма всех расходов.

Наиболее распространенный тип выглядит следующим образом.

Чистая прибыль = прибыль до налогообложения — налог на прибыль.

Более техническое определение чистой прибыли дается в контексте использования. Согласно правилам бухгалтерского учета, принятым в Беларуси, она рассчитывается следующим образом

Чистая прибыль = прибыль до налогообложения — /+ налог на прибыль — /+ изменение отложенных налоговых требований — /+ изменение отложенных налоговых обязательств — /+ прочие налоги и отчисления, исчисленные по прибыли.

Добавление точки » — «точка» +» к типу производится, когда данные о расходах являются отрицательными, например, переплата по переплате.

В расчетах термин «чистая прибыль» может быть преобразован в «ущерб». По сути, это одно и то же понятие. То есть результат операции является положительным или отрицательным.

Что нужно знать при расчете чистой прибыли

При расчете чистой прибыли основные трудности возникают при учете доходов и расходов в различных финансовых документах предприятия, таких как бухгалтерская, налоговая и управленческая отчетность. К основным причинам расхождений относятся

Учет доходов: основная проблема заключается в различных методах учета доходов. Например, бухгалтерский учет используется в основном по методу начислений, но для налогового учета может применяться как метод начислений, так и кассовый подход.

Расходы: если бухгалтерский учет учитывает все расходы, то налоговый учет не учитывает некоторые виды расходов, покрываемые ИП (частными предпринимателями), например, штрафы и пени, суточные по беременности и родам и т.д.

При создании резерва: сюда относятся выплаты премий работникам, отпускных, которые являются непредсказуемыми. В налоговом учете прогнозы могут вообще не учитываться, в то время как в бухгалтерском учете они должны учитываться.

Разные расчеты доходов, бухгалтерские и налоговые прогнозы приводят к разным конечным суммам чистой прибыли.

Другие важные моменты, которые следует иметь в виду при расчете чистой прибыли:.

- Расчет должен производиться на «неоплаченной основе» — независимо от того, были ли собраны фактические платежи, после отправки товаров или после снятия расходов.

- Для выполнения расчета необходимо получить информацию из документации о прибылях и убытках.

- Чистая прибыль обычно рассчитывается один раз в месяц (как правило, в конце месяца).

- Специальные программы могут автоматизировать расчет чистой прибыли.

- Не забудьте в конце расчета прибыли вычесть все налоги и расходы на оплату комиссионных.

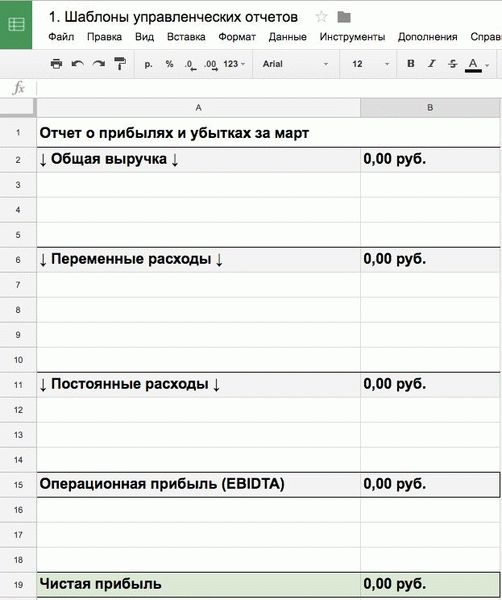

Стоит также отметить, что вам потребуется создать отдельный документ, например, в Microsoft Excel, который необходимо заполнять в конце каждого месяца.

Этот документ может быть создан, как в следующем примере.

Он может быть создан для месячного, квартального или годового отчетного периода.

Расчет выручки

Доходом могут считаться только средства, полученные за уже выполненные обязательства. Например, если клиент уже получил товар и у него есть только отгрузочная накладная, но деньги выплачиваются только в конце месяца, это является доходом. И наоборот, если клиент заплатил авансом, но еще не получил товары или услуги, эти деньги не включаются в расчет выручки и просто хранятся в «депозитах».

Выручка рассчитывается по следующей формуле

- Q — выручка,.

- КС — количество сделок, Ц

- Ц — цена сделки.

Расчет операционных расходов

Операционные расходы — это все затраты, исключая средства, вложенные в развитие бизнеса, и прибыль собственника. Расходы могут быть постоянными или переменными. К постоянным расходам относятся, например, арендная плата, закупка материалов и фиксированный процент вознаграждения сотрудников.

Переменные расходы могут включать, например, процент от продаж, включенный в заработную плату сотрудников.

Расчет EBITDA (сила бизнеса)

EBITDA (прибыль до вычета процентов, налогов, износа и амортизации) — это финансовый коэффициент, учитывающий выручку и операционные расходы, без учета налогов, амортизации и расходов на погашение кредитов.

Он рассчитывается по следующей формуле

EBITDA = C — или ,

- Q — выручка,.

- или — операционные расходы.

Если показатель EBITDA положительный, то бизнес является прибыльным. Другими словами, он «работает прибыльно»; если EBITDA равна нулю или отрицательна, бизнес находится в минусе.

Расчет прочих затрат (кредиты, амортизация оборудования)

Кредитное учреждение регистрирует амортизацию оборудования, как если бы оно было приобретено на полученные деньги. Эта сумма должна быть разделена на несколько месяцев/лет. До тех пор, пока оборудование эффективно функционирует.

Расчет налога

Сумма налога зависит от налоговой системы, по которой работает предприятие: традиционный упрощенный и интегрированный налог зависит от вмененного дохода или интегрированного сельскохозяйственного налога. Налоги на заработную плату работников также необходимо декларировать; НДС (налог на добавленную стоимость) декларировать не нужно, поскольку его платит конечный потребитель, а не производитель или розничный продавец.

Валовая прибыль и чистая прибыль — отличия

Валовая прибыль — это разница между выручкой, полученной от продажи продукта, и себестоимостью продукта. Чистая прибыль отличается от чистой прибыли тем, что в нее не включаются операционные и прочие расходы, а также налоги.

Для расчета смешанной прибыли используется очень простой тип, используя.

er = v-sp,.

- ВП — смешанная прибыль,.

- Q — выручка,.

- SP — производственные затраты.

Существует также более простой способ расчета валовой прибыли. Если увеличить объем продаж одного и того же продукта по всем видам, то норма прибыли должна увеличиться. Однако этот метод подходит только для продуктов с почти одинаковой ценой.

Соотношение чистой прибыли с другими показателями

Чистая прибыль, несмотря на свою важность, не является единственным показателем эффективности бизнеса. На ее основе можно рассчитать и другие показатели.

- Чистая стоимость — показывает стабильность и платежеспособность организации за месяц, год или другой период.

- Выручка без учета НДС — показывает эффективность производственной и сбытовой деятельности.

Эти показатели тесно связаны между собой. Это означает, что они должны использоваться совместно при анализе финансовых составляющих бизнеса.

Суть понятия, простые примеры и формулы расчёта

Чистая прибыль — это общая часть дохода, остающаяся после уплаты налогов, заработной платы, арендной платы и других обязательных ежемесячных расходов. Чистая прибыль является одним из важнейших показателей для всех предприятий. Расчет этого показателя показывает финансовое положение, конкурентоспособность и платежеспособность бизнеса.

Если показатель прибыли растет, это свидетельствует об эффективности производства. Противоположная тенденция говорит о том, что бизнес вреден и скоро обанкротится.

Для расчета чистой прибыли используются следующие виды.

Выручка — Коммерческие расходы — Административные и коммерческие расходы + Прочие доходы — Прочие расходы — Налоги

Прибыль до налогообложения + чрезвычайные доходы — чрезвычайные расходы — налог

Вот простой пример. Индивидуальный предприниматель решает продавать бытовую технику через Интернет; после трех месяцев работы наблюдаются следующие финансовые результаты.

- Выручка от продажи товаров составила 680, 000.

- Общие расходы составили 600, 000. 350, 000 на закупку бытовой техники, создание и обслуживание сайта — 50, 000, реклама продукции — 100, 000, прочие расходы (бракованная продукция, ремонт оборудования, скидки и т.д.) — 100, 000.

- 680, 000 (выручка) — 600, 000 (расходы) — ставка налога = чистая выручка.

Данный расчет наглядно показывает, что только владелец интернет-магазина имеет доход, который может быть использован для инвестирования в личную прибыль или в развитие своего бизнеса в данном случае. В отличие от малых и средних предприятий, расчет чистой прибыли для более крупных организаций гораздо сложнее. Сначала подсчитываются данные о доходах и расходах, чтобы вычислить чистую прибыль.

Существуют и другие виды расчета этого показателя. На первый взгляд они могут выглядеть по-разному, но результат один и тот же. Все доходы и расходы суммируются, расходы вычитаются из доходов, а полученная сумма облагается налогом.

Чистая прибыль может быть рассчитана с использованием основных (расширенных) типов.

Общая финансовая, функциональная и смешанная прибыль — ставка налога.

Каждый вид прибыли рассчитывается отдельно.

- Финансовая = финансовая прибыль — финансовые расходы,.

- Операционная прибыль = операционная прибыль — операционные расходы,.

- Смешанная прибыль = прибыль от продаж — производственные расходы.

В качестве примера возьмем крупную компанию в 2019 году и рассчитаем ее чистую прибыль.

| Доходы и расходы | Сколько. |

| Реализация товаров. | 2,5 млн р. |

| Производственные затраты. | 1,5 миллиона. |

| Аренда склада. | 200 мм. |

| Финансовые инвестиции | 15 мм. |

| Доход от финансовых инвестиций | 300 000 РУБЛЕЙ. |

| Прочие расходы. | 150 000 РУБЛЕЙ. |

На основании данных таблицы рассчитайте налоговую, финансовую и операционную прибыль и налог.

Смешанный доход = 2 500 000-1 500 000 = 1 000 000

Финансовая = 300 000-15 000 = 285 000

Операционная прибыль = 200, 000 — 150, 000 = 50, 000

Налог = (285 000 + 1 000 000) * 20% = 257 000

Далее рассчитайте чистую прибыль.

285 000 + 1 000 000-257 000 = 1 028 000

Если компания имеет значительные долги, то рассчитанную чистую прибыль следует считать убытком. Это указывает на то, какая часть имеющейся задолженности перед кредиторами может быть погашена.

Для чего нужен расчёт прибыли

Необходимо рассчитать прибыль компании.

- Оценка достижения плана по прибыли. В начале бизнеса или в начале нового проекта составляется бизнес-план, который включает прогнозы роста, оценки затрат и доходов, а также оценку того, когда проект будет завершен. Бизнес-план составляется с учетом всех возможных воздействий на развитие бизнеса. После снятия всех необходимых бронирований и платежей и подсчета фактической чистой прибыли она сравнивается с запланированной и делается вывод. Если размер прибыли меньше, чем предполагалось изначально, владелец бизнеса может определить, какие действия и решения были неправильными и что необходимо сделать для их исправления.

- Долевые решения для дальнейшего увеличения прибыли. Если расчеты ясно показывают, что производственные затраты очень высоки, следует сосредоточиться на поиске новых поставщиков сырья. Снижение затрат при той же цене приведет к увеличению прибыли. С помощью разработки рекламных кампаний, акций и презентаций можно привлечь внимание покупателей к своим клиентам и продукции. В некоторых случаях для повышения интереса к продукту может быть использована новая упаковка.

- Адаптация к стратегии развития компании. Расчет показателей чистой прибыли может помочь определить, в каком направлении должна двигаться компания для повышения рентабельности. Например, если установлено, что какой-то вид продукции приносит мало прибыли или вообще не приносит ее, администрация должна подумать, нужно ли производить этот продукт и не лучше ли прекратить его производство. Однако если ресурсы высвободятся, их можно использовать для производства более прибыльной продукции, на которую у потребителей высокий спрос.

Способы анализа

| Путь. | Описание. |

| Элемент. | Основной целью данного расчета является выявление причин изменения прибыли. Снижение чистой прибыли указывает на возможность обесценивания денег или изменений внутри компании. |

Существует две категории факторов, влияющих на чистую прибыль: внешние и внутренние. К внешним факторам относятся.

- изменения в действующем законодательстве,.

- усиление конкуренции; и

- политические отношения,.

- стихийные бедствия, природные катаклизмы

- изменения на рынке, и

- увеличение стоимости сырья и материалов.

Внутренние факторы включают

- сокращение или расширение штата сотрудников, и

- увеличение арендной платы; и

- сокращение или увеличение производственных мощностей; и

- повышение или снижение цен на саму продукцию, и

- Налоги.

- Оцените использование денежных средств и

- рассмотреть финансовую устойчивость компании, и

- получить информацию о структуре и динамике балансовой прибыли.

Чтобы определить финансовое положение предприятия и оценить его прибыльность и рентабельность инвестиций, необходимо провести анализ рентабельности. Рентабельность компании — это не подсчет денежной суммы. Речь идет о принятии мер по максимизации прибыли при минимальных затратах. С помощью этого анализа можно определить, насколько эффективно используются все ресурсы предприятия — финансовые, материальные и производственные.

Распределение

Распределение прибыли регулируется нашим законодательством и распределяется в соответствии с распределением акций акционеров. Для распределения чистой прибыли сначала необходимо организовать совет акционеров, и только после принятия общего решения деньги выплачиваются каждому акционеру. Если есть только один акционер, например, индивидуальное предприятие, он решает, куда распределить чистую прибыль.

Чистая прибыль может быть использована для

- создания фонда социальных инвестиций, для

- увеличение закона о капитале, и

- формирование резервов капитала, и

- выплату дивидендов владельцам акций.

Видео по теме:.