- Чем первоначальный взнос отличается от задатка?

- Какая сумма первоначального взноса является оптимальной?

- От чего зависит минимальная сумма первоначального взноса?

- Бывают ли ипотечные кредиты без первоначального взноса?

- Стоит ли брать потребительский кредит на первоначальный взнос?

- Как работает первоначальный взнос по военной ипотеке?

- Для чего необходим первоначальный взнос

- Где взять деньги на первый взнос

- Возможна ли ипотека без первого взноса

- Плюсы для кредитной организации

- Плюсы для заемщика

- От чего зависит размер первоначального взноса по ипотеке

- Можно ли использовать материнский капитал в качестве первоначального взноса

- Почему банки требуют аванс?

- Требует ли банк предоплату по ипотеке?

- Если у вас есть материнский капитал.

- Если у вас вообще нет денег.

- Комментарии: 2

Депозит — это сумма, которую покупатель копит и готов использовать для приобретения недвижимости.

Как правило, при регулировании ипотечного кредитования банки не выдают кредит на 100% стоимости недвижимости и требуют, чтобы клиент выплатил продавцу разницу (обычно от 10% до 30%) из собственных средств. Эти средства являются депозитами.

Банк, со своей стороны, выдает заемщику сумму покупки в виде ипотеки. Эта часть стоимости недвижимости затем называется ипотекой или собственным капиталом, и ипотечный заемщик выплачивает банку долг в соответствии с условиями кредитного договора.

Чем первоначальный взнос отличается от задатка?

Депозиты более распространены при покупке недвижимости напрямую, без участия банка.

Депозит — это сумма денег, которую покупатель передает продавцу в качестве доказательства серьезности рынка недвижимости. Сумма указывается до заключения договора или в другом предварительном договоре.

При подаче заявки на ипотеку продавец может потребовать задаток, чтобы снять объявление с рекламы и остановить предложение недвижимости другим претендентам. В таких случаях задаток является частью авансового платежа и включается в окончательный расчет по сделке с недвижимостью, а в полный расчет по сделке — сумма, указанная в документе, подтверждающем свидетельство. Как правило, из суммы задатка продавец оплачивает необходимые для сделки документы и свидетельства, а также другие сопутствующие сделке расходы.

Какая сумма первоначального взноса является оптимальной?

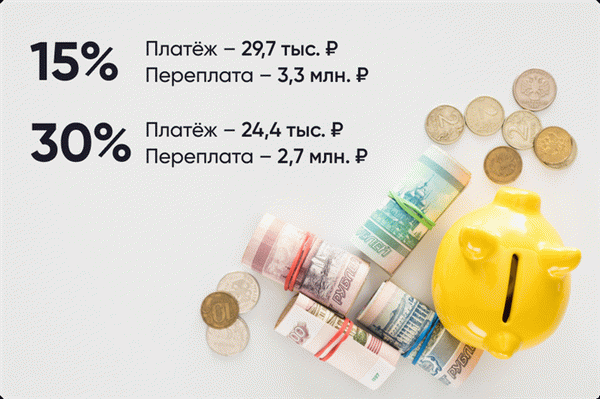

Чем больше вы можете внести в качестве первоначального взноса, тем лучше. Давайте рассмотрим на конкретном примере, как это влияет на условия кредита: предположим, вы планируете получить льготную ипотеку с процентной ставкой 7% на покупку квартиры за 4,5 млн рублей. Удобный срок кредита — 20 лет.

< span _d-id = «105» class = «-l-r bg — [#e1f0f5] text- [#25282d] partial-highlight-animation cente_highlight» > При внесении минимального вклада по этой программе (15%), ежемесячный платеж составит 2970 рублей, перегрузив банку более половины квартиры, то есть 3,3 миллиона рублей. </pan>

Если вы увеличите свой вклад до 30%, например, используя материнский капитал, то ваш ежемесячный платеж составит 244 000 рублей, а переплата сократится до 2,7 млн рублей (то есть вы заплатите банку на 600 000 рублей меньше).

От чего зависит минимальная сумма первоначального взноса?

В большинстве случаев минимальный размер авансового платежа определяется самим банком. Однако для льготных ипотечных кредитов с государственной поддержкой условия устанавливаются федеральными или региональными властями. Как правило, минимальный аванс составляет от 10% до 20%.

Бывают ли ипотечные кредиты без первоначального взноса?

Да, такие предложения на рынке есть, но они очень рискованны как для заемщика, так и для банка. Как показывает практика, ипотечные клиенты без залога находятся в гораздо худшем положении с точки зрения обслуживания кредита.

Стоит ли брать потребительский кредит на первоначальный взнос?

Использовать потребительские кредиты для вкладов не рекомендуется по ряду причин. < span _d-id = «99» class = «-l-r bg — [#e1f0f5] text- [#25282d] partial-highlight— animation cente_highlight»> Во-первых, вся информация о кредите заносится в кредитную историю, поэтому банк вполне может отказать вам в выдаче ипотечного кредита, принимая во внимание наличие у вас дополнительных финансовых обязательств. Кроме того, потребительские кредиты обычно выдаются под гораздо более высокие проценты.

Это означает, что вы преодолеваете трудности не только при получении ипотеки, но и при получении потребительского кредита.

Как работает первоначальный взнос по военной ипотеке?

При военной ипотеке депозит выплачивается за счет денег, перечисляемых государством на специальный счет военнослужащего в течение срока службы. Если накопленных средств не хватает на момент оформления ипотеки, военный может добавить недостающую сумму из собственных средств.

При этом участники накопительной системы могут воспользоваться военной ипотекой уже через три года после постановки на воинский учет.

Подробнее о том, как воспользоваться военной ипотекой, читайте в документе Спрашивай.дом.рф.

Для чего необходим первоначальный взнос

Предоплата уменьшает стоимость кредита по отношению к стоимости недвижимости. < span _d-tip = «87» class = «-l-r bg — [#e1f0f5] text- [#25282d] partial-highlight-animation cente_highlight»> Это требует от кредитора продать гарантию со скидкой. клиент подрывает свои кредитные обязательства.

</pan> В качестве примера можно привести ситуацию, когда заемщик приобрел квартиру за 4 млн рублей, но по каким-то причинам перестал выплачивать долг. В этом случае банк имеет право продать залог, но рыночная цена такого имущества будет ниже. Депозиты, внесенные на этапе регистрации, позволяют банку продать недвижимость без потерь.

В зависимости от предполагаемой суммы аванса, которую заемщик вносит при покупке квартиры в ипотеку, банк формирует представление о платежеспособности клиента. Чем выше сумма, тем привлекательнее условия кредитования. Это проявляется в уменьшении общей суммы долга и, соответственно, снижении чрезмерных доз.

Кроме того, заемщики могут рассчитывать на более низкие ежемесячные платежи в течение срока кредита.

Где взять деньги на первый взнос

Такое продвижение является обязательным условием для заемщиков, планирующих получить ипотечный кредит. Что делать, если вам необходимо получить ипотечный кредит, но вы не можете накопить необходимую сумму? Давайте рассмотрим три эффективных решения.

Использование материнского капитала.В 2021 году граждане получат 483 тысячи рублей за рождение первого ребенка.При рождении второго государство выдаст 639 тысяч рублей. Эти деньги можно использовать в качестве первого взноса и для погашения крупных долгов (если уже оформлена ипотека).

Выбор банковской программы. Перед подачей заявки в банк рекомендуется ознакомиться с существующими программами кредитования и сравнить условия. Вы также можете воспользоваться ипотечным калькулятором для оценки своих финансовых возможностей.

В нем указаны другие параметры ипотечного кредитования, такие как ежемесячные платежи и срок кредита. Вы можете изменить эти параметры, чтобы подобрать удобный срок.

Кредит с депозитом. Банки предлагают своим клиентам услугу и предоставляют кредиты с имущественным обеспечением. Например, в «Росбанк Хоум» заемщики могут рассчитать кредит на сумму до 70% от стоимости имеющейся квартиры. Сроки кредитования составляют от 1-3 лет.

Планируя получить ипотечный кредит, уточните сумму залога, которую вы готовы внести. Чтобы приблизительно рассчитать параметры ипотеки, рекомендуется воспользоваться компьютером на сайте банка.

Узнайте больше о депозите, необходимом для получения ипотеки или жилья в вашем случае от Rosbank Home Managers.

Согласие на обработку персональных данных:.

В соответствии с требованиями Федерального закона от 27 февраля 2006 года «О персональных данных» «152-152-15. 03. 03. 03. 03. 03. 038 — «О рекламе» и иным действующим законодательством Российской Федерации ;

Настоящим я даю согласие ПАО «Росбанк» (адрес: 107078, г. Москва, ул. Маши Поливаровой, д.

34) («Банк» или «Администратор» ниже). В частности, информацию, предоставляемую при заполнении онлайн на сайте Администратора https://rosbank-dom. ru/ (далее — «Персональные данные») и иные формы информации, имеющиеся в распоряжении Банка.

Под персональными данными я понимаю информацию, относящуюся ко мне как к субъекту персональных данных, такую как фамилия, имя, отчество, контактная информация (номер телефона, адрес электронной почты и почтовый адрес) и IP-адрес. Под термином обработка персональных данных мы понимаем сбор, запись, систематизацию, хранение, описание (обновление, изменение), хранение и описание (обновление, изменение) посредством поиска, анализа и сбора информации, в том числе внешних информационных аналитических ворот, третьих источников, источников и использования информации. Открытые и общедоступные источники информации и интернет-ресурсы с указанием или без указания источника, экспорт, использование, лишение, исключение, удаление, уничтожение персональных данных, использование автоматизированных средств, регистрация в качестве субъекта персональных данных.

Настоящее согласие действует в течение одного года с даты его получения банком и может быть отозвано мной путем направления в банк по адресу: 107078, г. Москва, ул. Маши Порываевой, д. 34. Форма.

*Сроки и условия обработки персональных данных совпадают со сроком действия согласия на обработку персональных данных, если иное не предусмотрено действующим законодательством Российской Федерации.

Условия обработки персональных данных соответствуют политике Росбанка в области обработки персональных данных и информации о защите персональных данных, размещенной на сайте Росбанка.

Согласие на получение рекламно-информационного материала (сообщения):.

В соответствии с требованиями Федерального закона от 13 марта 2006 года 38-ФЗ «О рекламе», а также иными применимыми Федеральными законами РФ.

Согласие ПАО «Росбанк» (адрес: 107078, г. Москва, ул. Маши Порываевой, д. 34) (здесь приведена форма на сайте Body’s Rosbank-dom.ru).

Данное согласие дается бессрочно, если нет информации о том, что оно может быть отозвано.

Возможна ли ипотека без первого взноса

Некоторые банки предлагают ипотечные кредиты без первоначального взноса, но по более высоким процентным ставкам. Поскольку такие кредиты представляют серьезный риск для банков, они используют различные способы, чтобы побудить клиентов подкрепить свои намерения собственными средствами. В частности, они предлагают скидки на процентную ставку, если предоплата увеличивается до 20%.

Снижение процентной ставки, даже на 0,1% за весь срок, очень существенно и оправдывает усилия заемщика по финансированию предоплаты.

Еще один вариант получения ипотеки без залога — предложить банку поручительство. Как правило, это недвижимость, уже находящаяся в собственности заемщика. Это зарегистрированные квартиры, апартаменты, частные дома, участки и даже гаражи.

Величина кредита в этом случае зависит от оценочной стоимости залога. Однако следует помнить, что при наличии ипотеки на недвижимость нельзя использовать дополнительную субсидию, жилищный сертификат или материнский капитал.

Плюсы для кредитной организации

Для банков депозиты — это способ убедиться в платежеспособности и финансовом здоровье заемщиков. Другими словами, это способ банка проверить финансовую дисциплину своих клиентов и убедиться, что они в состоянии вернуть заемные деньги. В конце концов, если заемщик накопил сумму, необходимую для первого платежа, он знает, как обращаться с деньгами, и у него не должно возникнуть проблем с внесением остальных платежей.

Размер депозита также позволяет банкам оценить риск просрочки платежей и общего дефолта. Как правило, чем выше размер депозита, тем меньше вероятность того, что заемщик не сможет вовремя выплатить кредит и избежать других проблем. Поэтому банки охотно одобряют ипотечные кредиты заемщикам, которые могут предоставить депозит в размере не менее 10 %.

Плюсы для заемщика

Большой депозит повышает вероятность одобрения кредита, а также помогает заемщикам добиться лучших условий закрытия сделки, например, увеличения суммы ипотеки. Он также снижает общую сумму и позволяет получить самый короткий срок кредита. Таким образом, это снижает ежемесячные платежи и совокупную стоимость страхования имущества, требуемого каждый год.

В результате стоимость предоставления ипотеки становится ниже, а жилье заемщика — дешевле.

Используя ипотечный калькулятор, вы можете рассчитать стоимость ипотечного кредита в зависимости от размера депозита. С его помощью вы можете изменить такие параметры, как долговечность, размер депозита, тип ипотеки и общую сумму займа, чтобы найти условия, при которых выплаты по ипотеке будут для вас наиболее комфортными.

От чего зависит размер первоначального взноса по ипотеке

Размер установленного банком депозита зависит в первую очередь от текущих рыночных условий: в 2020 году в связи с пандемией банки начали постепенно увеличивать минимальные авансовые платежи, чтобы обезопасить себя от возможных экономических рисков, связанных с кризисом. В большинстве кредитных организаций в качестве минимальных авансов были установлены 10 процентов, которые в 2020 году увеличились в среднем на 5-10 процентов.

В 2021 году банки готовы предложить ипотечные кредиты с минимальными авансами только небольшому числу подходящих или привилегированных клиентов, например, зарплатным клиентам. Для других категорий заемщиков будут действовать обычные процентные ставки в размере 15 или 20 процентов. Некоторые банки предоставляют кредиты с минимальным авансом в размере 10% при соблюдении определенных условий.

Например, это может быть:.

- Приобретение недвижимости определенными контрагентами и кооператорами банка

- Приобретение недвижимости на определенные объекты

- или оплата материнским капиталом

Можно ли использовать материнский капитал в качестве первоначального взноса

Для внесения ипотечного взноса можно использовать любой источник средств. < span _d-id = «108» class = «-l-r bg — [#e1f0f5] text- [#25282d] partial-highlight-nimation cente _highlight» > Сюда входит материнский капитал (семейный), выданный в 2021 году. Сюда могут входить.

Первое рождение или усыновление ребенка. </pan> Материнский капитал можно использовать для оплаты полного или частичного залога при покупке строящегося или готового жилья, при этом не обязательно ждать, пока ребенку исполнится три года.

Размер материнского капитала на первого ребенка в 2021 году составляет 483, 882 рубля, на второго и последующих детей — 639, 432 рубля. Если этой суммы недостаточно для ипотечного взноса, ее можно дополнить средствами из других источников, например, собственными сбережениями.

Стоит отметить, что некоторые ипотечные программы прямо или косвенно не запрещают использовать материнский капитал в качестве авансового платежа. Чтобы такая ситуация не застала вас врасплох при оформлении ипотеки, заранее уточните у банковского специалиста все условия и проценты по выбранной вами программе.

Почему банки требуют аванс?

На самом деле, залог решает две проблемы: во-первых, он уменьшает сумму кредита по отношению к стоимости недвижимости; во-вторых, он уменьшает сумму кредита по отношению к стоимости недвижимости. Это делается для того, чтобы банк мог без проблем продать недвижимость с использованием дисконта, если обязательство определено.

Например, заемщик приобретает ипотечный кредит на 5 млн рублей и почти сразу же перестает вносить по нему платежи. Тогда банк вынужден забрать недвижимость и продать ее на аукционе. Поскольку продать такую проблемную недвижимость за те же 5 млн рублей невозможно, банк снижает рыночную цену.

Если бы залога не было, кредитор понес бы явные убытки. Кроме того, при наличии залога сумма кредита составила бы, например, 4 млн вместо 5 млн. В качестве альтернативы банк мог бы применить скидку и покрыть убыток без потерь.

Вторая цель аванса — создать положительный имидж заемщика. Если у него есть собственные сбережения, это говорит о его грамотности и хорошем доходе. А чем больше вклад клиента, тем лояльнее банк, тем ниже процентная ставка, тем выше вероятность одобрения.

Требует ли банк предоплату по ипотеке?

Для среднестатистического россиянина необходимость платить взнос за ипотеку — это серьезная трата. При огромной цене на их недвижимость, даже не рассматривая Москву, Санкт-Петербург или Сочи, вкладывать нужно много.

Если наш заемщик хочет купить небольшую квартиру со спальней, например, в Перми, то стоимость такой недвижимости составит около 300 000 рублей. Аналогично, если банк требует 20-процентный взнос для получения ипотеки, то ему придется самому вложить 600 000 долларов. Для среднестатистической семьи это явно огромная сумма.

Поэтому следует искать банк, который определяет минимальный размер ипотеки.

- В Сбербанке она начинается от 15%.

- ВТБ. стандартный минимальный взнос составляет 20%. Однако его можно снизить до 10%, тем самым увеличив ставку по продукту на 0,5 процентных пункта.

- ГазПромбанк — от 10%, причем процентная ставка при таких небольших взносах не увеличивается

- Альфа-Банк — от 15%, и

- убрир — от 20%, и

- Райффайзенбанк — от 15%, и

- Металлинвестбанк — от 20%; и

- Открытие — от 15%, если это зарплатный клиент данного банка. От 30%, если заемщик или совладелец является предпринимателем или владельцем бизнеса. Во всех остальных случаях — не менее 20%, от

- Россельхозбанка — от 15%. Но если кредит приобретается на сумму более 7 млн рублей (Москва и Санкт-Петербург — исключения), то не менее 20%, от

- Зенит — от 20%, и

- Уралсиб — от 15%; и

- Абсолют Банк — от 20%, от

- Дельтакредит — от 15%.

Как видите, заемщикам еще нужно вложиться в собственно рынок; минимальный взнос по ипотеке готов принять только Газпромбанк, поэтому достаточно внести 10%. Другими словами, если вы планируете купить квартиру за 3 млн рублей, то 300 000 будет достаточно, чтобы сделать ее — уже доступной.

Если у вас есть материнский капитал.

Некоторые банки применяют дополнительные льготы для граждан, использующих свидетельство о рождении для получения ипотеки. Льгота выражается в снижении минимальной суммы зп.

Это касается не всех банков, но льготы можно найти. Например, присутствие Дельтакредита и ГазПромбанка.МК готов снизить свои ставки до 5%. В результате при цене кредита в 3 млн рублей заемщику придется внести всего 150 000 рублей. Эту сумму семьи могут накопить очень быстро.

Сбербанк и Райффайзенбанк сообщают, что материнский капитал можно направить на первоначальный взнос. Однако они не упоминают, на какую сумму это может быть покрыто сертификатами. За более подробной информацией следует обратиться в ипотечные отделы этих банков. Предположительно, сертификат не может покрыть весь вклад, а только его часть.

Если у вас вообще нет денег.

В условиях отсутствия ипотечных заемщиков граждане часто ищут альтернативные варианты. < span _d-id=»126″ class=»-l-r bg- [#e1f0f5] text- [#25282d] partial-highlight— aNimation cente_highlight»> Если банки не будут выдавать ипотечные кредиты с первоначальным взносом 0%. Идея заключается в том, чтобы закрыть целевой потребительский кредит.

</pan> т.е. заемщик сначала получает кредит наличными, а затем использует эту сумму для ипотечного взноса. Звучит просто, но на практике это не так просто.

- Получить кредит наличными в нужном размере. В зависимости от уровня платежеспособности рекомендуется заключать договоры по возможности так, чтобы вы могли участвовать в ипотеке в будущем; учтите, что если кредит на сумму 450 000 рублей оформляется на пять лет, то максимальный ежемесячный платеж составит 11 000 рублей.

- Возьмите эти деньги и положите их на один счет, лучше всего на сберегательный. Как минимум через 6-12 месяцев после получения кредита наличными лучше всего подать заявку на ипотеку. Если сделать это сразу, то ипотека не будет одобрена. Банк сразу же подтвердит получение кредита SP.

- Примерно через год после получения кредита наличными и его успешной выплаты можно подавать заявку на ипотечный кредит в выбранный вами банк. Вы также можете обратиться в банк, в котором был получен кредит наличными. Подайте заявку на получение ипотечного кредита.

Нельзя с уверенностью сказать, будет ли вам одобрен ипотечный кредит. Когда вы подадите заявку, банк оценит вашу платежеспособность. Учитывая, что у вас уже есть существующий кредит, ваша долговая нагрузка становится очень серьезной, как только ипотечный кредит будет погашен.

Например, если вы оформите в Сбербанке ипотечный кредит на квартиру стоимостью 3 млн долларов с депозитом 450 000 долларов на 20 лет, ваши ежемесячные платежи составят не менее 26 000-27 000 рублей. К этой сумме прибавьте еще 11 000 — ежемесячные платежи по кредиту, предназначенному для депозита. Итого ежемесячный платеж по кредиту составит не менее 38 000 рублей.

Чтобы получить одобрение на ипотеку при таких обстоятельствах, доход семьи должен составлять не менее 80000 рублей. И это без учета дополнительных расходов на бездетную семью.

Если даже небольшая ипотека вам не по силам, вы можете рассмотреть предложение от банка «Дельтакредит». Он готов оформить официальный депозитный кредит, а затем предложить ипотеку, при условии, что первый кредит будет защищен уже имеющейся у вас недвижимостью.

Комментарии: 2

- Анастасия 27. 04. 2021 в 14:55

Добрый вечер, подскажите пожалуйста, продавец продает квартиру за 2, 435. 238 с ипотекой. Какая сумма залога должна быть уплачена банку?

Анастасия, здравствуйте. Это зависит от условий банка, участвующего в ипотеке. < span _d-id=»105″ class=»-l-r bg- [#e1f0f5] text- [#25282d] partial-highlight-animation cente_highlight»> Как правило, первоначальный взнос составляет 10-15% от стоимости недвижимости.

</pan> Первоначальный взнос может быть увеличен до 50%, так как некоторые банки предлагают кредиты без справки о доходах. Здесь вы найдете самые популярные ставки по ипотечным кредитам.