- Удержания из заработной платы персонала

- Расчет НДФЛ

- Расчет с персоналом по оплате труда при увольнении. Выплата выходного пособия

- Особенности бухгалтерского учета заработной платы

- Выплата денежных средств сотрудникам

- Особенности выплаты и учета расчета с персоналом наличными

- Депонирование средств при выплате зарплаты

- Как провести учет расходов на оплату без ошибок

- Способы учета зарплаты в 1С 8.3: настройка

- Основной способ или способ установленный по умолчанию

- Для конкретного начисления

- Для отдельного сотрудника

- Статьи затрат по страховым взносам

- Как в 1С 8.3 сделать отражение зарплаты в бухучете

- Учет зарплаты ведется в 1С Бухгалтерия

- См. также.

- Способ «Учет во внешней программе»

- Настройка синхронизации с ЗУП

- Расчеты по заработной плате: счет 70

- Бухгалтерские проводки по расчету заработной платы выглядят следующим образом

Все операции здесь отражаются на счете 70. По дебету записываются все расчеты, непосредственно связанные с заработной платой, а по кредиту — различные платежи по кредитам компании и бронированию. Источником зарплаты и заработной платы является счет затрат компании.

В целом, заработная плата включает как рабочее, так и нерабочее время. Первая категория включает

- Оплата за работу (зарплата, счета, прибыль или процент от продаж); и

- Стимулы и льготы, включая премии.

Вторая категория включает наличные деньги, размер которых рассчитывается на основе среднего заработка или конкретных правительственных постановлений.

- Лицензия на обучение или годовая лицензия

- часы работы, причитающиеся работодателю; и

- Профессиональные поездки и т.д.

Удержания из заработной платы персонала

В дополнение к выплачиваемой зарплате, бухгалтерия назначает встречу перед переводом на карточный счет или получением наличных для прямой оплаты. Основные назначения следующие

- подоходный налог для физических лиц,.

- профсоюзные взносы,.

- переводы на личное страхование; и

- Восстановление выплаченного прогресса, восстановление

- возмещение ущерба, причиненного компании, и

- Исполнительные документы,.

- Диета.

Как правило, резервирование не может превышать 20% от заработной платы. В случае с исполнительными документами этот порог увеличивается до 50%, а в случае с питанием компенсация за некоторые виды ущерба может достигать 70%.

Расчет НДФЛ

В настоящее время в России действуют три основные ставки подоходного налога

- 13% — обычная ставка для резидентов; и

- 30% — обычная ставка для нерезидентов; и

- 15% — повышенные ставки для резидентов, получающих более высокие доходы.

Работодатели выступают налоговыми агентами при уплате подоходного налога с физических лиц и, естественно, перечисляют деньги в бюджет. В то же время, при начислении заработной платы компания имеет право применять ряд налоговых скидок

- Ролевые модели

- социализации, на

- налоговые скидки на недвижимость, на

- Pro.

Они относятся к различным аспектам жизни и обозначены в соответствующих статьях Налогового кодекса.

Расчет с персоналом по оплате труда при увольнении. Выплата выходного пособия

Если сотрудник увольняется по какой-либо причине, он должен получить окончательную компенсацию в свой последний рабочий день. Сюда входит вся заработная плата и компенсация за неиспользованный отпуск на момент увольнения. Для определения последней используется средняя заработная плата работника за последние 12 месяцев.

Если работник отсутствует на рабочем месте в последний рабочий день, он должен быть оплачен на следующий день с момента подачи заявления на выплату. В случае задержки можно рассчитывать на дополнительную компенсацию в размере 1/150 дневной ставки рефинансирования центрального банка.

При увольнении работника он может потребовать дополнительной двухнедельной компенсации прибыли, если

- повторного приема на работу работника, на чью должность он был принят; или

- замены или зачисления на военную службу; и

- Потеря здоровья. Это препятствует дальнейшему выполнению работником требований своей должности и

- Отказ от переезда в связи с переводом компании.

Люди имеют право на повышенные выплаты в случае закрытия организации или увольнения сотрудников.

Особенности бухгалтерского учета заработной платы

Традиционно регистрация заработной платы, индивидуального подоходного налога и другие назначения производятся в последний день месяца. Регистрация подоходного налога, зарплаты, пенсионных и других взносов производится в ближайшую дату выплаты.

Прямые расходы на заработную плату персонала снимаются по себестоимости товаров или продукции предприятия. Для этого в корреспонденции со счетом 70 используются следующие счета

- Счет 44 «Коммерческая деятельность».

- Счета производственного предприятия 20, 23, 25, 26 и 29.

Отчисления производятся в виде общей суммы заработной платы, исчисленной в календарных месяцах, или Д20 (44, 26, 29,) К70 по каждому работнику в отдельности. Последний пункт важен, когда по 70 счету проводится специальный анализ по отдельным работникам.

По закону заработная плата должна выплачиваться не реже двух раз в месяц. Сюда входят аванс и зарплата; первый — фиксированная сумма или процент от зарплаты; второй — фиксированная сумма или процент от зарплаты; третий — фиксированная сумма или процент от зарплаты. Дата отгрузки зависит от способа оплаты, используемого компанией.

- Если депозит представляет собой фиксированную сумму, то запись можно не делать, так как достаточно последнего дня календарного месяца.

- Если сумма залога зависит от фактического рабочего времени в первой половине месяца, то откомандирование происходит в одно и то же время каждый месяц в возрасте 15 лет, так как дополнительно резервируется подоходный налог, питание и исполнительные документы. Реализация всех оговорок.

Выплата денежных средств сотрудникам

По завершении начисления заработной платы на счете 70 оставшаяся сумма перечисляется работнику через банк или наличными с учетом резервирования. В зависимости от этого производится регистрация, например, Д70 50 (51), где при выплате через фонд предприятия используется первый счет.

В день выплаты работнику или на следующий день зарплаты предприятие должно перечислить подоходный налог в бюджет. Для этого используется счет 68 (Д68 К51, например, бухгалтерские записи). Страховые взносы перечисляются до 15 числа следующего календарного месяца (регистр бухгалтерского учета выглядит как Д69 К51).

Обратите внимание, что выплаты производятся только по текущему счету предприятия.

Особенности выплаты и учета расчета с персоналом наличными

При выплате заработной платы наличными необходимо использовать специальные процедуры для операций с наличными. Например, выплаты должны производиться в соответствии с документами на выдачу наличных средств и статусом платежной ведомости. Эти документы должны быть подписаны уполномоченным лицом (часто руководителем или главным бухгалтером).

В момент выдачи средств бухгалтер записывает данные документа, удостоверяющего личность получателя, ставя подпись в данной ситуации. Если сотрудник не является членом организации, выплаты производятся на основании отчета о расходах. Он составляется индивидуально для каждого сотрудника или через отдельную ситуацию.

Как правило, на выплату заработной платы наличными дается три дня, после чего казначей должен

- Подготовить кассовую книгу в соответствии с запасом (деньги, не полученные сотрудниками), и

- Все сотрудники, не получившие деньги, должны быть помечены или опечатаны рукописной запиской.

- В конце статуса кассир указывает выплаченную сумму и депонированную сумму.

- В книге фондов записывается фактическая выплаченная сумма и уникальный номер фондов.

Депонирование средств при выплате зарплаты

На некоторых предприятиях заработная плата до сих пор выплачивается наличными, что неудобно как для работодателей, так и для сотрудников. Первые несут финансовые потери из-за возврата наличных, времени, которое сотрудники тратят на получение и выдачу денег, а также на ведение дополнительной документации, подтверждающей получение денег. Вторые вынуждены лично приезжать в компанию.

Это неудобно при наличии сети торговых точек. Это может привести к болезни в день выплаты.

Если человек не может забрать деньги в день платежа, казначей должен сделать так называемое условное депонирование. Это означает временное обязательство по внесению наличных (не превышающее лимита) или временное депонирование на банковский счет. В этом случае регистрация будет D70 K76.4.

Регистрация становится D51 K50, когда наличные возвращаются на расчетный счет. При выплате наличных регистрация возврата становится D76. 4-50.

Заработная плата может быть депонирована на срок до трех лет. Если в течение этого срока работник не востребовал деньги, они снимаются в не операционный доход компании. Регистрация в этом случае — Д76. 4 К91.

Как провести учет расходов на оплату без ошибок

Несоблюдение правил, касающихся расходов на персонал, может привести к санкциям и судебным разбирательствам между работником и работодателем. Выход из этой ситуации есть для малых и средних предприятий, которые не могут позволить себе нанять человека для выполнения такой работы с соответствующей квалификацией. Решение заключается в том, чтобы поручить такую работу нам.

Выполняйте такие услуги с высоким качеством в нашей компании. Выбирая нас, вы получаете:.

- доступные цены (наши цены не выше средних по городу); и

- точность учета благодаря опыту наших сотрудников, и

- полную конфиденциальность вашей коммерческой информации, полную

- консультации и полную прозрачность.

Общая стоимость бухгалтерского обслуживания ваших сотрудников зависит от численности персонала, особенностей вашей компании и других факторов. Позвоните или закажите на сайте, чтобы получить более подробную информацию.

Способы учета зарплаты в 1С 8.3: настройка

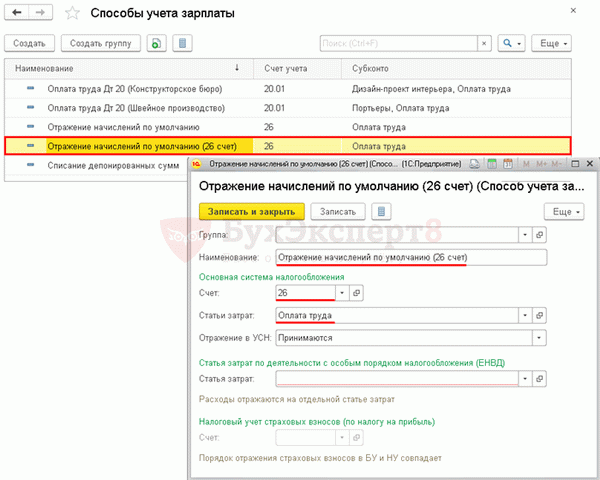

Все методы учета заработной платы перечислены в списке счетов учета заработной платы.

- Администрирование — Настройки программы — Настройки учета — Настройки учета заработной платы — Методы учета.

- Зарплата и кадры — Руководства и положения — Настройки — Положения о зарплате — Бухгалтерский учет — Методы учета зарплаты.

Текущий метод учета заработной платы всегда отображается в карточке сотрудника, даже если отдельные методы не настроены.

Основной способ или способ установленный по умолчанию

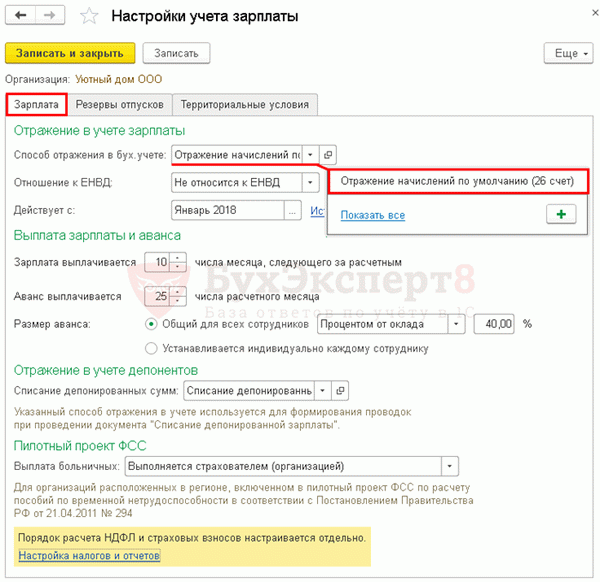

Основной метод учета расходов можно задать на вкладке Расчет заработной платы в положении о начислении заработной платы. Администрирование — Настройки программы — Настройки учета — Настройки расчета зарплаты — Методы учета.

- Методы учета — это основные и наиболее часто используемые регистры учета для расчета заработной платы в организации. Он используется для расчета заработной платы для сотрудников, которые не установили собственный метод учета для своего списка работников.

В базе данных автоматически определяется метод по умолчанию Начислено (счет 26).1С 8. 3 определяется как наиболее часто используемый метод формирования счета 26 в соответствии со счетом 70.

- Взаимосвязь с ЕНВД — определяется в основном методе отражения на счетах. Применяется по умолчанию, если иное не указано для отдельных сотрудников в справочнике сотрудников. Возможные варианты:.

- Единый налог на вмененный доход, полностью

- Не связан с ЕНВД, но

- Указывается ежемесячно.

Метод отражения, так как эта настройка имеет связь с историей. И связь с ЕНВД может меняться в течение жизни организма. При составлении документации и отчетов учитываются все периоды с данной настройкой.

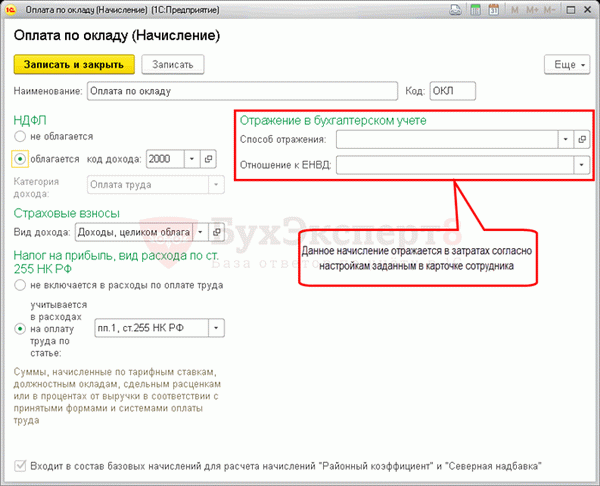

Для конкретного начисления

Если учет налажен по неоплачиваемой карточке, то она используется.

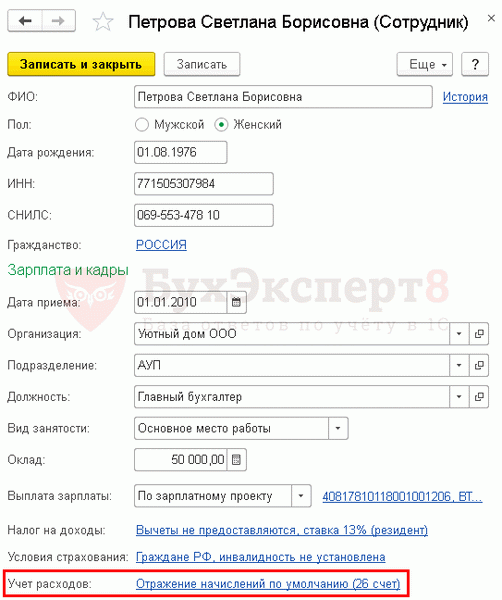

Для отдельного сотрудника

В учете расходов по карточке сотрудника всегда отображается выбранный метод.

С помощью ссылки можно настроить новый способ учета затрат, установленный для сотрудника.

Если вы видите ее, это означает, что его зарплата оформляется с использованием основного метода учета затрат.

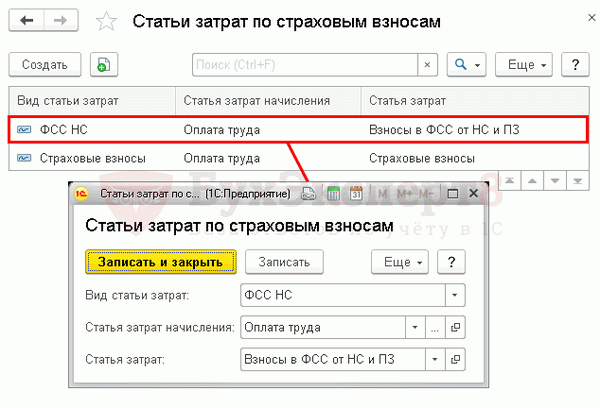

Статьи затрат по страховым взносам

Если вам нужна другая статья затрат для учета взносов, выберите эту статью в Администрирование — Настройки — Настройки учета — Настройки зарплаты — Учет — Затраты на взносы.

Органы обмена выглядят следующим образом.

- Учитываемый элемент затрат — статья затрат, подлежащая обмену, и

- Элемент затрат — новый элемент затрат, отражающий взнос.

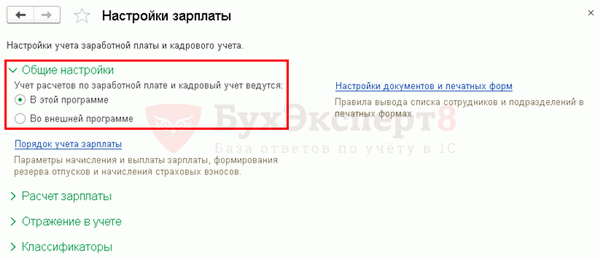

Как в 1С 8.3 сделать отражение зарплаты в бухучете

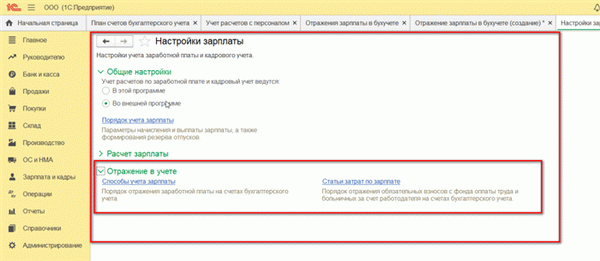

Из Администрирования в Учет зарплаты — Упорядочение — Упорядочение учета — Упорядочение зарплаты можно настроить.

Е.В. Дьякова Настраиваются следующие способы расчета затрат в бухгалтерском поле

Учет зарплаты ведется в 1С Бухгалтерия

Если расчет зарплаты производится с использованием текущей конфигурации, то регистрация ТС и НУ выполняется автоматически при проведении расчета зарплаты. Лицензии и больничные листы.

При обработке документов начисления заработной платы создаются следующие регистрации

См. также.

Подпишитесь на YouTube и Telegram, чтобы быть в курсе важных изменений и законодательства в области 1С

Была ли статья полезной?

Получите еще один Секретный бонус и полный доступ к справочной системе БухЭксперт8 бесплатно на 14 дней

- В данной публикации представлена сводная таблица счетов и счетов.Споры по поводу учета государственных налогов за регистрацию транспортных средств не...

( 6 оценок, среднее: 5.00 из 5)

Вы можете обсудить эту публикацию в комментариях ниже. Обратите внимание! Наши эксперты не отвечают в комментариях на вопросы о программе 1С и законодательстве. Вы можете задать вопрос нашим экспертам в личном кабинете

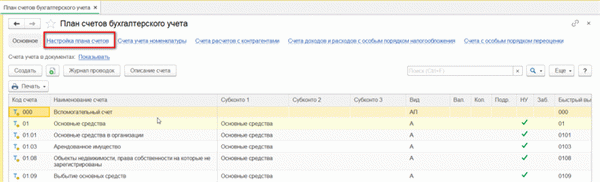

Способ «Учет во внешней программе»

При включении внешних программ можно загрузить 70 счетов «Расчеты по заработной плате» для каждого отдела сотрудника или суммарно для всех сотрудников.

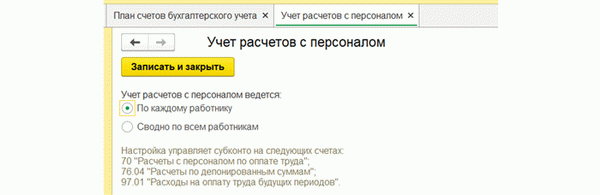

Рисунок 1 Настройка плана счетов

Детальные настройки учета для 70 счетов настраиваются непосредственно в плане счетов в меню ‘План счетов’ ‘Кадровый учет’.

Рисунок 2 Кадровый учет

Рисунок 3 Бухгалтер для каждого сотрудника

Если выбран учет заработной платы с суммированным учетом, то расчет «Сотрудник» снимается со счета 70 в плане счетов программы 1С: Бухгалтерия.

Внимание. Если эта схема применяется к базе с полной информацией о сотрудниках, информация о начислении зарплаты каждому сотруднику будет потеряна.

Повторная активация учета по каждому сотруднику не приведет к сбросу информации без восстановления ранее зарегистрированных документов начисления заработной платы.

При выборе учета заработной платы с интегрированным учетом функция аналитического учета (компьютер) «Сотрудники» отключается в плане счетов программы 1С:Бухгалтерия счета 70. При выполнении этого процесса на полный рабочий день информация о начислении заработной платы по сотруднику будет потеряна. Повторное включение учета по каждому сотруднику не восстановит информацию без повторного подключения ранее зарегистрированных документов начисления заработной платы.

1С: При интеграции во внешние программы, такие как «Зарплата» или «Управление персоналом 3», передаются следующие данные: зарплата, концентрация налогов и взносов.

Для создания проводок при обмене с Zup используется документ ‘Методы отражения’.

При обмене ценами для списка ‘Методы учета’ требования дополняются автоматически (создаются реквизиты списка и выгружаются в 1С:Бухгалтерию, 1С:ЗУП).

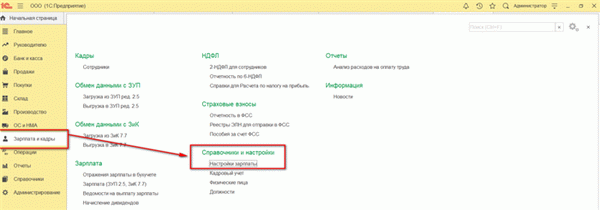

Справочник ‘Методы учета’ можно использовать для регламентации меню ‘Зарплата и кадры’, подменю ‘Справочники и регламенты’ — ‘Регламент зарплаты’.

Рисунок 4 Порядок начисления заработной платы

Рисунок 5 Способы бухгалтерского учета

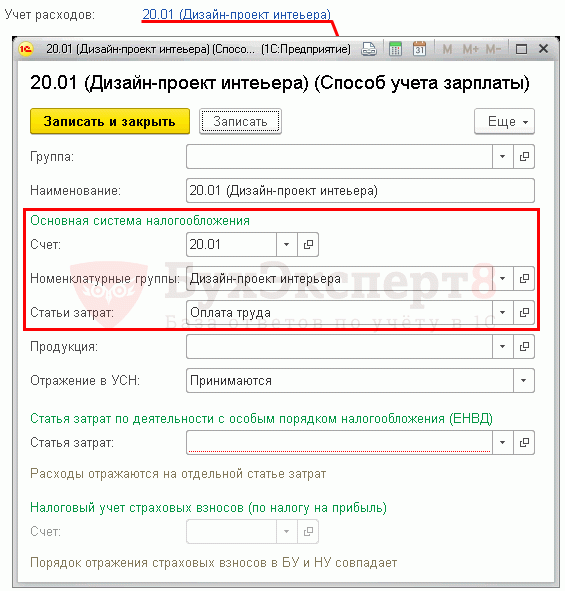

Чтобы создать новый метод начисления заработной платы, необходимо

- Нажать кнопку ‘Новый’ (New) в списке, чтобы отобразить новый список направлений.

- Ввести имя пункта name (имя должно быть уникальным). Назвать имя реферала (его имя должно быть уникальным).

- В группе требований ‘Основная система налогообложения’ выберите счет бухгалтерского учета (дебетовый счет).

- Определить признаки отражения расходов при упрощенной системе налогообложения (допустимые/недопустимые, определяемые только при упрощенной системе налогообложения),.

- Зарегистрировать информацию о порядке отражения взносов на страхование на УСН (если не соответствует ГЭ).

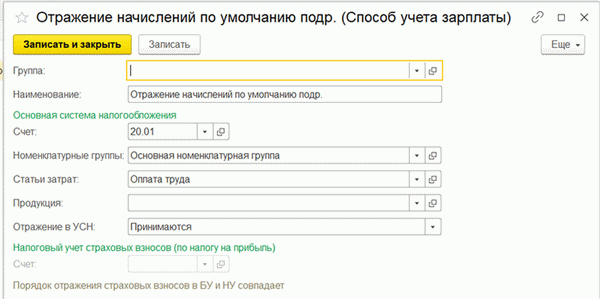

Рисунок 6 Новый метод начисления заработной платы в бухгалтерском учете

Для назначения подстатей страховых взносов используется справочник «Статьи расходов на страхование». Он доступен в том же разделе, где находится вышеупомянутый справочник.

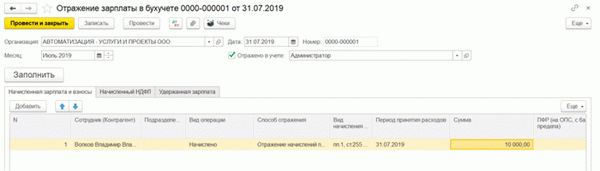

В документ ‘Учет заработной платы’ загружается следующая информация

- Номер, дата — типовой элемент во всех документах 1С: бухгалтерия

- Месяц — календарный месяц отчетного периода, за который начисляется зарплата

- ‘Отражено в учете’ и ссылка на список ‘Пользователи’, в котором отражен документ учета

- ‘Начисленная заработная плата и взносы’ содержит информацию о заработной плате, взносах на социальное страхование по сотрудникам (или централизованно), отделам/подразделениям и способах появления заработной платы в файле.

- ‘Подоходный налог’ содержит информацию о подоходном налоге физических лиц, начисленном по сотрудникам (или накопленном), операциях налогового органа и видах регистрации.

- Вкладка ‘Удержанная заработная плата’ содержит информацию о сумме заработной платы в разрезе сотрудников, подразделений, транзакций и получателей.

Рисунок 7: Отражение заработной платы в отчетности

Для просмотра проводок нажмите кнопку DTKT в формате данного документа или в формате списка документов данного типа.

Рисунок 8 Переводы.

Настройка синхронизации с ЗУП

1С Хотелось бы подчеркнуть, что вышеперечисленные задачи в значительной степени могут быть решены путем определения необходимого справочника без изменения уровня «модулятора» при одновременном использовании программы Zup.

Для настройки одновременного использования программ выберите ссылку ‘Синхронизация данных’ в операционной таблице ‘Администрирование’. В одноименном окне установите флажок и выберите ссылку ‘Настройки синхронизации данных’.

Откроется окно ‘Синхронизация данных’. Выберите ссылку ‘Настройка синхронизации данных’, которая имеет префикс этой информационной базы (буквенное значение, которое автоматически устанавливается перед кодом объекта при синхронизации) и ‘Настроить синхронизацию данных’. В появившемся списке выберите ‘Zup 3.

1′. Здесь вы также можете вручную настроить или загрузить файлы, используя настройки, установленные в другой программе.

При выборе ручного метода программа запросит подключение к другой программе, параметры для подключения к другой программе и ваши учетные данные. [Нажмите кнопку Next (Далее), чтобы попытаться подключиться к программе. В случае успеха будут доступны дальнейшие настройки.

Документ, отвечающий за регистрацию учета, отправляется программой расчета заработной платы в программе 1С: Бухгалтерия, но также может работать Альтернатива.

Расчеты по заработной плате: счет 70

Учет заработной платы ведется в рамках обязательства 70. В нем отражаются все обязательства по оплате труда. Все активные платежные ведомости составляются на этом счете. Записи по счету проводятся по кредиту и различным проводкам, подоходному налогу и начисленным платежам.

Затраты на оплату труда сотрудников проводятся по счетам 20, 23, 25 и 26 Счета … 44.

Проводки при подсчете общей суммы за месяц или индивидуального заработка каждой фамилии в случае аналитического учета на счете 70.

Бухгалтерские проводки по расчету заработной платы выглядят следующим образом

Счета Кредит Наименование хозяйственного акта Счет 20 «Основное производство Счет 70 «Расчеты с персоналом по оплате труда» Начислена заработная плата работникам основного производства Счет 23 «Вспомогательные производства Счет 70 «Расчеты с персоналом по оплате труда» Компенсации, утвержденные для рабочих вспомогательного производства Счет 25 «Общепроизводственные расходы» (Счет 26 «Общехозяйственные расходы») Счет 70 «Расчеты с персоналом по оплате труда» Административный персонал Счет 29 «Вспомогательные производства и службы Счет 70 «Расчеты с персоналом по оплате труда» Заработная плата обслуживающего и ремонтного персонала. Счет 44 «Коммерческие расходы». Счет 70 «Расчеты с персоналом по оплате труда» Оплата труда работников профессиональных организаций. Бухгалтерские проводки по начислению заработной платы должны быть сделаны в последний день месяца, в котором начисляется заработная плата.

Премии должны быть добавлены к гонорарам бухгалтера, уплаченным в российские фонды. Работодатель уплачивает страховые взносы за счет организации до 15 числа месяца, следующего за месяцем, в котором начислены взносы.

Ежемесячный размер страховых взносов составляет 30,2% и распределяется следующим образом.

- Пенсионное страхование — 22%.

- Обязательное медицинское страхование, 5,1%.

- Обязательное социальное страхование по болезни и материнству — 2,9%.

- На страхование от несчастных случаев на производстве и профессиональных заболеваний — от 0. 2% до 8. 5%, в зависимости от основного вида деятельности.

Взносы не вычитаются из заработной платы и поэтому не учитываются на счете 70 и, следовательно, не являются бременем для персонала.

Целесообразно вести отдельный учет взносов по каждому фонду. Данные для фактического расчета взносов хранятся на дебетовых счетах 20, 23, 25… , 29, 44 и кредите счета 69, где учитываются и выявляются данные о платежах и начислениях по всем видам страхования. Указанные счета подразделяются на субсчета.

- 69. 1 — информация о взносах на социальное страхование; и

- 69. 2 — информация о пенсионных взносах

- 69. 3 — информация о взносах на медицинское страхование.

Субсчет 69. 1 подразделяется на субсчета.

- 69. 1. 1 — страхование на случай болезни и материнства

- 69. 1. 2 — страхование от несчастных случаев и профессиональных заболеваний.

Приведенная выше группировка по счетам позволяет отслеживать все движения денежных средств по каждому фонду.

Взносы накапливаются в следующих проводках.

Дебет 20, 23, 25… , 29, 44 Кредиты 69 Расчет взносов — взносы к уплате.

После получения дохода необходимо рассчитать подоходный налог. Организации, выплачивающие вознаграждение физическим лицам, должны исчислить НДФЛ с дохода, удержать его и перечислить в бюджет. К таким доходам относятся заработная плата, вознаграждение, премии и различные надбавки.

Все вышеперечисленные доходы за вычетом вычетов, предусмотренных статьями 218, 219 и 220 Налогового кодекса РФ, подлежат ежемесячному удержанию налога у источника по ставке 13% для резидентов и 30% для нерезидентов. Налог удерживается ежемесячно по ставке 13% для резидентов Российской Федерации и 30% для нерезидентов Российской Федерации.

Учет налога ведется на счете 68, субсчет 1 «Налог на доходы физических лиц». Начисление и удержание НДФЛ отражается по кредиту счета, а платежи в бюджет — по дебету счета.

В регистре бухгалтерского учета факт накопления НДФЛ отражается следующими проводками

Дт 70 Кт 68 — начислен и удержан НДФЛ.

Помимо операций по накоплению сумм, учет заработной платы и налогов должен содержать бухгалтерскую проводку по начислению заработной платы в кассе.

Заработная плата может выплачиваться в безналичном порядке, либо наличными из кассы предприятия, либо перечислением с расчетного счета предприятия на расчетный счет работника. Заработную плату желательно выплачивать два раза в месяц. Это должно быть оговорено в положении о компании.

Поэтому номер счета.70 связан с номером счета.50 «Кассовый счет» или с номером счета.51 «Расчетный счет».