- Общий алгоритм оформления

- Кто имеет право на получение ипотеки в Сбербанке

- Необходимые документы

- Особенности кредитования в рамках различных программ от Сбербанка

- Условия взятия ипотеки в Сбербанке

- Покупка квартиры через ипотеку в Сбербанке: пошаговая инструкция

- Шаг 1: подача заявки

- Шаг 2: поиск квартиры

- Шаг 3: проверка юридической чистоты

- Шаг 6: одобрение квартиры Сбербанком

- Шаг 8: покупка страховки

- Шаг 9: подача документов на регистрацию

- Государственная пошлина.

- Шаг 10: передача ключей

- Ипотечный калькулятор

- Результаты расчета:

- Вам одобрили ипотеку в Сбербанке: что дальше?

- Сверка условий получения кредита

- Подбор недвижимости

- Получение одобрения от банка

- Согласование времени и даты сделки

- Выбор способа для проведения расчетов

- Оформление права собственности

- Этап первый: выбираем недвижимость

- Этап второй: проводим оценку выбранного

- Этап третий: собираем документы

- Этап четвёртый: страхуем недвижимость

- Этап пятый: подписываем договор

- Изучение ситуации на рынке недвижимости

- Анализ ипотечных программ

- Оценка собственных шансов на получение ссуды

- Документы для оформления ипотечного кредита

- Выбор жилья и сбор необходимых документов

- Договор купли-продажи квартиры по ипотеке Сбербанка

- Расходы при оформлении ипотеки в Сбербанке в 2018 году

- Когда вносится первоначальный взнос по ипотеке Сбербанка

- Когда Сбербанк перечисляет деньги по ипотеке продавцу

Ипотека — это целевая ипотека, которая позволяет обычным людям приобрести собственную площадь. Квартира приобретается за счет кредита, выдаваемого банком исключительно на покупку недвижимости. При этом сама недвижимость выступает в качестве своеобразной гарантии.

В случае с кредитом это делает банк, который компенсирует затраты финансового учреждения и заемный капитал, продавая его с молотка.

В последнее время в России активно развивается ипотечный сектор, увеличивая кредитный портфель и снижая процентные ставки. Более того, если в 2015 году средняя процентная ставка составляла 14%, то уже в 2017 году этот показатель снизился до 9,5-10%.

Конечно, не многие банки активно кредитуют заемщиков в этой сфере рынка, так как ипотека — одна из самых крупных и рискованных форм кредитования. Не все существа обладают такими ресурсами, которые позволяют создавать огромные суммы трафика и выплачивать проценты. Но крупные банки, которые уверенно чувствуют себя при покупке, не отказываются от таких продуктов и активно работают с покупателями жилья.

И лидером в этом разделе является Сбербанк.

Этот банк не только работает по коммерческой программе, но и активно сотрудничает с государством, реализуя ряд льготных и социально доступных ипотечных программ.

В целом, на 2018 год банк имеет следующие направления ипотечного кредитования

- Кредиты на приобретение готового жилья, кредиты на

- ипотека на строящуюся недвижимость; и

- акционные кредиты; и

- ипотека с использованием вкладов в виде материнского капитала; и

- Военные кредиты по соглашению,.

- Ипотечные кредиты на неспецифические цели; и

- Рефинансирование ипотечных кредитов в других банках.

Каждая программа имеет свои особенности, которые определяют возможность участия в каждой из них. Однако в целом алгоритмы рассмотрения заявок, требования к приобретению и заимствованию схожи между собой.

Общий алгоритм оформления

Прежде чем рассматривать условия кредитования по отдельным программам, целесообразно описать общий алгоритм подачи заявки на ипотеку.

Многие люди, желающие принести ипотеку в Сбербанк или другой банк, задают вполне резонный вопрос: с чего начать? Здесь есть два варианта.

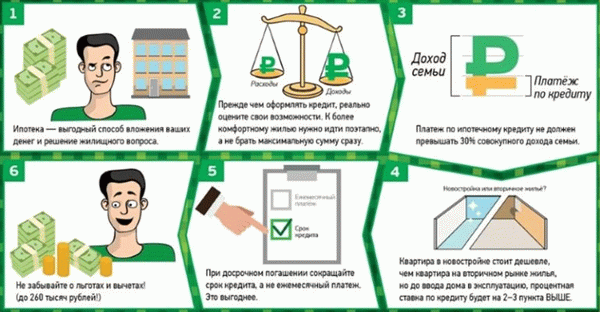

- Можно начать с определения потребностей семьи, своих финансовых возможностей и наличия собственных средств. Вам нужно понять, сколько стоит желаемая квартира и сколько денег потребуется для ее приобретения, чтобы получить семейный кредит. И только после того, как вы определите необходимую сумму, которую вы можете получить в банке, следует обратиться к сотруднику Сбербанка. Он оценит потенциального заемщика и примет решение о выдаче кредита.

- Однако начать оформление ипотеки можно с изучения условий кредитования, оценки и сравнения различных программ и выбора наиболее подходящей. А затем выбрать приемлемые условия кредитования, узнать стоимость желаемой квартиры и оценить, может ли семья позволить себе кредит, оценив свои реальные возможности с помощью кредитного компьютера.

Далее следует действовать, если ежемесячные платежи по кредиту с минимальными авансами при анализе условий семьи являются достаточными и соответствуют размеру дохода.

Типичный алгоритм получения кредита выглядит следующим образом

- проверка кредитоспособности и выбор оптимальной ипотечной программы; и

- исследование основного или умеренного рынка недвижимости для оценки стоимости квартиры или загородного дома; и

- сравнение стоимости предполагаемого жилья, условий кредита и собственных сбережений; и Определение суммы, которую необходимо взять в кредит; и

- Предварительный расчет ежемесячных платежей и определение того, имеет ли заемщик право на получение такой ипотеки. На этом этапе целесообразно не ограничиваться расчетами кредита Сбербанка, размещенными на сайте, а обратиться за квалифицированной помощью к сотруднику банка. Необходимо учесть все расходы по ипотеке, включая страхование, чтобы можно было оценить окончательный размер платежа.

- Обзор сделки купли-продажи, с участием подрядчика или продавца недвижимости

- Собирает необходимые банку документы и представляет их сотрудникам Сбербанка. Обучение ипотечному кредитованию,.

- перечисление предоплаты на банковский счет. Если материнский капитал используется в качестве вклада, то этот этап принимает другую форму. Он анализируется ниже.

- Полный расчет с продавцом актива. Сделка осуществляется банком без участия заемщика. Получение средств продавцом; и

- Подписание основного договора купли-продажи. Регистрация права собственности заемщика на приобретенное им имущество, путем

- Подписание и регистрация залоговых имущественных обязательств и страховых полисов.

Это примерный алгоритм действий, который необходимо выполнить всем заемщикам для оформления кредита. Последовательность может меняться от случая к случаю, но суть остается неизменной.

Особое внимание следует уделить таким вопросам, как ипотечное страхование. Многие заемщики задаются вопросом, нужна ли им эта страховка.

Здесь есть принципиальная разница. Что это за вид страхования? Например, при оформлении кредита в Сбербанке, они предоставляют заемщику саму страховку, то есть страховой полис, а также доводят до заемщика страхование жизни и здоровья.

Клиент банка может легко отказаться от добровольного страхования жизни и здоровья. Права не выдавать кредит на этом основании нет. Единственное, что это отражается на людях — ставки по кредитам увеличиваются на 1% в год. Таково правило Сбербанка. Оно также не касается программы, по которой получен кредит.

Что касается страхования залога, то ни один банк не имеет права выдавать ипотеку без заключения залога в соответствии с действующим законодательством. Если заемщик отказывается заключать страховку, он автоматически теряет возможность получить такой продукт.

Кто имеет право на получение ипотеки в Сбербанке

Это не так, ведь всем говорят, что можно оформить ипотечный кредит в Сбербанке на вторичное жилье или новостройку. Конечно, кредиторы контролируют соответствие каждого заемщика установленным требованиям и освобождают своих клиентов от ответственности, даже если они не выполняются. По этой причине все ипотечные заемщики должны знать эти требования.

Критерии, по которым оцениваются потенциальные ипотечные заемщики.

- Экономическое процветание . Каждый клиент не только в состоянии погасить кредит, но и обеспечить себя и свою семью. По этой причине после погашения кредита каждый месяц у заемщика или всех членов его семьи должно оставаться не менее одной зарплаты на каждого члена семьи. При этом на жизнь должно оставаться не менее 50-60% от дохода. На погашение кредита может быть использовано не более 40-50%.

- Стаж работы.Согласно требованиям Сбербанка, человек должен проработать на последнем месте работы не менее шести месяцев. При этом человек должен иметь стаж работы не менее одного года за последние пять лет. Исключение составляют граждане, получающие зарплату в Сбербанке, в течение

- год. На момент оформления кредита — не менее 21 года, на момент погашения — до 75 лет,.

- Гражданство Российской Федерации.

Кроме того, каждый клиент обязан предоставить СО — КООРДИНАТОРА ипотеки. Размер дохода кооператора устанавливает лимит кредита, который может предоставить банк. Если ипотеку координирует семейная пара, то вторая половина заемщика автоматически становится соисполнителем.

Необходимые документы

Для получения ипотеки в Сбербанке на новостройку или квартиру на среднем рынке жилья необходимо собрать и предоставить в банк определенное количество документов.

Образцы документов, требуемых Сбербанком:.

- копия паспорта заемщика; и

- второй документ, подтверждающий вашу личность. Сунил, водительское удостоверение, загранпаспорт и т.д.

- справка по форме 2-НДФЛ для подтверждения полученного дохода. Для индивидуальных предпринимателей допустимо предоставление отдельного документа. Заявление, в виде

- документации на приобретенную недвижимость: право собственности, технический паспорт и т.д., и

- Другие документы.

Даже на официальном сайте Сбербанка указано, что банк оставляет за собой право расширять список требуемых документов, поэтому нельзя подробно сказать, какие документы необходимы в каждом конкретном случае.

Например, при кредитовании по программе «Материнский капитал» необходим сертификат на материнский капитал, а также справка из пенсионного фонда о том, что сертификат остался у заемщика.

Если пара участвует в программе «Молодая семья», также требуются свидетельства о браке и рождении детей.

Особенности кредитования в рамках различных программ от Сбербанка

По этой причине Сбербанк в настоящее время предлагает заемщикам ряд программ. Ниже приводится краткое описание условий этих программ

- Финансирование покупки готового жилья. Самый распространенный вид кредита. Воспользоваться им может каждый. Срок кредитования — до 30 лет. Процентная ставка — 9-9,5%. Сумма — до 20 млн рублей.

- Ипотека строящегося объекта.Сбербанк предлагает уникальную возможность приобрести квартиру, пока она еще находится на стадии строительства. Это значительно уменьшает размер кредита, так как рыночная стоимость жилья снижается.

- Акционный кредит. уникальное предложение Сбербанка по ставке 7,4%. Такая ставка достигается за счет того, что сам производитель компенсирует банку определенную часть процентной ставки, и клиент имеет возможность получить кредит на таких выгодных условиях. Единственным недостатком является то, что выбор квартир у клиента ограничен.

- Ипотека с внесением средств в виде материнского капитала. Эта программа ничем не отличается от других программ. За исключением того, что аванс семья вносит не за счет собственных средств, а за счет материнского капитала.

- Военная ипотека. Это специальное поддерживаемое государством направление помощи военнослужащим, которое подразумевает выдачу участникам накопительно-ипотечной системы сертификатов. Такой сертификат подразумевает накопление средств на военном счете и использование их в качестве ипотечного вклада. Отличий от обычной ипотеки нет.

- Нецелевые ипотечные кредиты. Данный вид кредита предусматривает выдачу кредита под залог недвижимости, имеющейся у клиента в собственности, а не на покупку жилья или на какие-либо другие цели. Процентная ставка по таким кредитам во всех случаях составляет 12%, срок — 20 лет, с

- Рефинансирование ипотечных кредитов других банков. Речь идет о том, что кредит предоставляется на более выгодных условиях, чем те, которые применяются к основной ипотеке клиента.

Средняя процентная ставка по всем программам в настоящее время составляет от 8,5 до 9,5 %. Все зависит от индивидуальных особенностей кредитного случая. В настоящее время программы с самыми низкими процентными ставками — это акционные программы.

В рамках этих программ вы можете получить ипотеку от производителя под 7,4 %. Однако срок этого льготного кредита составляет всего 12 лет, а не 30 лет, как в других программах; если клиент не выплачивает долг полностью в течение 12 лет, срок продлевается, но процентная ставка автоматически увеличивается до 9,5%. Максимальная сумма кредита по всем программам составляет 20 миллионов долларов США.

Решать, какая программа больше всего подходит их гражданам, должны и банк, и заемщик.

Условия взятия ипотеки в Сбербанке

Сделки на рынке купли-продажи через Сбербанк возможны только в том случае, если недвижимость находится не в готовом здании. У продавца есть право собственности и нет обременения. Ипотека возможна, но только если обе ипотеки от Сбербанка. После этого кредитор дает согласие на заключение договора.

Существуют также общие требования к заемщикам.

- Возраст — 21-70 лет.

- Стаж работы — не менее одного года за последние пять лет и не менее шести месяцев на последней должности.

- Российское гражданство.

- Участие супруга (супруги) заемщика в качестве соавтора. Без участия супруга, если нет раздельного имущественного положения или второй супруг не является гражданином РФ.

Совет юриста: если требуется большая сумма и есть дополнительный доход, то стоит продемонстрировать. Например, если требуется договор аренды жилого помещения, в противном случае можно использовать статус банковского счета.

Юрист, автор сайта (гражданское право, опыт работы 7 лет)

Примечание: После подписания ипотечного договора и редактирования закладной на квартиру, ипотека регистрируется. Банк считается залогодержателем. Пока ипотека не будет полностью погашена, заемщик не может продать, подарить или обменять ее без согласия кредитора.

Как я могу продать квартиру с ипотекой?

Купить на аукционе путем проведения торгов

Покупка ипотечной недвижимости по инвойсу: советы юриста

Покупка квартиры через ипотеку в Сбербанке: пошаговая инструкция

Работа с ипотекой в Сбербанке состоит из разных этапов, начиная с подачи заявки и заканчивая расчетом с продавцом. Заемщик несет ответственность за весь процесс, а продавцу остается только подать документы и подписать договор купли-продажи.

Давайте рассмотрим каждый из основных этапов и процессов.

Шаг 1: подача заявки

Выбрав программу, вам необходимо подать онлайн-заявку на получение ипотечного кредита. Это можно сделать через официальный сайт Сбербанка или через сервис Домклик. В форме заявки укажите свои личные данные, выбранную программу и желаемую сумму кредита. Заявку также можно подать в офисе кредитора.

Копия анкеты-заявления должна быть представлена вместе с

- Паспорт (все страницы).

- Справка 2-НДФЛ или форма банковского документа.

- Налоговая декларация фрилансера или самозанятого лица.

- Копия трудовой книжки, заверенная работодателем.

Заявки рассматриваются в течение двух рабочих дней, хотя во многих случаях банки дают ответ в тот же день, когда поступила заявка.

Шаг 2: поиск квартиры

Если заявка одобрена, у заемщика есть 90 дней, чтобы найти квартиру, соответствующую требованиям программы, на первичном или вторичном рынке.Для поиска квартиры можно использовать сервис Domclick.

Если квартира найдена и соответствует всем требованиям, арендатор должен явиться на осмотр.

Обратите внимание на технический паспорт и фактическую планировку. Если есть расхождения, это означает, что перепланировка не узаконена, и банк откажет в выдаче ипотеки на дом.

Необходимо также обратить внимание на состояние дома, инфраструктуру и транспортное сообщение.

Шаг 3: проверка юридической чистоты

Банки неизбежно возьмут недвижимость под контроль, но самоконтроль не бывает нерациональным. Покупателям следует заказать обширную выписку из единого государственного реестра недвижимости, чтобы убедиться, что недвижимость не имеет веса или мертвого груза.

Следует также обратить внимание на документацию по возникновению права собственности. Если речь идет о наследовании, могут появиться незадекларированные наследники. Желательно, чтобы квартира находилась в собственности продавца в течение 7-10 лет. Это позволяет минимизировать риски.

В случае заключения ипотечного договора со Сбербанком на покупку жилья в новостройке, следует проверить документацию производителя, идущую в ДДУ.

Шаг 6: одобрение квартиры Сбербанком

Для получения одобренной конкретной ипотеки на квартиру требуется предварительный ДКП Сбербанка, технический паспорт, выписка из бюро технической инвентаризации, экспертиза оценочной стоимости объекта недвижимости, выписка из ЗАГСа.

Данную экспертизу также может провести специалист филиала Сбербанка. Услуга предоставляется бесплатно. Окончательное согласование длится в среднем пять рабочих дней. В течение этого времени сотрудники Сбербанка проверяют документы и продавца.

ВАЖНО: Если жилье приобретается в новостройке, необходима документация от жилищной компании: земельный и технический паспорт, договор и т.д.

Шаг 8: покупка страховки

В день заключения договора на строительство оформляется также полис страхования имущества. Это 16. 07.

1998 № 102-ФЗ «Об ипотеке». От этой страховки нельзя отказаться. Если банк навязывает страхование жизни и здоровья или страхование от безработицы, отказ может быть оформлен в течение 14 календарных дней после подписания договора в период ожидания.

Примечание: Если при оформлении ипотечного кредита клиент отказывается от страхования жизни и здоровья, банк имеет право повысить процентную ставку. Заемщики должны быть уведомлены об этом заранее. Проще согласиться на страхование, а затем оформить возврат. В этом случае процентная ставка остается прежней.

Шаг 9: подача документов на регистрацию

Когда вся документация подготовлена, ее необходимо подать для регистрации перехода права собственности на сайт ипотеки.С 2018 года банки передают саму ипотеку в электронном виде.

Документы можно заказать для подачи в МФЦ или непосредственно в Росреестре. В первом случае срок регистрации составляет девять рабочих дней, во втором семь рабочих дней.

Сбербанк также предлагает услугу электронной регистрации, при которой все документы в Росреестр отправляют сотрудники банка. Для заемщиков эта услуга бесплатна.

Государственная пошлина.

Пошлина за регистрацию права собственности на квартиру составляет 2 000 рублей, при наличии права требования в ДДЕ — 350 рублей. Для регистрации ипотеки необходимо заплатить 1 000 рублей.

Шаг 10: передача ключей

В день окончательного расчета продавец должен передать покупателю ключи. Составляется передаточный акт, подтверждающий, что стороны выполнили свои обязательства. В нем указываются личные данные участников сделки, статус недвижимости и любые другие оговоренные детали.

Ипотечный калькулятор

Важным шагом в оформлении ипотеки является выбор оптимальной программы. На нашем сайте вы можете воспользоваться удобным ипотечным калькулятором, который поможет вам рассчитать сумму ипотеки и выбрать оптимальную программу для вашего конкретного случая. Эта услуга абсолютно бесплатна и может быть использована без ограничений.

Регистрация не требуется. Введите цену в пустое поле и получите полный расчет процентов, доступной суммы кредита, переплаты и срока кредита.

Результаты расчета:

| № | Сумма платежа. | Сумма ежемесячного платежа | Сумма удаления капитала | Удаление процентов | Остаток задолженности |

|---|

| Программа | Процентные ставки от %. |

| Государственная поддержка | 6. 3%. |

| Новостройка (приобретение строящегося жилья) | 10. 4% от |

| Готовая недвижимость (вторичная покупка) | 10. 4 |

| Рефинансирование другой банковской ипотеки | 5. 7 процента |

| Ипотека для семей с детьми | 5. 3 процента |

| Жилье | 5% |

| Военная ипотека | 9. 8% |

| Кредиты на гаражи (паркинги) | 10. 9 процентов |

| Сбербанк ипотечный кредит Кредитный компьютер |

Вам одобрили ипотеку в Сбербанке: что дальше?

Положительные решения банка действуют в течение ограниченного периода времени. Это означает, что условия кредитной программы сохраняются в течение определенного периода времени. Алгоритм дальнейших действий заемщика стандартен и состоит из различных пунктов.

Сверка условий получения кредита

Вы можете в любой момент зайти в свой личный кабинет на мобильном сайте или в приложении «ДомКлик» и получить информацию об условиях ипотеки. Здесь вы найдете информацию о сумме, сроке, процентной ставке и ежемесячных платежах, одобренных банком.

Корректируйте сроки по мере необходимости. Добавить соавторов, увеличить объем и продлить срок. Для этого необходимо подать новую заявку.

Подбор недвижимости

У банка есть 90 дней с даты одобрения заявки на подбор недвижимости и сбор всей необходимой документации. При содействии банка выдается разрешение на покупку недвижимости.

- Новостройки и квартиры вторичного рынка

- Частная собственность, дома для отдыха, дачи

- гаражи,.

- земельные участки под строительство индивидуальных домов.

Специальное предложение Сбербанка — выбор новостроек с личным счетом Domclic. Многие объекты предлагаются напрямую от производителя. Варианты можно выбрать со скидками до 10%. Кроме того, по заявке предлагаются другие бонусы.

- снижение процентов на 0,3% при выборе квартиры или дома через сайт, a

- возможность удаленного одобрения и авторизации объектов и принятия банковских решений без необходимости посещения офисов SBER.

Подбор недвижимости через сервис невозможен. Кредитные учреждения рассматривают и другие объекты недвижимости, не представленные в базе данных сервиса.

Получение одобрения от банка

Набор документов, необходимых для экспертизы, определяется индивидуально. Особенности конкретной ситуации и рассматриваемых для покупки объектов: обратившись в Сбербанк, можно добавить участников сделки, например, прямых продавцов или брокеров.

В анкете может быть указан перечень отчетов, необходимых для одобрения и подготовки сделки. Вопросы различны для продавцов, покупателей и брокеров. Вы имеете доступ и к тем, и к другим.

На основании полученных ответов выводится список всего необходимого. Остается только отсканировать/ сфотографировать документ и загрузить его в личный кабинет. Посещение офиса не требуется.

Все делается дистанционно.

На администрирование недвижимости по банковским требованиям может уйти до 3-5 рабочих дней. Процесс упрощается, если выбранная недвижимость относится к новостройке производителя, с которым у Сбербанка заключен персональный договор. В этом случае необходимо проинформировать администратора объекта недвижимости и добавить производителя в соглашение. Это ускоряет сбор и подготовку документов и занимает не более 3-5 минут на контроль квартиры.

Согласование времени и даты сделки

Если банковские одобрения на руках, необходимо как можно скорее определить дату и время заключения договора. Они могут быть указаны через приложение и не требуют телефонного звонка или визита в Сбербанк.

Использование банковских приложений также выгодно, поскольку все регистрационные действия могут быть проведены в электронном виде без участия покупателей и продавцов.

Выбор способа для проведения расчетов

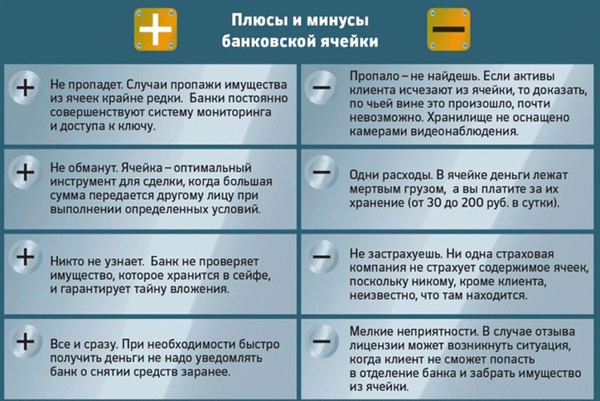

Сбербанк предлагает различные варианты перевода денег от покупателя к продавцу, обеспечивая безопасность для обеих сторон. На выбор предлагаются следующие продукты.

- банковские казначейские ячейки,.

- аккредитивы.

- Последний вариант считается наиболее предпочтительным для многих клиентов.

Последний метод считается наиболее предпочтительным для многих клиентов. В этом случае сверка происходит в удаленном формате. Услуга выполняется в процессе транзакции.

Это длится не более 15 минут. После регистрации нового владельца недвижимости банк автоматически переводит деньги на счет продавца. Документ о сделке отправляется покупателю по электронной почте.

Оформление права собственности

Оформить недвижимость можно только в том случае, если заемщик покупает квартиру или дом, готовые на рынке б/у. Если сделка касается новостройки, которая еще не введена в эксплуатацию, то сначала необходимо зарегистрировать право требования. Такие объекты могут быть зарегистрированы как недвижимость только после завершения строительства и сдачи ключей.

Для облегчения работы Сбербанк предлагает дополнительную услугу «онлайн-регистрация». В этом случае сотрудник агентства сам решает все вопросы регистрации. После завершения процедуры документы о регистрации собственности отправляются клиенту по электронной почте.

В случае самостоятельной регистрации необходимо обратиться в отделение МФЦ. Рекомендуется заранее обсудить с сотрудниками центра документы, которые необходимо предоставить. Регистрация обычно длится не более семи рабочих дней.

Стоит отметить большое количество отделений по всей стране, банкиров можно найти и в небольших городах и селах. Во-вторых, кредитные учреждения предлагают множество удобных дистанционных услуг, поэтому купить квартиру можно, не посещая их офисы. Наконец, разнообразные виды ипотеки, в том числе с государственной поддержкой, позволяют заемщикам выбрать наиболее подходящий срок.

Как видите, процесс покупки квартиры в ипотеку не очень сложен, Сбербанк разработал ряд полезных и дополнительных услуг, чтобы сделать его проще и быстрее. Большинство сделок проводится дистанционно, что делает их очень удобными как для покупателей, так и для продавцов.

Этап первый: выбираем недвижимость

Конечно, нужно не торопиться и тщательно выбирать будущий дом, но в то же время необходимо знать, как долго длится одобрение ипотеки — всего три месяца. Это кажется долгим сроком, но в сфере недвижимости дела часто развиваются не очень быстро. Если вариант отпадает после первой подготовки, то же самое происходит во второй и третьей, и срок одобрения заканчивается.

Тогда вам придется проходить все этапы ипотечного процесса с самого начала. Не думайте, что шансы на то, что это произойдет, очень малы.

Поэтому рекомендуется начать рассматривать недвижимость до того, как ваша ипотека будет одобрена и закончится срок. Однако сначала необходимо ознакомиться с требованиями банка к объекту недвижимости, чтобы знать возможные варианты.

Что касается городских квартир, то здесь все очень просто. Начните с требований к зданию в данном месте.

- Не должно быть необходимости в капитальном ремонте.

- Очень желательно, чтобы здание было относительно новым — трудно убедить банк одобрить продажу квартиры в нем более 50 лет.

- Фундамент должен быть каменным, кирпичным или железобетонным.

- Для многоквартирных домов, построенных до 1991 года, также существует ограничение — не менее четырех этажей.

В настоящее время требованиями для покупки квартиры являются

- Должны быть доступны нормальные коммуникации (вода, электричество, природный газ и канализация).

- Все перепланировки должны быть одобрены.

- Если заемщик не в состоянии выплачивать ипотеку, т.е. может иметь низкую ликвидность, то такая квартира не должна находиться в долевой собственности, так как ее может быть трудно продать.

- В ней не должны проживать люди, которые не имеют права претендовать на долю в капитале на момент продажи, но которые могут предъявить права позже, например, заключенные в тюрьме или пропавшие без вести.

- Она должна быть свободна от всех обременений и ограничений и не должна быть предметом каких-либо незавершенных судебных споров.

- Минимальная площадь квартиры с одной спальней составляет 31 кв. м, с двумя спальнями — 41 кв. м, с тремя спальнями — 55 кв. м. Кухни должны быть не менее 6 кв. м.

- Наконец, квартира должна находиться в том же городе, что и офис банка, в котором был закрыт ипотечный кредит.

По сути, это очень базовые требования, но при выборе жилья предъявляются более серьезные и, соответственно, более сложные требования.

Однако некоторые варианты могут быть не одобрены даже при соблюдении вышеуказанных требований.

- квартиры в зданиях, построенных до 1975 года; и

- в недостроенных зданиях, и

- Доля в квартире, в

- любом строении и на незастроенной земле.

Используя эти знания, вы можете изучить рынок, чтобы понять текущие предложения и цены и начать делать свой выбор. Стоит помнить, что банки, скорее всего, не ссудят вам более 80% от стоимости недвижимости. Имейте в виду, что остаток вам придется выплачивать самостоятельно. Ипотека.

Этап второй: проводим оценку выбранного

Сумма ипотечного кредита зависит от стоимости недвижимости, которую оценивает оценщик банка. Сам осмотр стоит примерно 5-6 000 рублей, проводится за счет заемщика и является обязательным. Получив данные о стоимости квартиры, банк определяет сумму, которую можно на нее выделить.

Этап третий: собираем документы

Теперь, когда ясно, какую квартиру покупать, пора собирать документы. Необходимы следующие документы

- Правоустанавливающие документы — т.е. договор купли-продажи, договор о наследовании или аналогичные документы, а также

- Копия паспорта лица, продающего недвижимость

- Доказательство неуплаты коммунальных платежей

- Выписка из Единого реестра.

Помимо перечисленных, могут потребоваться и другие документы. Полный их перечень будет уточнен заранее в отделении банка, также будут предоставлены записки на случай, если вы их забудете.

После того как у вас будут все документы, вы можете посетить банк для их проверки. Если вы пройдете проверку, то сможете перейти к следующему этапу.

Этап четвёртый: страхуем недвижимость

Квартира должна быть застрахована банком до полного погашения ипотеки, с соответствующей страховкой и ежегодно продлеваться с соответствующими платежами.

Если страховка просрочена, а заемщик не возобновляет ее, банк может потребовать досрочного погашения ипотеки или установить более высокую ипотечную ставку. Как правило, страховые взносы увеличиваются на 4% за один раз. Это особенно существенно, поскольку обычно страховые взносы составляют от 1 до 1,5%. Таким образом, вы платите.

Банки также могут настаивать на страховании жизни или трудоспособности заемщика, но, в отличие от страхования жилья, оно не является обязательным. Однако в случае отказа оно может увеличить процентную ставку на 1-1,5%.

Этап пятый: подписываем договор

Наконец, недвижимость регистрируется, так как все окончательно оформлено, и банк назначает дату, к которой будет подписан контракт. Если этого не происходит и контракт не подписан, средства остаются в специальной ячейке в банке и передаются продавцу после регистрации всех правоустанавливающих документов у заемщика. На этом регистрация ипотеки в Сбербанке завершена — все этапы успешно пройдены, поздравляем!

Однако, даже если все готово и вы въехали в новую квартиру, нужно помнить, что она все еще не является полностью вашей и выступает для банка в качестве гарантии полной выплаты ипотечного кредита. Это означает, что вам не разрешается делать то, что разрешено делать с вашей собственностью. Вы не можете ее продать, подарить или даже отремонтировать.

За исключением детей, родившихся после ипотеки, для регистрации родственников-родителей вам необходимо разрешение банка. При нарушении любого из этих запретов банк оставляет за собой право наложить на заемщика штраф.

Изучение ситуации на рынке недвижимости

При оформлении вторичной ипотеки в Сбербанке пошаговая инструкция включает в себя предварительное изучение тендеров на недвижимость. Отсюда следует начать поиск выгодного ипотечного предложения. Этот шаг необходим, так как сумма кредита должна быть определена ипотечной компанией. В противном случае определить сумму кредита сложно.

Ипотека Сбербанка возможна для новостроек, как связанного с банком производителя, так и других компаний. В первом случае процентные ставки могут быть ниже.

При заключении договоров на участие в уставном капитале с неаккредитованными контрагентами требуется дополнительная информация.

- Выписки из Единого государственного реестра юридических лиц, являющиеся

- документ, подтверждающий права уполномоченного лица, подписанный НПК от имени контрагента; и

- разрешение на строительство; и

- Документ, подтверждающий статус земли — договор аренды или свидетельство о праве собственности, а также

- Лицензия на режим работы,.

- Акты приема-передачи.

Методы сбора информации могут быть разными. Вы можете обратиться в профессиональные службы для изучения предложений и инструкций по подбору в специализированной газете Web Gates; Сбербанк также имеет собственные службы для подбора жилья на вторичном рынке и рынке новостроек; ресурсы Domclic также доступны для подачи ипотечных заявок и консультаций с банковскими специалистами. Используется для.

Узнав стоимость квартиры в выбранной категории, необходимо оценить свои возможности по внесению залога собственными средствами; согласно рекомендациям Сбербанка, ипотечная программа Сбербанка предполагает внесение залога в размере не менее 15% от стоимости квартиры.

Анализ ипотечных программ

Сбербанк предлагает шесть ипотечных кредитов на приобретение недвижимости на первичном и вторичном рынке для умеренных заемщиков (новые семьи, военные), возможность внесения аванса или погашения долга из средств материнского капитала и на приобретение сельскохозяйственной продукции индивидуального жилищного строительства.

Новым семьям предлагается процентная ставка не менее 6% по «ипотеке с государственной поддержкой для семей с детьми»; предпочтение отдается семьям, в которых второй или третий ребенок родился в период с 1 декабря 2018 года по 31 декабря 2022 года; 31 декабря 2022 года.

Для остальных заемщиков минимальная процентная ставка по программе «Рынок строящегося жилья» составляет 7,1%. В рамках этой программы можно приобрести недвижимость на первичном рынке у определенного банком продавца. Максимально возможная сумма кредита составляет 85% от договорной или оценочной стоимости приобретаемой недвижимости.

В рамках акции «Новоселье для семьи» вы можете приобрести квартиру на вторичном рынке по процентной ставке 8,6%. При выборе программы необходимо обратиться в Сбербанк, чтобы узнать все подробности ипотеки на квартиру. Процентная ставка зависит от наличия в Сбербанке зарплатной программы, суммы первого взноса и срока погашения полученного кредита.

Оценка собственных шансов на получение ссуды

Для оценки объекта кредитования можно воспользоваться ипотечным калькулятором Сбербанка. Введя доходы семьи и расходы заемщика, стоимость кредита, сумму кредита и размер первого взноса, можно узнать сумму ежемесячного платежа и общую переплату по кредиту. Компьютер также показывает максимальную сумму кредита, которую может получить заемщик при данном доходе.

Расчеты кредитного компьютера носят временный характер. За разъяснениями следует обратиться в отделение Сбербанка. Ежемесячные платежи по кредиту не должны превышать 50% дохода заемщика.

Кроме того, необходимо учитывать требования Сбербанка к потенциальным клиентам. На получение ипотечного кредита на квартиру могут претендовать граждане государства

- в возрасте от 21 до 75 лет на момент полного погашения кредита, или до 65 лет, если заемщик не подтвердил трудоустройство на момент подачи заявки; и

- работающие на последнем месте работы не менее шести месяцев. Если зарплата заявителя не поступает из программы заработной платы банка, общий стаж его работы за последние пять лет должен составлять не менее одного года.

Документы для оформления ипотечного кредита

Чтобы подать заявку на получение кредита, необходимо представить в Сбербанк следующие документы

- анкета-заявление, а также

- паспорт заемщика и копию паспорта совладельца, а также

- второй документ, например, ИНН, СНИЛС, полис медицинского страхования, загранпаспорт, водительское удостоверение, а

- если регистрация временная, справка о регистрации жилья; и

- справка о доходах по форме 2-НДФЛ индивидуального предпринимателя — налоговая декларация,.

- копия трудовой книжки, заверенная работодателем

- свидетельство о браке (при наличии); и

- Свидетельства о рождении детей (при наличии).

Если ваш доход поступает по зарплатной программе Сбербанка, то вам не нужно подтверждать размер дохода и продолжительность работы.

По программам «Ипотека» и «Материнский капитал» сертификат необходим для подтверждения права семьи на получение материнского капитала и для получения документов из пенсионного фонда, подтверждающих остаток средств на счете.

Согласно внутренним инструкциям, администраторы могут запросить и другую документацию для оценки потенциального риска по кредиту.

Выбор жилья и сбор необходимых документов

Получив положительное решение банка и зная одобренную сумму ипотеки, вы должны самостоятельно или с помощью брокера заняться поиском и выбором подходящей квартиры. При этом необходимо учитывать требования к ипотеке, предъявляемые банковским учреждением.

- Здание, в котором находится объект кредитования, не должно быть готово к сносу, испорчено или запланировано к сносу.

- Отсутствие незаконных перепланировок, а также

- Наличие всех коммуникаций.

Как только интересный объект найден, договор купли-продажи закрывается.

Затем договор купли-продажи должен быть передан в банк вместе с пакетом документов на недвижимость.

- Договор купли-продажи, дарения, мены и т.д., то есть договор-документ, по которому продавец приобрел права собственности.

- Посадочный паспорт на квартиру

- Выписка из единой государственной регистрации и свидетельство о праве собственности юридического лица, если недвижимость была приобретена до 1 января 2017 года, или расширенная выписка из единого государственного реестра юридических лиц, тогда указывается дата, если произошел последний переход права собственности. Банки получают выписки из единого государственного реестра юридических лиц, выданные за 30 дней.

- Подтверждение отсутствия задолженности по коммунальным счетам, а также

- копия поквартирной карточки,.

- копия паспорта продавца; и

- реквизиты банковского счета продавца; и

- подтверждение наличия у покупателя собственных средств — получение продавцом определенной суммы или справка из банка о том, что на счету покупателя есть деньги.

Существует несколько вопросов, которые необходимо прояснить в начале сбора необходимых документов, например

- если недвижимость принадлежит недееспособному лицу, в том числе несовершеннолетнему, необходимо согласие органов комиссии

- недвижимость была приобретена продавцом, состоящим в браке; или для совершения сделки требуется согласие нотариуса супруга.

- Покупка доли в собственности и письменный нотариальный отказ другого владельца доли в собственности, если

- Сделка купли-продажи осуществляется собственником жилья, для чего требуется его паспорт и нотариальное представительство.

Затем проводится оценка ипотеки потенциального домовладельца.

Чтобы узнать, какие этапы необходимо пройти потенциальному собственнику жилья, ознакомьтесь с пошаговой инструкцией Сбербанка по оформлению ипотеки. Необходимо уточнить порядок подачи документов, так как каждый из них имеет срок действия и их изготовления. Вам также потребуется время на.

Если документы на недвижимость не готовы к указанному банком сроку, необходимо подать новую анкету на ипотеку.

Продавец не будет собирать документы без согласия банка, и ему рекомендуется найти объект недвижимости и подать анкету в банк вместе с оригиналами документов и анкетой.

Следуя инструкциям, служба безопасности Сбербанка изучит документы и оценит риск предоставления ипотеки. Затем клиента информируют о принятом решении и предоставляют следующие шаги для начала процесса подачи заявки на ипотеку.

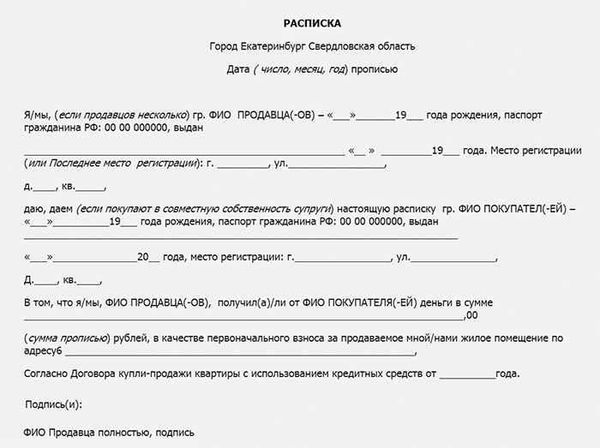

Договор купли-продажи квартиры по ипотеке Сбербанка

Договор купли-продажи с ипотекой Сбербанка обычно имеет стандартный формат. Однако в нем должно быть указано, что часть стоимости покупки будет покрыта за счет кредитного продукта Сбербанка и что недвижимость будет заложена и находиться у Сбербанка в качестве обеспечения.

Сначала составляется и подписывается предпродажный договор, а затем данное соглашение; текст этих двух документов существенно не отличается. В первом документе просто фиксируется намерение сторон заключить сделку и оговариваются условия ее регистрации, а во втором документе речь идет непосредственно о покупке. Предварительный договор передается во внутренние службы банка для анализа одновременно с пакетом документов о назначении приобретаемого имущества.

Расходы при оформлении ипотеки в Сбербанке в 2018 году

Основные расходы заемщика включают в себя

- госпошлина при обращении в МФЦ или Росреестр — 2000 рублей при покупке жилья на вторичном рынке, 350 рублей при оформлении ДДУ; и

- услуги нотариуса, если сделка проводится через нотариуса — от 1% от суммы сделки. Если необходимо оплатить обучение доверенного лица — около 1000 рублей.

- Оценка стоимости приобретаемой недвижимости — от 2000 рублей

- Брокерские услуги — от 35 000 рублей. В большинстве случаев эта стоимость включается в стоимость жилья, и продавец рассчитывается с этим специалистом.

- Страхование приобретаемой недвижимости — от 0,15% от суммы кредита до

- Личное страхование титульного созаемщика — от 1%. Данный вид защиты является необязательным.

Для снижения расходов на погашение долга предусмотрены скидки по ипотечным программам, предлагаемым банками.

- Страхование жизни и здоровья — от 1% и

- 0,1% за электронную регистрацию сделок. Стоимость услуги составляет 6 700 рублей. Государственная пошлина за регистрацию составляет 175 рублей.

- 2% при покупке жилья у сертифицированного застройщика.

- 0. 3% при покупке определенных объектов недвижимости на сайте HomeClick Сбербанка.

Размер депозита влияет на процентную ставку по кредиту; чем выше ИТ, тем меньше процентов выплачивается по ипотеке.

Когда вносится первоначальный взнос по ипотеке Сбербанка

Ипотечный взнос обычно вносится тем же ресурсом, что и владелец жилья. В большинстве случаев эта сумма делится на две части.

Первая часть — это либо депозит, либо ипотека. В первом случае вся сумма возвращается покупателю, если контракт не может быть продолжен по какой-либо причине. Во втором случае, если ответственным за отказ является покупатель, деньги остаются у продавца, а продавец компенсирует вторую часть в двукратном размере задатка.

Размер первой части аванса определяется по соглашению сторон. В большинстве случаев она составляет от 50 000 до 100 000 рублей. Она передается продавцу при подписании предпродажного контракта.

Вторая часть выдается в день регистрации сделки, при оформлении основного договора купли-продажи. Эта же дата проставляется на кредитном документе.

В случае с наличными необходимая регистрация происходит в договоре купли-продажи (как предпродажном, так и основном договоре). Дополнительно составляется расписка о получении денежных средств, особенно в случае со Сбербанком. Продавец должен написать ее собственноручно и подписать только в присутствии покупателя.

Если передача осуществляется путем банковского перевода, достаточно банковского документа, подтверждающего перевод.

Когда Сбербанк перечисляет деньги по ипотеке продавцу

У компетентных органов есть пять рабочих дней для регистрации ипотеки. По истечении этого срока покупатель должен получить регистрационные документы, подписать необходимые страховые полисы и представить полученную документацию в банк.

Затем подписывается заявление на получение кредита. Одновременно с этим в договоре купли-продажи указывается заявление о переводе этих средств на счет продавца.

Чтобы не потерять комиссию за инкассо, продавцу выгодно иметь счет в том же территориальном банке, который получает кредит. Если средства переводятся в другой регион или другой банк, продавец должен оплатить комиссию.

Окончательный платеж можно также получить наличными. Средства получаются в день сделки, перед тем как отправиться в регистрационный офис. Однако они помещаются в банковскую ячейку, и снять деньги можно только после регистрации договора купли-продажи, то есть по истечении тех же пяти рабочих дней.