- Как заполнить справку 2-НДФЛ?

- Нормативно-правовая база

- Справка 2 НДФЛ 2022 год: новая форма

- Справки 2-НДФЛ в 2025 году

- Сроки сдачи годового отчета

- Правила заполнения приложения к расчету 6-НДФЛ

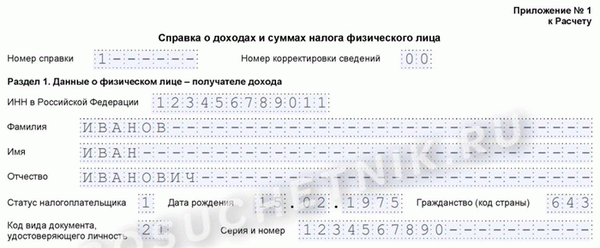

- Шаг 1. Вводная часть и сведения о физическом лице — получателе дохода (раздел № 1)

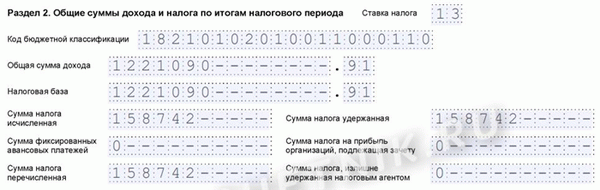

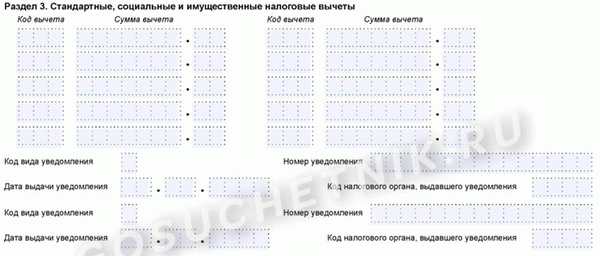

- Шаг 2. Общие суммы дохода, налога и вычета (разделы № 2, 3, 4)

- Шаг 3. Приложение. Сведения о доходах и вычетах по месяцам

Справка заполняется по форме, указанной в приложении 1 к приказу Федеральной налоговой службы от 30 октября 2015 года № МММ-7-11/485@. Она может быть выдана компаниям, индивидуальным предпринимателям, адвокатам, нотариусам и представительствам российских иностранных компаний, выплачивающим зарплату, дивиденды и другие виды доходов физическим лицам.Справка 2-НДФЛ отражает доход физического лица за один календарный год.2, 3 или ежегодно, если требуется подтверждение большего дохода. будет выдан отдельный документ.

Как заполнить справку 2-НДФЛ?

В справке должна быть указана следующая информация

- Название: год, номер справки, дата выдачи документа, подпись («1» — если из дохода работника был удержан подоходный налог, «2» — если нет возможности удержать подоходный налог), номер поправки, номер кода налоговой проверки.

- Информация о налоговом инспекторе (работодателе).

- Информация о физическом лице, которому выдан доход.

- Данные о доходе физического лица и применяемой к нему налоговой ставке.

- Данные о налоговых скидках для физических лиц (общество, имущество и т.д.).

- Данные об общей сумме дохода и уплаченных налогов.

Сервис Kub помогает выписать счета-фактуры за 20 секунд и подготовить другие документы без единой ошибки, благодаря полной автоматизации заполнения модели.

Нормативно-правовая база

- Налоговое законодательство Российской Федерации.

- Приказ Налоговой службы Российской Федерации от 30 октября 2010 года n Исх. 7-11/485@ «Об утверждении форм сведений о доходах физических лиц, порядка их заполнения и формата представления в электронной форме».

Сервис Kub помогает выписать счета-фактуры за 20 секунд и подготовить другие документы без единой ошибки, благодаря полной автоматизации заполнения модели.

Справка 2 НДФЛ 2022 год: новая форма

Изначально такое понятие, как справка 2-НДФЛ 2021 года, не существует как отдельный документ. Теперь она является частью годового расчета 6-НДФЛ, вместо второй справки — две разные справки о натуральном доходе с новыми формами для СЕО и граждан.

- Представляется в налоговую инспекцию.

- ‘Справка о доходах и сумме налога на доходы физических лиц’. Этот документ является приложением 1 к форме 6-НДФЛ (код КНД 1151100) и утвержден приказом ФНС от 28. 09. 2021 г. ЕД-7-11/845@. Обратите внимание, что это новая форма и используется для передачи расчетов за год. Справку нужно сдавать в налоговую службу только после того, как она заполнена и сданы расчеты за год.

- Выдается работнику.

- ‘Справки о доходах и суммах для физических лиц’. Этот документ является приложением № 4 к приказу ФНС от 15. 10. 2020 № ЕД-7-11/753@ (в редакции приказа от 09. 2021 № ЕД-7-11/845@). Данная форма также является новой и имеет код КНД 1175018.

Справки 2-НДФЛ в 2025 году

Новая форма расчета 6-НДФЛ будет включена в итоговый отчет за 2022 год. Срок представления расчета — до 27 февраля 2025 года (25 февраля 2025 года — суббота).

Еще одна форма — декларация физического лица, являющегося работником организации. Она составляется по упрощенной форме КНД 1175018; в 2022 году будет использоваться обновленная форма из приложения 4 к приказу № ЕД-7-11/753@ от 15 октября 2020 года ФНС № ЕД-7-11/753@. С 1 января 2022 года применяется новая форма сертификата, утвержденная Приказом № ЕД-7-11/845@ от 15 октября 2020 года ФНС № ЕД-7-11/753@.

ЕД-7-11/845@ от 28 сентября 2021 года Федеральной налоговой службы. А с первого квартала: в квартале 2025 года изменится формат расчета 6-НДФЛ, а формат КНД 1175018 останется прежним (приказ № ЕД-7-11/881@ от 29. 09.

2022 г. ФНС России).

Сроки сдачи годового отчета

Дата подачи годового отчета не зависит от того, был ли удержан налог с выплаченного дохода; с 2025 года установлены единая налоговая декларация, единый срок уплаты и срок сдачи отчетности, поэтому расчет 6-НДФЛ, включая доходы работников и налоговые отчеты, должен быть подан до 25 февраля следующего года. В 2022 году сдача отчетности, приходящаяся на понедельник, выпадает на 27. 02.

2023 года: отчеты до 25. 02. 2022 года должны быть сданы.

Эксперты КонсультантПлюс разобрали, как заполнить расчет 6-НДФЛ и отчет о прибылях и убытках. Воспользуйтесь этими инструкциями бесплатно.

Правила заполнения приложения к расчету 6-НДФЛ

Из итоговой отчетности за 2021 год форму нужно подавать в контексте расчета подоходного налога для физических лиц; после 2021 года будет действовать другое новое правило. Если в вашей организации работает более 10 сотрудников, сдавайте отчетность в электронном виде. Формат электронных ссылок на специализированное программное обеспечение, используемое для заполнения налоговых форм, будет обновлен.

2022, приложение №, которое представляет собой номер команды в форме расчета 6-ндфл if. ed-7-11/845@.

Шаг 1. Вводная часть и сведения о физическом лице — получателе дохода (раздел № 1)

Укажите номер свидетельства по серии и номер поправки (проставляется 00 или DASH для экспликаций, представляемых впервые) и определите код, под которым получена экспликация. Укажите НДС и полное имя физического лица, за которое налоговый агент выплатил вознаграждение в отчетном году. Если имеется пробел, поставьте прочерк.

- Укажите статус налогоплательщика.

- дату рождения,

- гражданство,

- код удостоверения личности,

- серию и номер паспорта.

Шаг 2. Общие суммы дохода, налога и вычета (разделы № 2, 3, 4)

В разделе 2 следует перечислить следующее

- Налоговая ставка — ставка, по которой облагается доход физического лица.

- Код вида бюджета, соответствующий этой ставке.

- Общий доход — сумма всех доходов, выплаченных за отчетный период.

- Налоговая база — разница между общей суммой полученного дохода и суммой всех налоговых вычетов.

- Исчисленная сумма налога — Налоговая база * Коэффициент подоходного налога.

- Удержанный налог — налог, удержанный налоговым инспектором.

- Фиксированная сумма прогрессии — вводится только в случае уведомления Федеральной налоговой службы. Информация заполняется в соответствии с уведомлением.

- Сумма перечисленного налога — налог, перечисленный в бюджет налоговым агентом.

- Сумма зачисленного подоходного налога и излишне удержанного подоходного налога — при наличии признаков таковых.

В разделе 3 указывается скидка с социального, имущественного налога, как правило, если она проведена в отчетном году. В противном случае раздел не дополняется.

В разделе 4 указывается сумма дохода, с которого налоговый инспектор не удержал налог, и сумма не удержанного налога.

Шаг 3. Приложение. Сведения о доходах и вычетах по месяцам

Вторая страница декларации о доходах и налогах представляет собой ежемесячный анализ вознаграждения, полученного физическим лицом за счет счета.

Повторно введите номер сертификата, налоговую ставку и код бюджетной классификации.

Затем перейдите к заполнению полей. Сначала определите январь-01, февраль-02, март-03 и т.д. Укажите код дохода и сумму, полученную за отчетный месяц. Ниже укажите код скидки (если есть) и сумму. Аналогичным образом введите информацию за месяц.

Проверьте полноту и точность информации — подпишите обе страницы приложения №.1 налоговым инспектором или его представителем. Отметьте дату заполнения. Отчет готов.

Если в приложении № 1 к расчету за 2022 год допущена ошибка, подается исправленный 6-НДФЛ. Имеется в виду весь отчет, а не ошибочный документ. Если исправление вносится только в форму расчета 6-НДФЛ, то отправлять исправленные сведения 6-НДФЛ сотруднику в рамках сверки не нужно.

- Для продажи квартиры.

- Для обучения детей.

- Для детей-инвалидов.