- В чем отличие этой схемы от ипотечного кредита

- Подробнее о договоре аренды с последующим выкупом

- Риски продавца

- Риски покупателя

- Порядок действий

- Как заключить договор между физическими лицами

- Список документов

- Образец договора и существенные условия

- Особенности регистрации в Росреестре

- Переплата по договору

- Альтернативные варианты

- Рассрочка

- Кредит

- Залоговое жилье

- Что такое аренда с последующим выкупом?

- Чем аренда с последующим выкупом отличается от ипотеки?

- В чем разница между арендой жилья с последующим выкупом и покупкой жилья в рассрочку?

- Какие документы нужны для заключения договора аренды с последующим выкупом?

- 1. Доступность

- 2. Понятность

- 3. Меньшие финансовые риски

- 4. Социально-экономическая польза

- Особенности аренды с правом последующего выкупа квартиры

- Преимущества и недостатки

Здесь речь идет о договорах с правом последующей покупки — будь то между владельцем квартиры и покупателем (двусторонние соглашения) или между владельцем, покупателем и агентством недвижимости, например, посредником (трехсторонние соглашения). Затем покупатель выплачивает регулярные платежи — арендную плату, покупную цену жилья по частям. После полной оплаты цены в соответствии с договором, покупатель-усреднитель становится владельцем недвижимости, и недвижимость переходит к нему.

Договаривающиеся стороны подписывают соответствующие гарантии исполнения, и новый владелец вступает во владение недвижимостью.

В чем отличие этой схемы от ипотечного кредита

Арендатор может стать полноправным владельцем недвижимости только в случае регистрации. Однако это можно сделать только после того, как будут оплачены расходы по аренде недвижимости. Другими словами, вышеупомянутые сборы могут быть оплачены в течение нескольких лет и только арендатором.

В случае ипотеки статус собственника приобретается сразу после продажи, и право собственности на недвижимость регистрируется в ЗАГСе. Как только кредит погашен, вес связки снимается.

Для получения ипотечного кредита часто требуется подтверждение дохода, хорошая кредитная история и поиск конденсатора. — Человек, желающий получить кредит, должен доказать банку, что он платежеспособен. Для ипотечных кредитов на аренду жилья это не требуется.

Некоторые эксперты считают, что в некоторых случаях rent-to-rent менее рискован, чем ипотека — период покупки не такой большой. Если в течение этого периода появится возможность, люди выкупят недвижимость. Банки предлагают более долгосрочные кредиты, поэтому больше шансов, что заемщик не сможет платить.

В любом случае, каждая ситуация индивидуальна, и универсального ответа не существует. Поэтому рекомендуется сравнить риски этих двух методов с помощью эксперта по недвижимости и юриста.

Подробнее о договоре аренды с последующим выкупом

В любом случае, целесообразно поручить составление такого договора юристу. Этот документ состоит из двух частей: первая — договор аренды, вторая — договор о продаже недвижимости в рассрочку. В договоре обязательно должны быть прописаны обязательства по выплате арендной платы и приобретению дома/квартиры.

Договор может предусматривать владение арендатором по окончании срока аренды или по истечении его срока или срока действия при условии выплаты всей выкупной цены.

Включается ли выкупная стоимость в арендную плату или указывается отдельно, остается на усмотрение торговой составляющей. Договоры без цены объявляются в суде несправедливыми. В результате арендатор не может претендовать на будущее право собственности на недвижимость, а владелец должен вернуть все деньги, полученные по договору. (Выкупная цена).

В большинстве случаев обязательство арендатора по выплате арендной платы вступает в силу после выплаты полной выкупной цены, однако ни в одной части сделки не запрещено устанавливать иные сроки окончания действия обязательства. Сам договор должен быть зарегистрирован в Росреестре — все договоры, связанные с продажей недвижимости, подлежат государственной регистрации и считаются заключенными после соответствующей регистрации.

Риски продавца

Несмотря на то, что со временем цена на недвижимость может значительно увеличиться, стоимость недвижимости, определенная в договоре, остается неизменной независимо от срока действия договора, определенного в договоре. Это означает потерю прибыли. Также возможно, что покупатель создаст коммерческую деятельность или завоюет недвижимость и поэтому не будет использовать ее по назначению.

Однако этот риск относится и к обычной аренде. По мере роста налогов на недвижимость и арендной платы прибыль от арендной платы, предусмотренной договором, снижается. В большинстве случаев в некоторых «прибрежных» контрактах оговаривается, что сумма выплачиваемой арендной платы также может изменяться в сторону увеличения по мере роста налогов на проценты и услуги.

Риски покупателя

Продавец является собственником имущества до тех пор, пока не будет выплачена вся цена имущества. Это означает, что у него остается право распределять имущество — он может подарить или продать его. В любой момент договор может быть расторгнут продавцом, хотя и с санкциями.

Продавец может отказаться возвращать деньги, полученные в обмен на рыночную цену. Это легкий способ привести к судебному разбирательству.

Следует также помнить, что с согласия продавца на имущество может быть обращено право требования по праву или ипотеке, а в случае банкротства на имущество может быть наложен арест.

Во многих случаях для сделок на рынке лизинга важны доверительные отношения, и нередко в них участвуют давние знакомые, друзья, родственники родителей и т.д. Поэтому, хотя этот вид сделки может представлять интерес для лица, арендующего жилье, получить ипотечный кредит нельзя ни в коем случае. Главное помнить: для сделки всегда нужно привлекать нужного специалиста, а в случае взаимного интереса аренда рыночной квартиры — очень привлекательный способ иметь крышу над головой.

ЕкатеринаТитова.

Порядок действий

Общее взаимодействие между частями аренды и права выкупа выглядит следующим образом

- Стороны заключают договор аренды с возможностью последующего выкупа в соответствии с правилами, предусмотренными трастом. В договоре оговаривается конкретный порядок оплаты за квартиру.

- В течение срока действия договора арендатор вселяется в квартиру и платит заранее оговоренную сумму.

- По окончании срока действия договора арендатор получает право собственности на квартиру. В этом случае цена покупки регулируется договором. Предложение о покупке квартиры может быть сделано как арендатором, так и собственником.

- Как и при сделке купли-продажи, после приобретения жилья права нового владельца регистрируются в реестре.

После регистрации прав новый владелец становится законным собственником недвижимости и может продавать, покупать, закладывать и распоряжаться ею.

Важным аспектом всего процесса является правильное составление договора. От договора зависит статус дома и права сторон по отношению к нему.

Внимание! Сделки между арендой и покупкой — очень редкий вид сделок. По этому вопросу не существует большого количества рекомендаций или прецедентного права.

Как заключить договор между физическими лицами

Договоры аренды иногда заключаются между компаниями или между государственными органами. В таких случаях договор составляется с учетом интересов компании, и соглашение может содержать инвестиционные оговорки.

Если речь идет о покупке заложенной квартиры. У банка, договор составляется в зависимости от типа залогодателя. Вариант покупки квартиры у государства также сопровождается конкретной, строго определенной формой, составленной специалистом местного органа власти.

Граждане же составляют договор самостоятельно, с учетом своих индивидуальных обстоятельств и условий. Сложность заключается в том, что это очень редкий договор и представляет определенную сложность для обывателя. Команда Ipotekavet разработала универсальные рекомендации для таких договоров.

Список документов

Для заключения договора аренды с последующей покупкой необходим тот же набор документов, что и для покупки квартиры.

- Паспорта сторон сделки, выписка из Единого государственного реестра прав на недвижимое имущество и сделок с ним.

- выписка из Единого государственного реестра юридических лиц на квартиру,

- технический паспорт;

- согласие супруга на совершение сделки; и

- Справка о прописке жильца квартиры.

Справка о проживающем в квартире необходима для того, чтобы определить, кто из граждан имеет право пользования квартирой. Кроме того, арендатор должен ознакомиться с письменным правом хозяина на квартиру.

Образец договора и существенные условия

Обратите внимание на ключевые термины, которые должны быть включены в текст. Если эти условия не упомянуты, договор считается незаключенным. Если в покупной цене нет условий, договор переводится в обычный договор аренды.

ВАЖНО: Юридически это договор аренды, а не договор лизинга. Подробнее о различиях между арендой, лизингом, видами аренды и особенностях заключения мы писали здесь.

Далее в тексте должны быть перечислены следующие условия покупки

- Имя участника. Убедитесь, что имя участника совпадает с именем собственника квартиры, согласно выписке из Единого государственного реестра юридических лиц. Необходимо также указать адрес и паспортные данные.

- Полное описание квартиры с указанием номера участка, площади, поэтажного плана и полного адреса.

- Возможность выкупа квартиры арендатором. Без этого отчета договор не действителен.

- Цена приобретения квартиры и размер арендной платы, подлежащей уплате, а также порядок и условия оплаты. Указание возможности корректировки в течение срока аренды или

- Срок аренды.

- Обязанность собственника передать квартиру арендатору по окончании срока действия договора.

- Обязательства сторон относительно ремонта, оплаты коммунальных услуг и т.д.

Договор может содержать и другие пункты, необходимые сторонам.

Договор должен быть подписан сторонами. Заверение у нотариуса не требуется. Подписанный договор необходимо сохранять в течение срока аренды — в случае выплаты выкупной цены действует пункт о переходе права собственности.

Особенности регистрации в Росреестре

Необходимо учитывать как минимум два пункта регистрации. Это характеристики найма по цене покупки.

- Регистрация веса от долгосрочной аренды, и

- Регистрация перехода права собственности к арендатору после выкупа.

Регистрация веса требуется, если аренда длится более одного года. Для регистрации необходимо следующее

- Предоставить документацию: три экземпляра договора, паспорта сторон, выписку из Единого государственного реестра юридических лиц, подтверждение оплаты государственной пошлины в размере 2 000 рублей.

- Прийти в МФЦ на прием, чтобы специалист помог заполнить заявление. Подпишите заявление и отправьте документы.

- Через 7-9 дней вы получите копию договора, а также выписку об отягощенном отделении.

Подробнее о регистрации договора аренды вы можете прочитать в этой статье.

После вступления собственника в права владения недвижимостью необходимо зарегистрировать переход права собственности на нее. Алгоритм и размер госпошлины те же, что и при регистрации фактического права собственности — перечень документов также больше.

- Тот же договор аренды

- Тот же договор аренды — платежные документы и передача имущества и акт приема-передачи,

- нотариально заверенные акты о согласии супругов, — нотариально заверенные акты о согласии супругов, — нотариально заверенные акты о согласии супругов, — нотариально заверенные акты о согласии супругов

- выписка из Единого государственного реестра юридических лиц по жилому помещению, государственная пошлина в размере

- государственная пошлина за регистрацию в размере 2 000 рублей.

Другими словами, требуется две регистрации — сначала права требования, затем перехода права. Если лизинг заключен на срок менее одного года, вес регистрировать не нужно.

Переплата по договору

Если цена квартиры фиксирована и выкуп планируется на 10-15 лет вперед, то с учетом инфляции квартиру можно приобрести даже дешевле, чем обычным способом.

Внимание! Если в договоре нет никаких корректировок, можно использовать дополнительные контракты для создания такого положения.

В любом случае, вам следует сравнить условия договора аренды с условиями ипотечного кредита. Наш ипотечный компьютер может вам помочь.

Альтернативные варианты

Сегодня на рынке представлено множество более традиционных, которые, как правило, пользуются большой популярностью.

Рассрочка

При программе рассрочки право собственности переходит к покупателю сразу по окончании срока действия договора, а выплаты производятся в порядке, указанном в договоре. Рынок рассрочки устанавливает залог в пользу продавца до полного погашения кредита. Более подробно об этом рассказывается в статье о покупке лизинга.

Кредит

Другими словами, ипотечная сделка, при которой покупатель выплачивает продавцу профинансированные деньги. На этом отношения с первоначальным владельцем заканчиваются, и покупатель выплачивает ипотеку в выбранном им банке в течение длительного времени.

На нашем сайте вы можете подробнее ознакомиться с условиями Сбербанка, ВТБ, Россельхозбанка, Газпромбанка, Райффайзена и 50 крупнейших банков.

Залоговое жилье

Приобретение банками или аукционами недвижимости, на которую обращено взыскание, продавцами, банками или государством, а также Судебной службой, всегда сопряжено с рисками. С другой стороны, эти объекты могут быть приобретены за гораздо меньшую рыночную стоимость в результате ипотечного бремени.

Более подробную информацию о рынке ипотечного кредитования можно найти здесь.

Ипотека — редкий, но функциональный инструмент для приобретения недвижимости. Их можно использовать с помощью простого письменного соглашения при соблюдении условий, описанных выше. Как правило, такие сделки не представляют сложности.

Если у вас остались вопросы по теме статьи, пожалуйста, не стесняйтесь обращаться к экспертам, предлагающим услугу в правом нижнем углу экрана.

Команда Ipotekoveda благодарит вас за лайк и перепубликацию статьи!

Читайте также о том, как выкупить свою долю в квартире в следующей статье.

Что такое аренда с последующим выкупом?

Статья 624 Гражданского кодекса Российской Федерации определяет две сделки: аренда квартиры и покупка недвижимости. По условиям такого договора арендатор может стать собственником квартиры по истечении срока аренды, если до этого момента была выплачена вся рыночная стоимость. Однако арендатор не обязан покупать квартиру, и арендодатель не может заставить арендатора купить квартиру по истечении срока аренды.

Рассмотрим конкретный пример. Гражданин хочет приобрести квартиру стоимостью 3 млн рублей, но не имеет достаточной чистой позиции для получения ипотечного кредита. В этом случае, например, если сумма в 3 млн рублей будет выплачена собственнику на срок три года, то на последующие три года он может попробовать договориться с продавцом о сдаче этого жилья в аренду при последующем приобретении.

До этого момента квартира — гражданин становится собственником данного жилого помещения. При этом плата за наем может служить отдельной платой за пользование жильем и может быть включена в стоимость приобретения квартиры.

Чем аренда с последующим выкупом отличается от ипотеки?

Ипотека, в отличие от аренды, всегда предполагает особые требования к заемщику. Эти требования включают наличие собственных сбережений для депозита, хорошую кредитную историю, нормальный доход и способность вовремя вносить ежемесячные платежи. Требования предъявляются и к приобретаемой недвижимости.

Например, банки редко выдают кредиты на квартиры в готовых или разрушенных зданиях.

Лизинг, с другой стороны, оставляет выбор недвижимости за покупателем, без согласования с другими людьми или организациями. Если в договоре не указано иное, лизинг с правом выкупа не включает проценты за квартиру до полной выплаты покупной цены.

В то же время, поскольку договор заканчивается на рынке, аренда с правом последующего выкупа выглядит как ипотека с возможностью использования материнского (семейного) капитала и жилищной субсидии.

В чем разница между арендой жилья с последующим выкупом и покупкой жилья в рассрочку?

Многие путают лизинг недвижимости со статьей 489 Закона РФ — правом выкупа и приобретения квартиры в рассрочку, но они очень разные. В первом случае основой договора является договор аренды, а во втором — договор купли-продажи жилья. Таким образом, в отличие от договора аренды, при продаже с рассрочкой платежа не нужно вносить дополнительные средства в виде арендных платежей в течение периода оплаты.

Кроме того, в случае продажи в рассрочку, после окончания договора купли-продажи право собственности на квартиру переходит к покупателю, а продавец, по аналогии с ипотекой, становится залогодержателем квартиры до полного погашения долга. При выкупе аренды право собственности на недвижимость остается за владельцем всей аренды и переходит к арендатору только после полного погашения стоимости квартиры.

Какие документы нужны для заключения договора аренды с последующим выкупом?

Арендаторам нужен только один паспорт, чтобы заключить договор аренды с последующей продажей. Далее, владелец квартиры должен предоставить

паспорт гражданина Российской Федерации, а

документы о переходе права собственности (например, договоры купли-продажи); и

выписку из Единого государственного реестра юридических лиц; и

документы, подтверждающие отсутствие у арендатора задолженности по оплате коммунальных услуг или других платежей за квартиру.

Если квартира, сдаваемая в аренду на позднем рынке, имеет общую собственность — должен ли продавец предоставить письменное согласие всех остальных собственников на совершение такой сделки? Продавец также должен предоставить письменное согласие залогодержателей, если квартира находится под залогом. ипотека или по письменному согласию залогодержателя.

1. Доступность

Специалисты по ипотеке знают, что существуют устойчивые категории людей, для которых получение ипотеки нецелесообразно по разным причинам, начиная от ситуации с семейным положением и заканчивая профессиональной консолидацией.

В то же время граждане могут быть участниками сделки. Ограничений просто не существует. Достаточным условием является возможность ежемесячной оплаты жилья без декларации о доходах или поручителя.

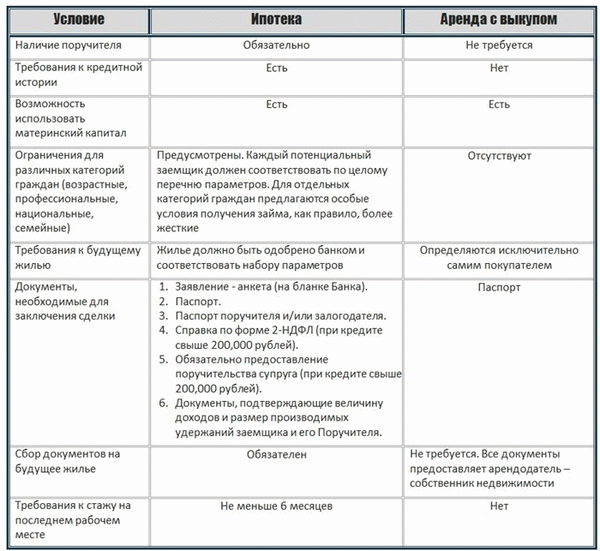

Условия ипотеки и лизинга сравниваются со следующей таблицей

2. Понятность

Те, кто сталкивался с ипотекой лицом к лицу, узнают, что этот процесс сложен, требует строгих процедур, а сделка неизбежно включает ряд дополнительных условий, таких как выплаты и пакеты обязательного страхования. Ипотека — это стандартный банковский продукт, объясняемый сложным и техническим языком, который невозможно понять непосвященному. Поэтому большинство людей подписывают то, что им дают, и сталкиваются с последствиями.

Лизинг с выкупом работает гораздо проще. По сути, это долгосрочная сделка купли-продажи, основными параметрами которой являются начальный взнос, срок действия договора и ежемесячные платежи; все три цены являются договорными и не меняются после регистрации сделки в реестре. Нет никаких обременительных условий или дополнительных сборов.

3. Меньшие финансовые риски

Покупка приобретаемой недвижимости означает гораздо меньший финансовый риск. Недвижимость подбирается для конкретного лица исходя из его финансовых возможностей. Условия ипотеки всегда определяются банком и не обсуждаются.

Николай Обучинников, руководитель «Федерального агентства ипотечного рынка», говорит: «Главный риск ипотеки — это, прежде всего, не процентная ставка и сумма, которую платит покупатель, а ее долгосрочный характер сделки. Оформите краткосрочный кредит, и через 20 лет в стране может наступить даже какой-нибудь финансовый кризис. Поэтому защитный потенциал плательщика очень высок и выгоден банку.

Эксперты подчеркнули, что период покупки дома с точки зрения аренды (1-7 лет) всегда короче, чем кредит. За этот период люди, имеющие сбережения, могут купить квартиру или дом. Те, у кого нет сбережений, предпочитают сначала купить доступную недвижимость.

Это комнаты в общежитиях, небольшие или совместные квартиры или доли в доме. В будущем они могут доплатить, продав эту недвижимость, которая стоит дороже. Таким образом, одна и та же квартира или дом с ипотекой приобретается без кредита на разных этапах, но с гораздо меньшим риском оказаться в финансовой яме.

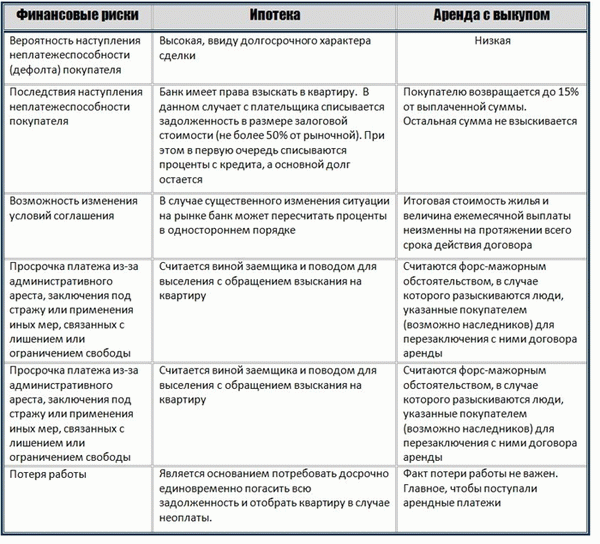

Основные финансовые риски жилищной ипотеки и выкупного лизинга сопоставлены в таблице ниже

4. Социально-экономическая польза

Пожалуй, самый сложный вопрос, о котором необходимо поговорить. Ипотека — это прежде всего кредит, даже если у нее самые низкие процентные ставки на рынке. Кредиты работают, поскольку банки зарабатывают деньги, не производя товаров и услуг.

Получается, что для того, чтобы успешно жить в собственной квартире, банк должен обогащаться. Его материальные блага уходят из реальной экономики, пополняют резервы банка и увеличивают инфляционную составляющую. В глобальном масштабе это приводит к возникновению «пузыря» So-Calcled.

В случае с недвижимостью аренда работает радикально по-другому. Деньги одного человека переходят к другому в обмен на права собственности, поэтому они остаются в реальной экономике.

Почему правительство не делает различия между средствами, направленными на решение проблемы доступного жилья, в развитии нового жилья, например, аренды?

Это не позволяет банкам делать деньги на критических нуждах людей и дает возможность государственным структурам более эффективно решать острые социальные проблемы доступного жилья, одновременно омолаживая экономику.

Успешный опыт есть не только в США и Западной Европе. В соседнем Казахстане уже много лет действует государственная программа по строительству крыш, основанная на использовании механизмов аренды на рынке съемного жилья.

Особенности аренды с правом последующего выкупа квартиры

Аренда с правом выкупа — это аренда, которая предоставляет арендатору право выкупить квартиру по истечении срока действия договора. Проще говоря, как только арендатор выплачивает последнюю арендную плату, квартира переходит в его собственность. Переход права собственности должен быть подтвержден надлежащим образом оформленным договором.

Аренда с опционом на покупку квартиры оформляется двусторонними соглашениями. Помимо всех условий аренды, оговариваются также условия последующей покупки. Оплата может производиться в рассрочку или единовременно.

Преимущества и недостатки

К недостаткам относятся.

- Отсутствие строгого типа договора, который

- Возможность изменения первоначальных условий, так как

- Право собственности передается не сразу; и

- Владелец имеет право использовать арендуемую квартиру в качестве гарантии по кредиту.

Преимущества включают

- сниженные ежемесячные платежи, и

- возможность переезда до истечения срока аренды.