- Виды страховых договоров

- Личное страхование

- Имущественное страхование

- Страхование риска ответственности

- Как заключается договор страхования

- Требования к оформлению страхового полиса

- Что такое страхование?

- Правовые нормы

- Основные моменты договора страхования

- Процесс заключения договора страхования

- Частые вопросы

- Существуют ли требования к оформлению договора страхования?

- Какой документ необходимо заполнить до заключения страхового договора?

- Можно ли расторгнуть договор страхования и вернуть деньги?

- Может ли страховщик расторгнуть договор по своей инициативе?

- Комментарии: 0

Необходимым условием для К о-ОП является наличие того же объекта, что и конкретное событие (в случае страхования). Коалиция — это способ разделения риска между двумя или более страховщиками путем распределения каждым из них заранее определенной части возможного убытка и соответствующей премии. Если предмет застрахован по более чем одному полису, то страхование является двойным; если предметы застрахованы от разных рисков, то страхование является обычным.

Объединение допускается как по полисам имущественного, так и прямого страхования. Если у страхователя есть сомнения в финансовом положении страховщика, он может распределить риск между несколькими страховщиками, чтобы распределить его между несколькими страховщиками. Это волеизъявление должно быть отражено в договоре.

В нем контрагент обязуется распределить определенную часть риска между одним или несколькими состраховщиками. Контрагент имеет право определить, что он возлагает на риск каждого соисполнителя.

Виды страховых договоров

По закону в России существует более 20 различных видов страхования, которые можно разделить на три группы: страхование личных активов, страхование личного имущества и страхование личного имущества.

Личное страхование

Самый важный личный актив — продолжительность жизни — может быть застрахован с помощью такого полиса. Он покрывает риск несчастного случая, болезни и инвалидности, но экономический смысл страхования заключается в возврате части дохода застрахованного или его близких. Вы также можете обеспечить будущее этого вида страхования, оформив накопительное и инвестиционное страхование.

Таким образом, вы сможете позаботиться о своей пенсии и создать накопления для своих детей.

Имущественное страхование

Риски, связанные с этим видом страхования, относятся к частной собственности, от недвижимости до автотранспорта. Оно обеспечивает защиту от потери, кражи, умышленного повреждения и поломки. Одним из рисков, связанных с операциями с недвижимостью, является утрата права собственности.

Например, вы можете защитить себя, заключив договор титульного страхования при покупке ипотечного кредита. Банки могут потребовать от заемщика такого вида страхования.

Страхование риска ответственности

Известный страховой полис KTEO является примером страхования гражданской ответственности, когда водители страхуются от риска нанесения ущерба третьим лицам или их имуществу. Кроме как на дороге, ущерб может быть нанесен чужому имуществу при ремонте дома. Целесообразно закрыть полис на покрытие ущерба, причиненного соседом по этажу во время «потопа».

Предприятия также могут защитить себя от неизвестных подрядчиков, заключив договор страхования гражданской ответственности.

Как заключается договор страхования

Гражданский кодекс гласит, что договоры страхования должны заключаться в письменной форме. Несоблюдение этих условий влечет за собой недействительность договора.

Застрахованное лицо обращается в страховую компанию и подает заявление. Вместе они подписывают договор, и производится оплата. После получения подтверждения оплаты страховщик передает договор подрядчику. Договор страхования считается заключенным, как только подрядчик принимает эти документы или подписывает договор.

Вместе с договором страхования важно, чтобы компания проинформировала клиента о сроках и условиях страхования.

Требования к оформлению страхового полиса

Договор страхования должен включать следующее

- Название документа

- Имя, фамилия, отчество или должность застрахованного лица и его адрес, а также

- сведения о страховщике — имя, местонахождение, банковские реквизиты, и

- Цель страхования, т.е. что гарантируется полисом; и

- Страховая сумма — максимальная сумма компенсации, которую компания может выплатить контрагенту при наступлении страхового случая. Чем выше сумма, тем выше премия.

- Индикатор события: после того, как случай признан страховым, устанавливается

- Премия: размер, условия и порядок уплаты премии за услуги страховой компании, порядок уплаты, срок действия договора.

- срок действия договора; и

- Подписи обеих сторон.

* Информация, указанная в страховом полисе, является вымышленной и используется только для информирования читателей Mafin Media о структуре документа. Он не является публичной офертой.

Что такое страхование?

Фактически, это договор об оказании услуг: одна часть — страховая компания, предоставляющая услугу. Другая часть — гражданин, получающий ее. Эта услуга включает в себя определенные виды страхования, например, страхование имущества или здоровья. Когда наступает страховой случай, компания выплачивает клиенту вознаграждение.

Эта услуга предоставляется за плату. Эта плата называется премией. Она выплачивается клиентом страховой компании, которая подписывает полис. Он заключается на определенный период времени, в течение которого действует защита. Если наступает страховой случай, клиент связывается с компанией, оформляет документы и получает деньги.

Договор страхования определяет права и обязанности сторон и, прежде всего, перечень страховых случаев и то, как развивается ситуация после страхового события. Документ регулирует сроки и суммы выплат, на которые имеет право клиент при наступлении страхового события.

Основные понятия и элементы договора страхования:.

- Страховое покрытие. Что покрывается страхованием. Это страхование груза от непредвиденных дорожных условий, страхование имущества от пожара или противоправных действий, личное медицинское страхование и т.д.

- Страховой риск. Перечень происшествий, за которые застрахованный может потребовать выплаты компенсации, в том числе

- Страховщик — компания, предоставляющая услугу и имеющая обязательства перед клиентом по договору; и

- Застрахованный или выгодоприобретатель — лицо, которое заказывает услугу и получает компенсацию после наступления страхового случая; и

- Премия — стоимость услуги, уплаченная страхователем застрахованному лицу до заключения договора; и

- Обеспечение — сумма, полученная клиентом при наступлении страхового случая, указанного в договоре; и

- Страховая сумма — размер риска, по которому определяется премия и возмещение. Например, если дом застрахован на 5 миллионов пожара, премия и возмещение составляют 50, 000 000 000, то возмещение будет выше.

- Страховой полис — документ, выдаваемый клиенту после подписания договора. На его основании выплачиваются деньги при наступлении страхового случая. В нем также указаны все основные критерии условий договора страхования.

Закон не предусматривает в законодательном порядке единых форм и структур договоров страхования. Поэтому каждая компания выпускает свой собственный вид документа, который в любом случае отражает все основные моменты обслуживания.

Правовые нормы

В Гражданском кодексе Российской Федерации страхованию посвящена глава 48. Она регулирует деятельность страховых компаний. Кроме того, надзор за организацией осуществляет Центральный банк, который проводит регулярные проверки и собирает обязательную отчетность.

- Недвижимость. Это риски утраты, уничтожения или повреждения определенного имущества, а также риски нанесения ущерба бизнесу, ответственности.

- Ответственность. Это страхование ответственности контрагента перед другими физическими или юридическими лицами. В зависимости от случая наступления страхового события выплачивается компенсация ответственным лицам, которые не оказывают, например, услуги, не поставляют товары или не прекращают реализацию проектов.

- Персонал. Риски — смерть, причинение вреда жизни и здоровью, инвалидность, тяжелая болезнь, потеря трудоспособности и т.д. В случае смерти выгодоприобретателями являются наследники.

Закон обычно говорит о видах договоров страхования, не говоря об их конкретном содержании и типе. Например, в статье 940 Гражданского кодекса говорится, что договоры страхования могут быть составлены в письменной форме или отредактированы в электронном виде. Кроме того, вместо договора клиент может получить просто страховой полис.

Закон также предусматривает, что страховые компании сами готовят формы договоров для различных секторов страхования.

Основные моменты договора страхования

- Стороны страховой компании, наименование и элементы головного офиса, наименование и адрес застрахованного лица, объект страхования.

- объект страхования

- подробный перечень рисков застрахованного лица

- застрахованного, точная сумма компенсации или вид расчета,

- срок действия документа, процесс прекращения и расторжения, основные и дополнительные условия, исключения.

- основные и дополнительные условия, исключения.

Внимательно изучите полис перед подписанием. Страховщики часто помещают важные пункты на обратной странице и пишут их в нижнем регистре. Затем, когда вы потребуете компенсации, они сошлются на эти пункты и законно откажут в выплате.

В конце договора страхователь получает важный документ — страховой полис. Страховой полис необходимо сохранять в течение всего периода обслуживания. В нем отражены все основные параметры страхования и определена сумма компенсации при наступлении страхового случая.

Процесс заключения договора страхования

Точный процесс зависит от того, о каком виде страхования идет речь и что защищает полис. Например, в случае страхования имущества представитель компании может заранее приехать на объект для его оценки и управления им. От этой оценки зависят детали полиса и размер премии.

Если выявлены факторы риска, например, наличие в доме камина, услуга будет стоить дороже.

Полисы личного страхования обычно оформляются в офисе фирмы или ее представителя. Часто банки являются партнерами, и вы можете приобрести ряд страховых услуг в их отделениях. При себе необходимо иметь только паспорт.

Приобретая страховку и медицинское страхование, внимательно изучите договор и все исключения. Например, если есть условия, о которых вы знаете при заключении договора, то при наступлении страхового случая вам не заплатят.

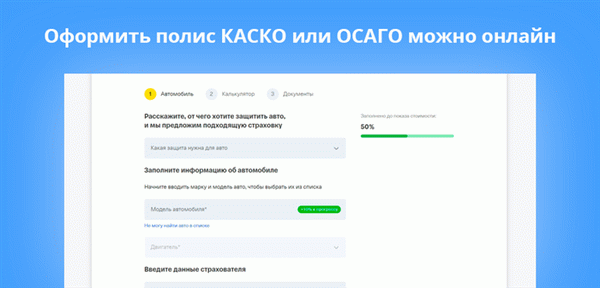

Можно приобрести многие виды услуг дистанционного страхования, и договоры, подписанные таким образом, также действительны. Например, вы можете приобрести полисы страхования ответственности судов и автомобилей перед третьими лицами, а по займам и кредитам, в том числе онлайн-кредитам, вы можете заключить договор страхования или страхования на случай безработицы напрямую.

Действие страхового полиса обеспечивается уплатой страховой премии, а не его подписанием. Важно сохранять страховой полис в печатном или электронном виде в течение всего срока его действия.

Частые вопросы

Существуют ли требования к оформлению договора страхования?

Нет. Страховой полис должен быть подписан застрахованным лицом. Однако статья 942 Гражданского кодекса определяет перечень основных условий, на которые должен ссылаться договор. Это показатель предмета страхования, характер события (страхового случая), страховая сумма и срок действия договора.

Какой документ необходимо заполнить до заключения страхового договора?

Можно ли расторгнуть договор страхования и вернуть деньги?

Если полис соответствует условиям периода ожидания, вы можете приобрести полис в течение 14 дней после подписания договора. Более подробную информацию можно найти на сайте ЦБ РФ; если прошло более 14 дней, возврат денег не производится.

Может ли страховщик расторгнуть договор по своей инициативе?

Это может произойти, например, если застрахованный предоставил неверную информацию о предмете полиса. Например, в личном полисе не указано, что он работает на опасной работе или страдает серьезным заболеванием.

ИСТОЧНИК.

- Плюс Советник: глава 48 Гражданского кодекса. Страхование.