- Автор: вячеслав краснов.

- Еще термины по предмету «Экономика»

- Валовой общественный продукт

- Дифференциация продукта

- Уровень монетизации экономики

- Похожие

- Научные статьи на тему «Отчисления на социальные нужды»

- 1. Учет расходов по элементам затрат

- 2. Систематизация процесса планирования и разработка алгоритма расчета отчислений на социальные нужды в подразделениях холдинга РЖД

- 3. Учет затрат на оплату труда и отчислений на социальные нужды в 1С

- 4. Механизм интенсификации воспроизводственной функции амортизации

- Учет отчислений в фонд социального страхования и расчетов с ним

- Что такое социальные нужды?

- Медицинское страхование

- Зачем нужно социальное страхование работников

- Пенсионное страхование

- Кто платит страховые взносы?

- С каких выплат необходимо делать отчисления?

- Как рассчитывают сумму отчислений

- Вариант 1.

- Нюансы, о которых нужно знать

- Виды отчислений с заработной платы

- Порядок, сроки и особенности уплаты НДФЛ

- Периоды и порядок уплаты страховых взносов

- Какие доходы не подлежат налогообложению

‘1С: Самоучитель по расчету заработной платы и управлению персоналом’.

Простой и доступный 1С:

- 193 наглядных видеоуроков, от

- от простого к сложному, быстро, легко и

- Ничего дополнительного не требуется. Только ведение кадрового учета и задачи по начислению заработной платы сотрудникам организации, различные расчеты по выплатам и назначениям …

- Гарантированная доставка и возврат.

Автор: вячеслав краснов.

«Самоучитель 1С: Бухгалтерия 8.3».

‘Совершенно новый подход к изучению программы «Бухгалтерия 1С 8.3».

Еще термины по предмету «Экономика»

Валовой общественный продукт

Сумма материальных благ, произведенных обществом за определенный период времени.

Дифференциация продукта

Процессы, осуществляемые при нестандартизации высших рынков.

Уровень монетизации экономики

Не существует запаса на 1 фрикцию валового внутреннего продукта. Это равно отношению денежной массы к валовому внутреннему продукту.

Похожие

- Вклад компаний в общество

- Вклад

- Не требуется

- Необходимый

- Необходимый

- Статья расходов «скидка на социальные нужды, себестоимость продукции (проектов, услуг)

- Скидка на амортизацию

- Налог на прибыль

- Государственные нужды

- Аналогичные потребности

- Амортизация (износ)

- Нормы амортизации

- Оплата труда, заработная плата, отчисления на социальное страхование, минимальная заработная плата

- Коэффициент амортизации (НКА)

- То же Использование нефти [нефтепродукты].

- Нефтетехнические нужды [нефтепродукты].

- Социальное взаимодействие

- Социальное взаимодействие

- Социальное взаимодействие

- Вклад в воспроизводство минерально-сырьевой базы

Научные статьи на тему «Отчисления на социальные нужды»

1. Учет расходов по элементам затрат

Приобретенное сырье и материалы, используемые для производственных процессов или финансовых нужд. Отчисления на социальные нужды включают взносы в Пенсионный фонд Российской Федерации, фонды государственного социального страхования, страхования труда и медицинского страхования. Элементы амортизации включают затраты на снижение стоимости, рассчитанные на основе коэффициентов снижения стоимости.

2. Систематизация процесса планирования и разработка алгоритма расчета отчислений на социальные нужды в подразделениях холдинга РЖД

Заработная плата, оплата труда и другие расходы на оплату труда составляют основу для взимания страховых взносов. В связи с этим необходимы исследования и систематизация для определения фактической базовой суммы задолженности по страховым взносам по категориям работников с учетом основных критериев резервирования. В данной статье рассматриваются механизмы планирования и расчета социальных взносов.

Изучается базовая сумма начисленных возможных страховых взносов по категориям работников. Приводится: исследование уплаты страховых взносов по всем страховым взносам, уплачиваемым в рамках программы «социальное обеспечение», завершенное введением в действие Закона о страховых взносах и отчислениях.

3. Учет затрат на оплату труда и отчислений на социальные нужды в 1С

Прежде чем приступить к учету расходов на выплату заработной платы и взносов на социальные нужды, необходимо заполнить специальный список. Налоги на заработную плату и взносы на социальное обеспечение рассчитываются с помощью следующих справочников

4. Механизм интенсификации воспроизводственной функции амортизации

Ценовая политика определяется затратами. Структура затрат в процессе производства включает в себя регулируемые рынком сырье и материалы (включая транспортные расходы), оплату труда (включая социальные отчисления), регулируемую государством амортизацию и прочие затраты. Амортизация влияет на издержки и эффективность производства, а также на налоги на прибыль.

Учет отчислений в фонд социального страхования и расчетов с ним

Отчисления на социальное страхование производятся за счет производственных и транспортных расходов и других источников. Сумма отчислений на социальное страхование (оss)) рассчитывается следующим образом

где 3 — заработная плата и другие аналогичные выплаты, руб.

свиньяss) — стабильная доля выплат на социальное страхование (с 01. 01. 92 — 5. 4%).

На заработную плату всех видов начисляются страховые взносы, независимо от источника средств и без уменьшения суммы налогов и резервирования.

По выплатам, не включаемым в себестоимость продукции, взносы в Фонд социального страхования Российской Федерации относятся на тот же счет, что и выплаты.

Страховые взносы не начисляются на такие выплаты, как оплата неиспользованного отпуска, выходная компенсация, денежные выплаты различного характера, выдаваемые в качестве материальной помощи, пособия (суточная компенсация на проезд и выплаты вместо суточных), а также выплаты единовременного характера. Кроме того, на все пенсионные и страховые выплаты не начисляются взносы на социальное обеспечение.

Взносы на социальное страхование, уплачиваемые агентством, используются для выплаты пособий по социальному страхованию сотрудникам агентства, а любой неиспользованный остаток взносов перечисляется в Фонд социального страхования.

Фонд социального обеспечения используется для предоставления гарантированных государственных пособий и компенсаций сотрудникам и членам их семей.

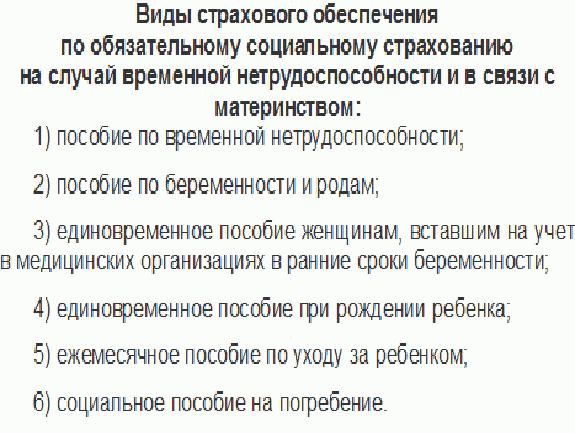

Фонд выплачивает пособия по временной нетрудоспособности, пособия по беременности и родам, единовременное пособие беременным женщинам, единовременное пособие при рождении ребенка, ежемесячное пособие по уходу за ребенком до достижения им возраста 1,5 лет и ежемесячные выплаты по уходу за ребенком до получения социального пособия на погребение.

Пособия по временной нетрудоспособности назначаются в случаях заболевания (травмы), связанного с потерей работы для работы по уходу — по уходу — при временном переводе на другую работу в связи с туберкулезом или профессиональным заболеванием — при протезировании, установленном в протезно-ортопедических организациях.

Пособия по беременности и родам выплачиваются за 70 дней отпуска по беременности и родам до и после родов. Отпуск по беременности и родам составляет 86 календарных дней при осложненных родах и 110 календарных дней при двух и более родах. Отпуск по беременности и родам рассчитывается суммарно и предоставляется женщинам в полном объеме, независимо от количества дней, фактически использованных до родов.

Беременные женщины имеют право на единовременное пособие по беременности и родам в дополнение к пособию по беременности и родам на уровне минимальной заработной платы, если они своевременно встали на учет в женской консультации (до 12 недель).

Единовременное пособие выплачивается матери (или отцу) или суррогатному родителю при рождении каждого ребенка. Размер пособия составляет 15-кратный размер минимальной заработной платы.

1. ежемесячное пособие выплачивается матери (отцу) или другому родственнику, фактически осуществляющему уход за ребенком, если матери (отцу) предоставлен уход за ребенком до достижения им возраста 5 лет. 1,5 лет, в двойном размере минимальной заработной платы, независимо от количества детей.

Социальное пособие выплачивается Фондом социального страхования из средств Фонда социального страхования. При этом социальное пособие на погребение выплачивается в размере, равном стоимости гарантированного перечня услуг по погребению, установленного федеральным законом, но не более 10-кратного минимального размера оплаты труда.

Организации могут использовать средства фонда социального страхования и на другие цели. На субсидирование расходов по содержанию детско-юношеских спортивных школ (выплата заработной платы учебно-тренировочному персоналу, расходы по аренде помещений для тренировок); частичное финансирование внеклассных мероприятий для детей (для одаренных новогодних детей).

Взносы на социальное страхование и расчеты с фондами социального страхования учитываются на пассивном счете 69, субсчет 1 «Расчеты по социальному страхованию».

Что такое социальные нужды?

Помимо заработной платы, пособий, льгот и других выплат работнику, на работодателя возлагаются расходы по уплате взносов на социальное страхование. Это позволяет им получать финансовые пособия и пенсии, когда того требует закон.

Само понятие термина «потребность» подразумевает отсутствие чего-либо, иногда значительное.

В результате социальные расходы работодателя — это расходы, связанные с уплатой взносов на социальное обеспечение, а при необходимости человеку могут быть выплачены материальные пособия или помощь.

Кроме того, материальная помощь работникам может быть оказана в судебном порядке.

- Дополнительные выплаты для восстановления работника, такие как

- финансовая помощь на похороны ближайших родственников; и

- пенсионные пособия.

- Однако.

Отчисления на социальное страхование включают в себя

Медицинское страхование

Трудовое законодательство обеспечивает сохранение за работающими гражданами рабочих мест в период их отсутствия:.

- при наличии доказательств оказания им медицинской помощи; и

- когда человек восстанавливается после травмы.

Время отсутствия на работе оплачивается на основании официально опубликованного больничного листа.

Кроме того, застрахованные лица получают бесплатную медицинскую помощь, если они понесли ущерб здоровью из-за мер предосторожности, гарантированных базовой программой.

Зачем нужно социальное страхование работников

Программа обязательного найма работодателя защищает вновь принятых на работу людей от ухудшения их социального или экономического положения в ситуациях, не зависящих от работника.

Застрахованные имеют право на социальную помощь, если они теряют способность зарабатывать на жизнь

- Старость, например

- нетрудоспособность по причине болезни; и

- Признание инвалидом вследствие профессионального заболевания или травмы

- Материнство,.

- и т.д.

Пенсионное страхование

Ежемесячная пенсия может быть получена в пенсионном возрасте или когда человек теряет трудоспособность (частично или полностью) в связи с диагнозом инвалидности.

Кроме того, некоторые люди зависят от содержания умершего для получения этого права.

Кто платит страховые взносы?

К страховщикам, выплачивающим взносы на социальное страхование работников, относятся

- Организации, представленные владельцами или менеджерами, представляющими интересы юридических лиц, предприятий и

- самозанятые работники.

Система социального страхования финансируется за счет взносов, уплачиваемых компаниями, организациями и предпринимателями.

Дефицит расходов возникает из федерального бюджета страны.

С каких выплат необходимо делать отчисления?

Прежде чем рассчитывать взносы на социальное обеспечение, необходимо знать, какие выплаты подлежат обложению взносами на социальное обеспечение.

Взносы должны вычитаться из выплачиваемой суммы.

- Официальная заработная плата сотрудников, работающих полный рабочий день, а также

- компенсация за неиспользованные годовые лицензии в случае прекращения трудовых отношений; и

- за услуги, оказанные в рамках гражданско-правового договора.

- Права, в т.ч.

- льготы сверх установленных лимитов по усмотрению директора.

Неуплаченные страховые взносы:.

- пособия по болезни и детские пособия; и

- компенсация за ущерб здоровью работников, причиненный по халатности работодателя; и

- предоставление работникам жилья и коммунальных услуг; и

- оплата расходов на специальное питание; и

- пособия при увольнении (в связи с сокращением численности или штата работников, по состоянию здоровья или в других случаях), а также

- расходы работодателя на образование (в этой области) и участие работника в курсах переподготовки.

- Возмещение работодателем расходов, представленных в связи с переводом работника в отдаленное отделение; и

- сумма единовременной материальной помощи, выданной в целях возмещения материального ущерба или вреда, причиненного здоровью работников в результате стихийных бедствий, аварий и других чрезвычайных ситуаций.

- денежные выплаты в связи с рождением (усыновлением) ребенка, если они не превышают 50 000 рублей

- Командировочные расходы (расходы на проезд и суточные) в помощь работникам, направленным по распоряжению начальства в другие населенные пункты для выполнения производственных заданий

- материальная помощь подчиненным по решению собственника в пределах 4, 000 рублей

- другие выплаты и пособия (ст. 422 НК РФ).

Взносы на социальное страхование — обязанности работодателя

Как рассчитывают сумму отчислений

Застрахованное лицо уплачивает взносы в соответствии с установленным процентом.

Социальный взнос из фонда оплаты труда (ФОТ) составляет процент.

- 22% — на пенсионные выплаты застрахованным лицам.

- 2. 9% — на гарантированные выплаты беременным женщинам за декретный отпуск, пособия при рождении (усыновлении) ребенка; и

- 5. 1% — на оказание медицинской помощи, профилактические медицинские мероприятия.

Существует два варианта расчета взносов на социальное страхование

Вариант 1.

Сумма всех обязательных взносов составляет.

22% + 2. 9% + 5, 1% = 30%.

Увеличение предполагаемых расходов на заработную плату на 30% дает сумму взимаемого сбора.

Нюансы, о которых нужно знать

Регулярные взносы, уплачиваемые работодателем в страховой фонд, включаются в себестоимость продукции.

Виды отчислений с заработной платы

Заработная плата работников является основой для расчета взносов и налогов в бюджет. Традиционно эти отчисления можно разделить на две категории

- Подоходный налог (PIT) — удерживается с дохода в пользу работника.

Это федеральный налог, но он зачисляется в местный бюджет. Подоходный налог используется для восстановления дорог, ремонта и финансирования учреждений образования и здравоохранения.

- Обязательные взносы на пенсии, здравоохранение и социальное обеспечение — удерживаются из зарплаты работника и выплачиваются работодателем.

Эти взносы необходимы для соблюдения Конституции Российской Федерации прав граждан на охрану здоровья, социальное обеспечение, страхование и медицинскую помощь. Расчет взносов в пенсионный фонд является гарантом будущей пенсии работника.

Процесс начисления страховых взносов регулируется следующими законодательными актами.

- Глава 34 Налогового кодекса РФ,

- Федеральный закон «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» ФЗ № 125-ФЗ от 24. 07. 1998 г., и

- Федеральный закон № 165-ФЗ от 16. 07. 1999 «Об основных принципах обязательного социального обеспечения», нет.

- Федеральный закон № 167-ФЗ от 15. 12. 2001 г. «Об обязательном пенсионном страховании в Российской Федерации», нет.

- Федеральный закон «О социальном обеспечении в связи с временной нетрудоспособностью и в связи с материнством», № 255-ФЗ от 29 декабря 2006 года.

- Федеральный закон «Об обязательном медицинском страховании в Российской Федерации», Федеральный закон № 326-ФЗ от 11 февраля 2010 года.

Процесс исчисления и удержания подоходного налога с физических лиц регулируется главой 23 Федерального налогового кодекса РФ.

Порядок, сроки и особенности уплаты НДФЛ

Напомним, что налоговым представителем является работодатель. Поэтому исчислять и удерживать НДФЛ с доходов работника должен работодатель.

С 1 января 2021 года сумма подоходного налога для физических лиц составляет

- Прибыль, вознаграждения, материальная выгода плюс зарплата и другие доходы — 13% с дохода, не превышающего 5 млн рублей для резидентов, 650 000 рублей + 15% с дохода, превышающего 5 млн рублей для резидентов, 30% за рубежом. Есть исключения: 13% (15%) платят нерезиденты — узкоспециализированные специалисты, работающие в РФ, имеющие патенты и гражданство государств-членов ЕАЭС.

- 35% — для выгоды, премии или материальной выгоды резидента.

- 13% — для дивидендов, выплачиваемых резидентами, и 15% — для дивидендов, выплачиваемых нерезидентами.

Срок возврата подоходного налога физических лиц регулируется ст. 226.6 Налогового кодекса РФ: ст.

- Подоходный налог физических лиц с отпускных и больничных выплат уплачивается в течение месяца выплаты до самой поздней даты.

- С прочих доходов — на следующий день после даты выплаты.

Обязанность по уплате подоходного налога облегчается предоставлением официальных, социальных, имущественных и других скидок.

Периоды и порядок уплаты страховых взносов

Расчет страховых взносов с заработной платы является обязанностью работодателя и регулируется главой 34 Налогового кодекса. Применяемые ставки регулируются статьями 425-430 этого кодекса.

В 2022 году применяются следующие тарифы страховых взносов (Постановление № 1951 РФ от 16 ноября 2021 года)

- Пенсионные взносы с дохода менее 1 565 000 рублей удерживаются в размере 22%.

- При доходе свыше этой суммы — 10 процентов.

Взносы на медицинское страхование взимаются по ставке 5,1%.

Взносы на социальное страхование на случай временной нетрудоспособности и в связи с материнством взимаются по ставке 2,9% с дохода ниже 1 млн рублей. Если доход превышает указанные суммы, ставка составляет 0%. Для иностранцев, временно проживающих в России и не имеющих большого права на получение пособия, действует ставка 1,8%.

Платеж должен быть произведен до 15 числа месяца, следующего за отчетным периодом.

Работодатели также обязаны уплачивать в ФСС страховые взносы «от потерь» в связи с несчастными случаями на производстве и профессиональными заболеваниями. Ставки варьируются от 0,2% до 8,5% и зависят от наличия работников-инвалидов и уровня риска производственной деятельности. Частные работодатели не обязаны платить этот вид сбора.

Обязательство вступает в силу с момента приема работника на работу.

Заработная плата и страховые взносы должны рассчитываться отдельно для каждого работника и для каждого вида страховых взносов.

Пример расчета.

Профессиональный риск Сотрудница компании категории 1 зарабатывает 20 000 рублей в месяц. У нее один ребенок (стандартный вычет составляет 1 400 рублей). Бухгалтер рассчитал следующим образом.

20, 000*22% = 4, 400 РУБ. — В Пенсионный фонд: 20 000*2,9% = 580 рублей. — В фонд социального страхования — 20 000*5,1% = 1020 рублей. — В фонд обязательного медицинского страхования — 20, 000*0. 2% = 40 рублей — бремя производственного травматизма.

Общая сумма взносов всех работников перечисляется из их заработной платы в соответствии с четырьмя платежными поручениями.

Налог на доходы физических лиц составляет: (20, 000 — 1, 400) * 13% = 2, 418 рублей. Сумма, выплачиваемая работнику, составляет: 20 000 — 2 418 = 17 582 рубля.

Какие доходы не подлежат налогообложению

Статьями 217 и 422 Налогового кодекса РФ предусмотрено, что НДФЛ и взносы на социальное страхование не удерживаются со следующих выплат

- материальная помощь в размере до 4 000 рублей (рассчитанная нарастающим итогом за год); и

- пособия по болезни, беременности и родам, а также по уходу за ребенком

- единовременное пособие по беременности и родам; и

- выплаты работникам в случае смерти близкого родственника; и

- В случае суточных, сумма освобождается от НДФЛ в размере 700 рублей в день (при командировках по России). Для командировок за рубеж эта сумма составляет 2 500 рублей в день.

Администрированием страховых взносов занимается Федеральная налоговая служба, которая точно рассчитывает и исполняет платежи в ФСС и пенсионные фонды, принимает отчеты от индивидуальных предпринимателей и юридических лиц, производит зачет платежей, взыскивает долги и налагает штрафы за просрочку или неисполнение платежей. — Платежи, обрабатываемые ФНС с 2017 года.