- Какие нововведения в счет-фактуре коснутся всех сфер сбыта?

- Новая система прослеживаемости товаров

- Обязательные реквизиты при ввозе товаров, подлежащих прослеживаемости

- Электронный документооборот счетов-фактур

- Как организовать электронный документооборот?

- Особенности работы с электронными счетами-фактурами

- Обязательные для заполнения реквизиты

Июль 2021 года принесет новшество в коммерческое право: с 01. 07. 2021 года вступит в силу национальная система прослеживаемости. Это послужило причиной изменения принципа электронного ценообразования. Изменения затронули всех бизнесменов, но в основном тех, кто продает продукты с прослеживаемостью.

Важные изменения в основном затрагивают бизнесменов, которые продают продукты с возможностью отслеживания. Однако есть некоторые изменения и для других налогоплательщиков.

Обнаруживаемая продукция — это продукция, ввозимая из других стран, перечень которой утвержден постановлением Правительства РФ 1110 от 1 июля 2021 года. это не то же самое, что маркировка, так как контролируются не отдельные продукты, а целые партии, которые ввозятся. Контроль за лотереями осуществляется в письменной форме, вводится новая форма счета-фактуры.

Какие нововведения в счет-фактуре коснутся всех сфер сбыта?

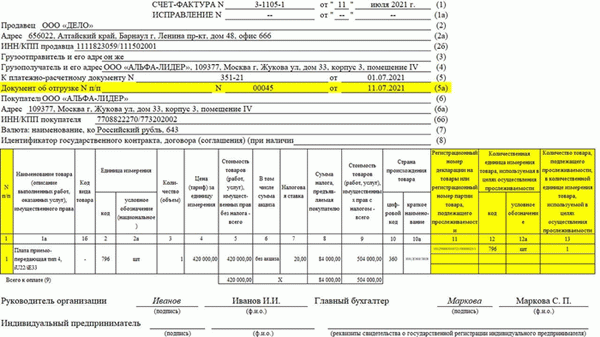

Вводится дополнительная строка «5А». Эта строка требует регистрации информации на документе поставки (номер и дата регистрации), которая является основанием для выставления счета-фактуры. Например, счет-фактура, акт об оказании услуг и т.д.

Для регистрации серийного номера регистрируемых данных введена специальная строка. В строке ‘1a’ должно быть указано наименование продукта, а в строке ‘1b’ — код eec.

Строки ‘1’ и ‘5a’ указываются в счете-фактуре для облегчения регистрации множества накладных, содержащих различные продукты. Например, если централизованный счет-фактура был создан для двух или более накладных, серийные номера нужных счетов-фактур перечисляются в строке ‘5a’. Они записываются с верхней и нижней точками.

Графа 11 была переименована. Она приспособлена как для операций, связанных с выявляемыми товарами, так и для других видов импорта.

В форму счета-фактуры добавлены три новые колонки 12, 12a и 13. Эти колонки необходимо заполнять только в том случае, если отслеживаемый товар был продан. В графах 12 и 12а указывается код и единица измерения обнаруженного продукта. Эти элементы теперь указаны в приложении к постановлению Правительства РФ от 25 июня 2019 года № 2 807.

Если компания или индивидуальный предприниматель реализует продукцию, не подлежащую прослеживаемости, и выставляет электронные счета-фактуры на оплату работ или услуг, указываются строки 12, 12а и 13, данные в них не вносятся. Для счетов-фактур с «предоплатой» графы, содержащие данные по этим товарам (графы 11-13), также будут пустыми.

Если счета-фактуры на продукцию, работы или услуги, не относящиеся к прослеживаемости, составляются в бумажном виде, эти графы добавлять нельзя (п. 2. 2 Правил ввода счетов-фактур, утвержденных пп.

1137). Поэтому, как и раньше, печатные счета-фактуры могут содержать 11 граф. Данный вид печатного счета-фактуры считается правильным, если счет-фактура составлен с графами по прослеживаемым товарам.

Это возможно, поскольку добавленная информация не меняет установленный формат документа (об этом говорится в статье 9 правил составления счета-фактуры).

Важно отметить, что новый формат счета-фактуры должен использоваться, даже если предприниматель продает продукцию, не включенную в список прослеживаемых товаров. Счет-фактура разрешен государственным законодательством (статья 169, пункт 8 Налогового кодекса) и распространяется на всех продавцов.

Новая система прослеживаемости товаров

В конце 2020 года начался пробный период национальной системы прослеживаемости продукции. Эта система необходима для усиления контроля за импортом из других стран. Ожидается, что она позволит снизить долю контрафактной продукции на российском рынке, так как этот контроль позволяет контролирующим органам проследить маршрут импортного товара и его движение к потребителю.

Системы прослеживаемости регулируются.

Федеральным законом № 371-ФЗ от 11 сентября 2020 года, который также внес изменения в Налоговый кодекс Российской Федерации и утвердил национальную систему прослеживаемости.

807 Постановления № 25.06.2019. Предусмотрен и утвержден перечень товаров, подлежащих контролю системы прослеживаемости.

В статью 169 (3) Налогового кодекса РФ внесены изменения. Ранее все неплательщики НДС при реализации товаров или оказании услуг имели возможность не выставлять счета-фактуры (на основании документально подтвержденного соглашения обеих сторон); с 1 июля действует исключение для сделок с прослеживаемыми товарами, где без документального подтверждения не обойтись, даже если обе стороны согласны. Нет.

С 1 июля 2021 года товары, перечисленные в Указе № 807 от 25.06.2019, будут являться отслеживаемыми товарами. К ним относятся следующие.

Холодильники и морозильники,.

Стиральные машины и сушилки для белья,.

Мониторы и видеопроекторы; и

Детские коляски и автокресла,.

Металлическая офисная мебель,

другие товары, включая специальные транспортные средства.

Испытательный период для национальной системы прослеживаемости продукции закончился, и началось законодательное внедрение. По этой причине счета-фактуры содержат обязательную информацию.

Обязательные реквизиты при ввозе товаров, подлежащих прослеживаемости

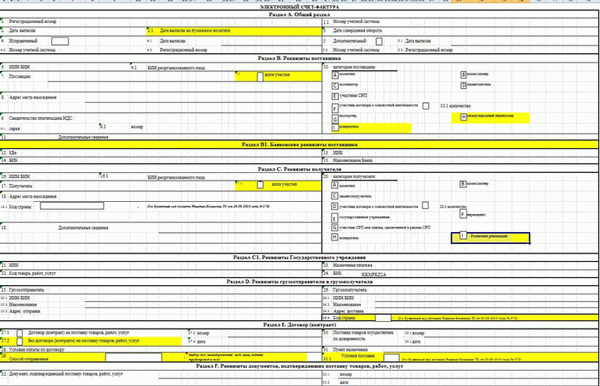

В течение испытательного периода контролирующие органы проанализировали данные и определили элементы, которые необходимо добавить в систему прослеживаемости и в налоговый кодекс. К ним относятся следующие.

регистрационный номер импортируемой партии продукции, регистрационный номер декларации; и

регистрационный номер декларации; и

единица измерения обнаруживаемого продукта, и

количество обнаруженного продукта.

До 1 июля 2021 года предприниматели могут по своему усмотрению выставлять счета-фактуры в бумажном или электронном формате. В настоящее время для целей текущего контроля продукции, подлежащей прослеживаемости, счета-фактуры в местах продажи составляются только в электронном формате. Это относится и к измененному КВ.

В бланк счета-фактуры добавлены три новые графы 12, 12а и 13. Эти графы необходимо заполнять только в том случае, если отслеживаемый продукт был продан. В колонках 12 и 12а указывается код и единица обнаруженного продукта.

В колонке 13 указывается объем отслеживаемых продуктов, по которым были сформированы счета-фактуры. Их общий объем рассчитывается в тех же единицах, что и в колонках 12 и 12а.

В одном элементе счета-фактуры фигурируют одни и те же элементы системы прослеживаемости. Если продукция ввозится в Российскую Федерацию несколькими партиями, графы 11-13 должны быть введены как дополнительные строки для каждого РНПТ. Эти дополнения также были внесены в документацию на патч.

Это изменение также требует указания кода и названия страны, в которой был произведен товар. Строки 10 и 10а были добавлены специально для этой цели. Если эти данные не были включены в первоначальный счет-фактуру, их не нужно вносить в измененный документ.

Информация в добавленных строках 11, 12, 12а и 13 должна быть идентична строкам упрощенного счета-фактуры. Важно отметить, что в графе 13 должно быть указано первоначальное количество выгруженной продукции, а не разница за вычетом количества до и после замены.

В графах 11-13 необходимо заполнить дополнительную строку для каждого РНПТ, если один и тот же прослеживаемый продукт ввозится в Российскую Федерацию разными партиями.

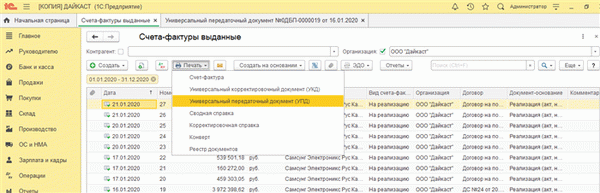

Электронный документооборот счетов-фактур

Если предприниматель продает прослеживаемую продукцию организации или индивидуальному предпринимателю, который намерен перепродать ее в будущем, необходимо заполнить только ЭСФ, а перекрестное продвижение через операторов ЭДО и электронной почты не требуется. Это нововведение распространяется и на восстановительную документацию (ст. 169(1) НК РФ).

Отступления от закона возможны только в том случае, если

товар продается физическому лицу без перепродажи. Например, для личного пользования, а не для коммерческих целей.

Товары предназначены для экспорта или реэкспорта.

Товары продаются и вывозятся за пределы Российской Федерации в государства-члены ЕАЭС.

Как организовать электронный документооборот?

Подключиться к электронному документообороту (СЭД) предприниматели могут через заявление (п. 11 порядка, утвержденного приказом Минфина от 5 февраля 2021 года № 14н). Ее необходимо направить оператору СЭД.

Новый закон более детально определяет порядок и условия электронного уведомления и регистрации уведомлений. Это позволяет продавцам, покупателям и операторам СЭД подтверждать все этапы прохождения счета-фактуры.

Меняются профессиональные обязанности операторов ЭДО и способы их общения друг с другом и с предпринимателями. У каждой части коммерческих отношений теперь есть свой оператор (пункт 3 порядка, утвержденного постановлением Минфина № 14н от 5 февраля 2021 года).

Документооборот на бумажных носителях многим предпринимателям казался более простым, так как электронные документы имеют свои нюансы. Согласно новым правилам, организация электронного документооборота стала проще. Для подтверждения электронной цифровой подписи обеим сторонам коммерческого договора больше не требуется сертификат признанного ключа.

Электронные счета-фактуры авторизуются с помощью специальной электронной подписи, которая уже должна быть у предпринимателя, согласно пункту 11 порядка, утвержденного приказом Министерства финансов № 14н от 5 февраля 2021 года.

Федеральная налоговая служба уполномочена проверять все отчеты об отслеживаемой продукции; с 1 июля 2021 года инспекторы Федеральной налоговой службы будут контролировать сведения об отслеживаемой продукции из обязательных документов и деклараций по НДС организаций и индивидуальных предпринимателей. При проверке документов инспекторы имеют право запросить все документы, включая данные о прослеживаемости, если обнаружат неточности в предоставленных данных (статья 88 Налогового кодекса РФ).

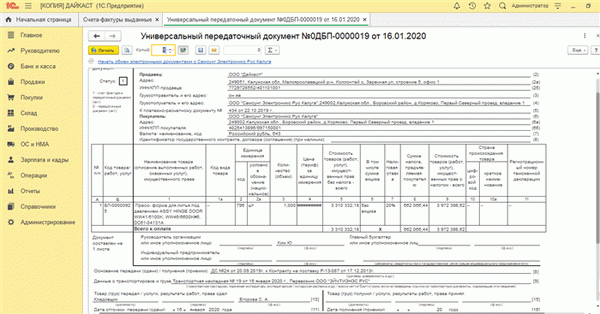

Особенности работы с электронными счетами-фактурами

Главной особенностью электронных счетов-фактур является то, что они создаются по взаимному согласию сторон сделки и наличие у сторон совместимых технических средств и возможностей для получения и обработки этих счетов-фактур. Это условие, а также порядок выставления счетов-фактур и обмена ими по электронным каналам связи — через электронный документооборот — определяется соответствующими нормативными документами ТСИ.

Для облегчения сделки и со стороны регулятора следует отметить, что счет-фактура является универсальным передаточным документом, а не только для обмена пакетом документов, называемым UDD, в который входят КВ и АКТ/счет-фактура. Это упрощает понимание информации о сделке и позволяет обмениваться многими документами в рамках одной сессии.

Рисунок 1 Печатная форма UDD

Рисунок 2 Печатная форма UDD

Обязательные для заполнения реквизиты

Перечень обязательных элементов счета-фактуры также зависит от требований законодательства. Элемент считается правильным, если в нем нет ошибок и он не мешает налоговым органам правильно определить, кто является продавцом, а кто покупателем. Товары (работы, услуги), их количество, стоимость единицы и всей партии, налоговая ставка и сумма НДС, предъявленная покупателю.

Другими словами, электронный счет-фактура содержит те же условия и те же данные, что и бумажный счет-фактура, но приобретает юридическую значимость после добавления специальных условий. А именно, используется расширенный сертификат аккредитации.

Как и в случае с печатным вариантом, при отображении печатного образца электронного счета-фактуры на экране цифрового устройства, данные отображаются в заголовках документа, части счета-фактуры, содержащей все расчеты (таблицы), но не в самом документе при его открытии, так как обязательным условием является наличие электронной подписи отображения. Для удобства пользователей реализована возможность получения «синей печати» на документе как факта подписания. ‘Печать’ содержит полную информацию о статусе сертификата, подписавшем лице и результате проверки подписи.