- Объекты налогообложения?

- Ставка земельного налога

- Как узнать кадастровую стоимость земли?

- Расчет налога на землю

- Порядок расчета налога для организаций и физических лиц

- Расчет и оплата земельного налога

- Сроки уплаты

- Новая обязанность для юрлиц

- Связанные вопросы.

- Земельный участок в аренде

- Изменение кадастровой стоимости в 1С

Собственники земли.

Плательщиками земельного налога являются организации, индивидуальные предприниматели и физические лица, владеющие участком на праве

- Право собственности.

- Постоянное и бессрочное пользование,.

- Пожизненное наследуемое владение.

Земельный налог не уплачивается на участки, приобретенные по договорам безвозмездного пользования или аренды.

Объекты налогообложения?

Участки в муниципалитетах, где взимается налог, облагаются земельным налогом.

Участки, не подлежащие налогообложению, налогом не облагаются.

- Ограничивается участками, изъятыми из оборота или продажи

- Участки из состава земель лесного фонда

- Участки, являющиеся частью общей собственности, например, многоквартирные дома.

Ставка земельного налога

Ставки земельного налога зависят от категории земель. Категория земли — это назначение земли.

Для определения ставки налога

- Чтобы определить категорию земли, необходимо

- Ставку налога можно найти в соответствии с категорией земли, определенной местным органом власти.

Под категорией земли может подразумеваться выписка из единого государственного реестра недвижимости, свидетельство о собственности на землю, государственный реестр земель, договор купли/продажи и т.д.

Налоговые ставки определяются местными органами власти и не могут превышать.

- 0,3% на следующие участки:.

- сельскохозяйственного назначения,.

- Жилые и общественные комплексы,.

- Подсобное сельское или дачное хозяйство, садоводство, огородничество и животноводство.

- Ограниченное освобождение для обороны, безопасности и таможенных целей.

Если местный орган власти не определил ставку, то применяется общая ставка в размере 1,5% к конкретной категории земель (0,3%).

Как узнать кадастровую стоимость земли?

Налоговой базой по земельному налогу является стоимость участка. Она утверждается органами власти для каждого участка на 1 января года, в котором налог подлежит уплате. Если участок был сформирован в год поселения, то кадастровая стоимость получается на дату регистрации в ЕГРН.

Кадастровую стоимость участка можно узнать, подав запрос в Росреестр через сайт https://rosreestr. ru/wps/portal/p/cc_present/egrn_2. Запрос также можно подать на территории учреждения. После этого сотрудник выдаст свидетельство о регистрации земельного участка.

Стоимость земли может меняться из года в год в следующих случаях

- изменение вида разрешенного использования; или

- перевод земли с одного участка на другой; или

- изменение площади участка.

Расчет налога на землю

Годовая сумма налога рассчитывается в соответствии со следующими типами

Если в течение года меняется право собственности на землю: если оно появляется или перестает появляться, сумма налога корректируется в соответствии со специальной ставкой.

Для определения полного месяца используется правило «15 числа». Если смена собственника участка зарегистрирована по истечении 15 дней, месяц считается завершенным.

Цокольная стоимость участка может быть изменена на годовую. При изменении площади, вида разрешенного использования или категории участка. Расчеты приводятся с учетом корректировки подвальной стоимости в ЕГРЮЛ и даты регистрации новой стоимости.

Порядок расчета налога для организаций и физических лиц

Землевладельцы: организации и граждане являются плательщиками земельного налога. Налогоплательщики обязаны уплачивать налог. Налоговый период составляет один год.

Однако сроки исчисления и уплаты налога различаются для юридических и физических лиц.

Организации самостоятельно рассчитывают земельный налог. Кроме того, организация должна уплатить авансовые платежи и подать декларацию в налоговые органы.

Расчет и оплата земельного налога

В случае местного нормативного акта организация должна уплатить авансы по итогам первого, второго и третьего квартала

- указывается отчетный период, и

- отсутствует освобождение от уплаты аванса.

Сумма авансов за первый, второй и третий кварталы рассчитывается как ¼ часть земельного налога.

В конце года налог должен быть уплачен за вычетом любых возвратов. Если компания не должна платить авансы, то уплачивается полная годовая сумма налога.

Сроки уплаты

Сроки уплаты налога и авансов одинаковы во всех регионах.

- По авансам — до последнего дня месяца, следующего за окончанием квартала.

- По налогу — до 1 марта следующего года.

Если крайний срок приходится на выходной день, то уплата должна быть произведена до следующего рабочего дня.

Новая обязанность для юрлиц

С 2021 года предприятия, владеющие землей, обязаны сообщать в налоговые органы

- что в конце года они не получали от налоговых органов никаких уведомлений относительно исчисленного земельного налога; и

- не обращались за какими-либо освобождениями в этой области.

Это необходимо сделать один раз до 31 декабря года, следующего за отчетным годом.

Затем он должен уведомить налоговую службу о рынке до 31. 12. 2022 года.

Связанные вопросы.

Налоговая инспекция рассчитывает земельный налог для физических лиц и индивидуальных предприятий.

Сотрудники инспекции обязаны рассчитать налог и направить налоговое уведомление землевладельцу. В уведомлении определяется размер налога, количество и местоположение участков и срок уплаты.

Сроки уплаты земельного налога истекают 1 декабря следующего года. Например, в 2020 году земельный налог должен быть уплачен до 1 декабря 2021 года.

Пени начисляются за каждый день просрочки платежа. Налоговые органы могут предупредить работодателя и потребовать установления суммы просрочки или ограничения на выход из зарплаты должника.

Если землевладелец не получил уведомление, он должен проявить инициативу и сообщить об этом в налоговые органы.

Земельный участок в аренде

В связи с применением МСФО (IAS) 25/2018 признается право пользования активами на арендованных участках. Должен ли я платить земельный налог?

Земельным налогом облагаются участки, на которые организация имеет право (п. 1 ст. 388 Налогового кодекса РФ).

- Право собственности, находящееся в

- постоянном (бессрочном) пользовании.

Налогоплательщик поставлен на учет в установленные сроки (подпункт 9 пункта 2 статьи 84 Налогового кодекса РФ):.

- до 10 дней — Росреестр информируется о постановке на учет земельного участка и его собственника (пункт 4 статьи 85 Налогового кодекса РФ);.

- до 5 дней — ФНС регистрирует агента (индивидуального предпринимателя) в качестве налогоплательщика.

- В течение 5 дней ГАТТ сообщает налогоплательщику о постановке его на учет.

Уплата земельного налога — от имени участка.

Базой для уплаты земельного налога является стоимость недр земли, зарегистрированная в Едином государственном реестре налогоплательщика на 1 января налогового периода (статья 391 Налогового кодекса РФ).

Изменения кадастровой стоимости в течение налогового периода:.

- Н/Д — в связи с плановыми корректировками.

- Вносится в Единый государственный реестр субъектов естественных монополий с даты регистрации — если в течение налогового периода происходит изменение качественных или количественных характеристик (КИ), образующих участок.

- с даты начала действия спорного ОКУ — при определении рыночной стоимости участка.

Главная — Налоги и отчетность — Земельный налог — Земельный кадастр

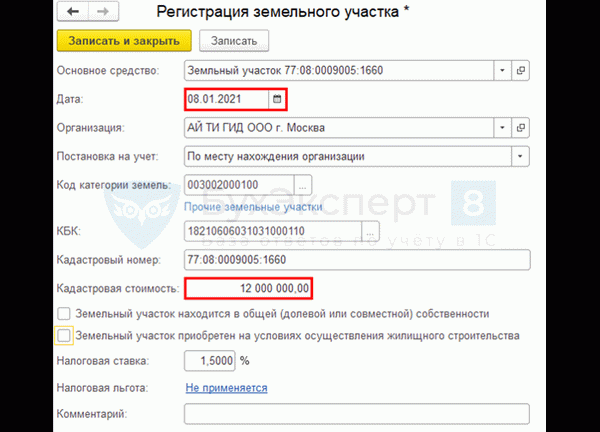

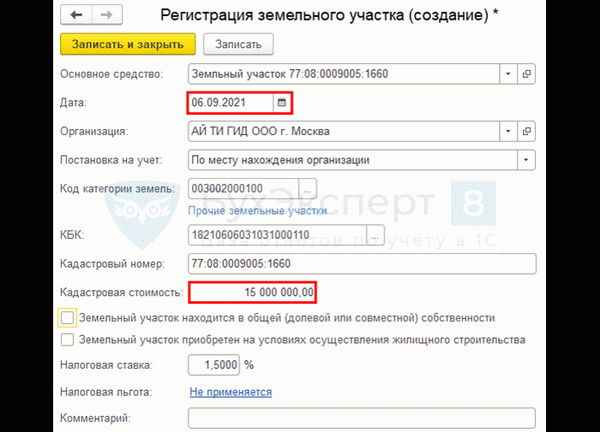

Изменение кадастровой стоимости в 1С

Изменение площади участка — Коэффициент изменения