- Как премии влияют на средний заработок

- …и на взаимоотношение с ФНС

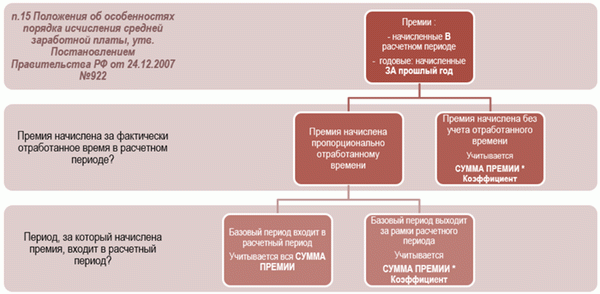

- Методология учета премии при расчете средней заработной платы

- Порядок учета пособий в среднем заработке

- Определение пособий, включаемых в средний заработок

- Детали результирующей надбавки на основе отработанных часов

- Пример 1. Базовый период премии выходит за границы расчетного периода

- Характеристика годовой премии

- Скорректированные и нескорректированные выплаты

Бонусы — один из самых противоречивых элементов системы оплаты труда и налоговой базы компании. Стимулирующие бонусы, являясь частью средней заработной платы, самостоятельно влияют на мотивацию сотрудников и заинтересованность компании со стороны ФНС.

Бонусы могут оказаться финансово невыгодными для компании, если бухгалтеры ошибаются в методологии расчета среднего заработка или если налоговые органы сочтут их несоразмерными реальному обороту организации и реальному обороту труда конкретного сотрудника. Итог. Кроме того, и то, и другое относится к оптимизации налоговой базы бизнеса.

Однако вы можете избежать проблем, соблюдая определенные оттенки в справочных документах и локальных актах.

Чтобы ваша компания не попала в число организаций, которые буквально платят по ошибкам, и чтобы не нарушать методику расчета различных видов выплат, целесообразно поручить расчет — неправильный расчет среднего заработка составляет 70% — заработной платы внешних партнеров.

Передавая расчет заработной платы на аутсорсинг специалистам компании «1С-ВизидВайс», вы избегаете риска финансовых потерь и разногласий с налоговыми органами.

- Начисление заработной платы является для наших специалистов основной профессиональной функцией, а не дополнительной.

- С автоматизированными чеками специалисты делают это с первого раза.

- Мы досконально знаем особенности налогового законодательства и знаем, как действовать в спорных ситуациях и как уменьшить (а не завысить) ваш налоговый счет.

Как премии влияют на средний заработок

Ошибки в начислении премий при расчете среднего заработка — это беременность трудовым законодательством, а также налогообложением. Правила учета премий при исчислении среднего заработка соответствуют пункту 15 Постановления Правительства РФ №. 922 Правительства Российской Федерации от 24 декабря 2007 года.

Правительство устанавливает два основных требования к поощрениям, влияющим на средний заработок

- Работник должен быть поощрен за выполнение своих трудовых обязанностей, а также за готовность остаться на работе в канун юбилея или другого праздника.

- Вознаграждение должно быть предусмотрено трудовым договором, положением об оплате труда или иным локальным актом, утвержденным учреждением.

Если пособие не соответствует хотя бы одному из этих пунктов, оно не включается в расчет среднего заработка.

В любом случае, пособия должны систематически влиять на средний заработок — то же самое относится и к результатам работы сотрудника. Даже ссылки на местное законодательство для выплат, которые не зависят от результатов работы сотрудника, не являются достаточными для признания их частью заработка.

Премии за выполнение обязанностей, не предусмотренных трудовым договором, не являются частью заработка. Другими словами, тот факт, что эта премия не зависит от результатов работы сотрудника, означает, что вознаграждение не является по своей сути систематическим, поскольку не «обещает» работнику действительного документа. Мотивация — нормальная или временная — которая возникает в результате субъективного суждения начальника, не считается частью системы вознаграждения.

Если система премирования в компании предусматривает единовременное поощрение за выполнение специального задания, оно должно быть включено в расчет среднего заработка, если факт поручения работнику дополнительной работы отражен в дополнительном соглашении или приложении к трудовому договору. Такая формулировка может привести не только к нарушению налогового законодательства, но и трудового, в частности, статьи 60 Трудового кодекса, которая запрещает выполнять работникам обязанности, не предусмотренные трудовым договором.

Кстати, налоговые органы нельзя обмануть, включив в местное законодательство положение о том, что премии, выплачиваемые по результатам работы, не включаются в расчет среднего заработка. Согласно статье 9 Трудового кодекса РФ, коллективный договор, трудовой договор не могут содержать условия, ограничивающие права и гарантии работников, предусмотренные законодательством.

…и на взаимоотношение с ФНС

Кроме того, премии работникам не могут быть использованы в качестве средства уменьшения налога на прибыль. Статья 252 Налогового кодекса РФ смягчает налогообложение обоснованных и документально подтвержденных расходов компании на оплату труда. Статья 255 Кодекса относит к таким расходам «премии и единовременные поощрительные выплаты».

Их также можно отнести к статье 25 этой статьи — «иные виды расходов, осуществляемых в пользу работника и предусмотренных трудовыми договорами и (или) коллективными договорами».

Неправильный расчет заработной платы, незнание оттенков налогового законодательства или недалекое, целенаправленное желание воспользоваться провокационными пунктами этой статьи может привести к необоснованному занижению налога на прибыль. Это означает необходимость подавать уточненную налоговую декларацию или ждать доначисления налогов, штрафов и пеней в ходе проверки.

Практика показывает, что такая система занижения налогов стала систематической и у налоговых органов «кончилось терпение». Теперь они уже не требуют подтверждающих документов, доказывающих, что полученные бонусы соизмеримы с выплатами конкретного сотрудника, прибылью компании за тот же период и выплатами, полученными другими сотрудниками.

Помимо дисциплинарных мер налоговых органов, судебная практика в отношении налогоплательщиков стала более жесткой. Нередко суды принимают НДС на учет и напоминают, что «не все фактически понесенные расходы освобождаются от налога на прибыль, а только те, которые финансово обоснованы». А основным условием для признания обоснованных расходов является ‘наличие конкретной связи между доходами и расходами и связь последних со спекулятивной деятельностью организации’.

Одним словом, сегодня расчет заработной платы и среднего заработка является сложной частью бухгалтерского учета, включающей множество правил для каждого вида выплат. Мнения о том, как именно налоговые органы должны доказывать свою добросовестность при расчете налоговой базы. Все больше внимания уделяется реальному положению дел, а не искусственному количеству газет.

Часто на неточность в репортажах влияет совокупность факторов, включая незнание, например, трудового законодательства или архивов сотрудников. Тогда это грозит подводными лодками, штрафами и обязательством представить пересмотренные расчеты.

Благодаря своему многолетнему опыту эксперты 1C-Wiseadvice знают, как минимизировать опасности, грозящие налоговым органам.

Методология учета премии при расчете средней заработной платы

Порядок включения прибыли в расчет среднего заработка зависит от

- периода, в котором они преобладают

- Фактически отработанных работником часов в расчетном периоде.

Здесь нет никакого государственного поручения.922 В документе четко указано, что на средний заработок влияет только пропорционально отработанным часам в расчетном периоде.

Этот же документ разделяет стимулирующие выплаты по условиям

- Ежемесячные — действительно накапливаются в течение расчетного периода. За каждый месяц расчетного периода производится только одна выплата.

- Накопительные — накапливаются в течение периода, превышающего один месяц (обычно ежеквартально). Эти поощрения также действительно накапливаются в течение расчетного периода для конкретного показателя — этот период не должен превышать расчетный период.

- Годовые. К ним также относятся другие поощрения, основанные на прошлой службе (древние) или на результатах работы в календарном году, предшествующем приятному событию. Сроки накопления годовых премий не регулируются законом. Пункт 15 Положения о порядке исчисления среднего заработка предусматривает, что в средний заработок включается только заработок, начисленный за год, предшествующий событию, за которое выплачивается средний заработок. Дата их наступления не имеет значения. Премии, накопленные в предыдущие периоды, не учитываются.

В расчет каждого показателя премирования могут быть включены только премии — квартальные, месячные и полугодовые. Например, один месяц дает только один месяц на увеличение продаж. Только один — на уменьшение количества жалоб клиентов.

Если сотрудник фактически отработал не весь период, но получил премию, письмо Минздравсоцразвития России № 2337-17 26. 06. 2008 разъясняет, что при расчете среднего заработка премию нужно учитывать пропорционально отработанному времени.

Пример.

Работнику, отработавшему месяц полностью, выплачивается полный оклад и премия 25%; работнику, отработавшему не полный месяц (22 дня) (16 рабочих дней — 6 дней больничного), выплачивается — часть оклада: 22 дня х 16 дней — премия — 25% оклада: (25% оклада : 22 дня х 16 дней) х 25%.

Таким образом, сумма премии не включается в дни, исключенные из расчетного периода. Квартальные премии также учитываются при расчете среднего заработка.

Например, если годовая премия за 2018 год в размере 20 000 рублей выплачена в мае 2018 года, средний заработок необходимо скорректировать. расчет (с апреля 2018 года по март 2019 года, всего 247 рабочих дней); годовой заработок за 2017 год не учитывается. При расчете компенсации за проезд (проезд занимает 4 дня) вознаграждение 20, 000 руб.

: 247 дней х 5 дней = 323,88 руб.

Если работник увольняется 1 марта 2019 года и ему накануне была выплачена годовая премия в 2018 году (в зависимости от фактически отработанных часов), то эта премия включается в расчет среднего заработка, исходя из которого рассчитывается компенсация за неиспользованный отпуск.

Следует отметить, что стимулирующая часть заработной платы не всегда точно соотносится с фактически отработанным временем (до оптимизации, качества и т.д.). В этом случае задача бухгалтера — исключить из общей суммы сумму премий, не связанных с расчетом.

Без профессионального подхода к начислению заработной платы практически невозможно избежать предъявлений работнику или Федеральной налоговой службе в виде налогов.

Действующий контроль начисления заработной платы позволяет минимизировать финансовые риски. Эксперты подтвердят:.

- Расходы на выплату заработной платы за определенный период, включая возможность начислений, а также то, насколько правильно эти операции оформлены и отражены в соответствующей документации

- расчет налоговой базы, своевременность выплаты заработной платы и налогов, соблюдение сроков выплаты отпускных, а также

- насколько хорошо в тени рассчитывается средний заработок; и

- точность учета начисления заработной платы (подоходного налога и страховых взносов).

По результатам проверки вы получите подробный отчет с объяснением всех недостатков и их последствий. Мы также пересчитаем зарплату от вашего имени, чтобы ситуация могла быть быстро исправлена.

Порядок учета пособий в среднем заработке

- Все премии, кроме годовых премий, накопленных в течение расчетного периода

- Годовые премии, накопленные в предыдущем году.

Все пособия также делятся на части.

- Премии, накопленные без учета рабочего времени — не включаются в средний заработок, но пересчитываются на основе рабочего времени в течение расчетного периода.

- Премии, накопленные с учетом рабочего времени — процесс их сбора в средний заработок зависит от периода, в котором они накапливаются (базовый период).

- Если основа надбавки полностью входит в расчетный период, то вся надбавка включается в расчет среднего.

- Если базовый период находится за пределами расчетного периода, то надбавки включаются в расчет среднего заработка путем пересчета рабочего времени.

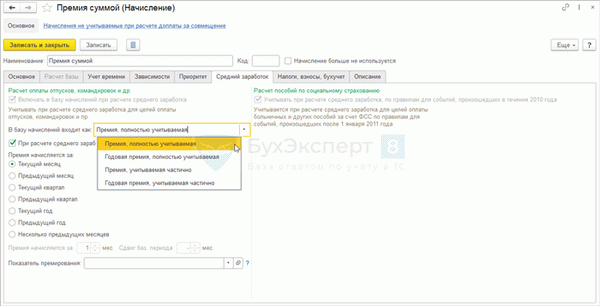

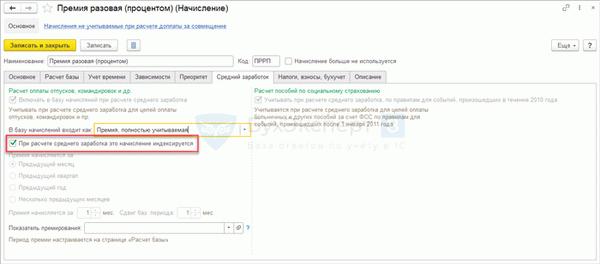

Определение пособий, включаемых в средний заработок

Процесс включения надбавок в средний заработок определяется в Настройках начисления («Начислени е-Начислени е-Начисление») на вкладке «Средний заработок».

- Доступны виды и стоимость премий, которые учитываются в среднем заработке

- Полностью начисленные бонусы — в эту категорию входят все не годовые (ежемесячные, ежеквартальные, разовые) бонусы, накопленные на основе отработанных часов.

- Частично начисленные бонусы — бонусы, которые не учитываются в отработанных часах.

- Годовая премия, полностью начисленная — годовая премия, накопленная на основе отработанных часов.

- Годовой бонус, частично начисленный — годовой бонус, начисленный без учета отработанных часов.

Если тип премии содержит рассчитанную базу, базовый период определяется на вкладке расчета базы и не может быть обработан на вкладке средней заработной платы. Если тип бонуса не содержит рассчитываемой базы, вы можете настроить базовую базу для носителя средней премии.

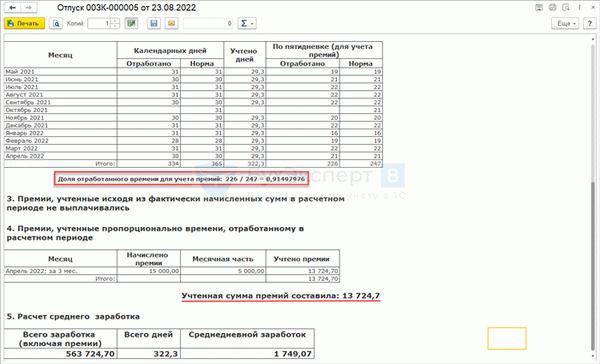

Детали результирующей надбавки на основе отработанных часов

Посмотрите детали премий по отдельности для отработанных часов. Они по-разному учитываются при расчете среднего вознаграждения в зависимости от периода, в котором они имели место (базовый период).

- Если базовый период попадает за пределы расчетного периода (премия на схеме ниже), то премия включается в расчет среднего путем пересчета рабочего времени. Данное указание рекомендовано письмом Министерства здравоохранения и социального развития № 2337-17 от 26 июня 2008 г. Даже если возникновение премии 1 определено как полностью учтенное, при расчете среднего оно пересматривается на коэффициент рабочего времени. В настройках нет возможности изменить этот алгоритм.

- Если базовый период бонуса полностью включен в расчетный период («Бонус 2» на диаграмме ниже), то весь бонус включается в расчет среднего.

Если вы хотите, чтобы полностью рассчитанные премии не пересчитывались на основании отработанных часов, вы можете изменить алгоритм программы в дополнительных программах, даже если учетный период находится вне пределов расчета. Для этого требуется специальное расширение — см. раздел «Не уменьшать премии, начисленные на основании отработанных часов».

Рассмотрим пример расчета средней премии, начисленной на основании отработанных часов.

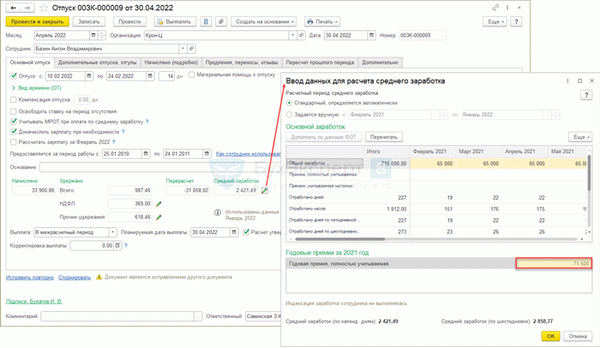

Пример 1. Базовый период премии выходит за границы расчетного периода

Работник планирует лицензироваться с 1 мая по 10 мая 2022 года. Расчетный период для расчета отпускных — с мая 2021 года по апрель 2022 года. 2 квартал 2021 года.

В настройках премии указано, что это полностью рассчитанная премия.

При расчете среднего отпускного заработка премия не включается полностью, а учитывается как процент от отработанных часов за расчетный период.

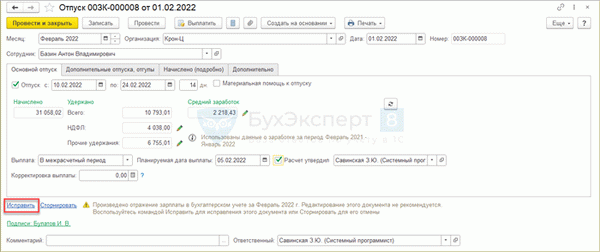

Характеристика годовой премии

Годовые премии, полученные в предыдущем году, учитываются в среднем заработке независимо от месяца, в котором они были получены — пункт 922 Положения о профессиональном поле средней заработной платы, утвержденного Постановлением Правительства № 1524 от 12. 12. 2007 года, т.е.

если годовая премия учитывается в середине года в предыдущем году, заработок работника пересчитывается в соответствии со средним заработком всех неявок с начала года, то есть заработок работника должен быть пересчитан в соответствии со средним заработком всех неявок с начала года.

Рассмотрим ситуацию на примере.

Работник А. В. Базин находился в отпуске с 10 по 24 февраля 2022 года; в апреле 2022 года работник получил премию по итогам работы за год в 2021 году.

В положении о премировании указано, что премия полностью подотчетна по итогам работы за год.

Пересчитайте сумму отпускных за февраль, так как в прошлом году годовая премия была начислена в апреле.

Создайте документ о внесении изменений в лицензию, используя ссылку на внесение изменений в нижней части документа о лицензии за февраль.

В измененном документе при расчете среднего заработка будет учтена вся премия за 2021 год.

Скорректированные и нескорректированные выплаты

- Премии, определенные как фиксированные суммы (проценты, множественное число), корректируются.

- Премии не корректируются на абсолютные суммы и диапазоны цен.

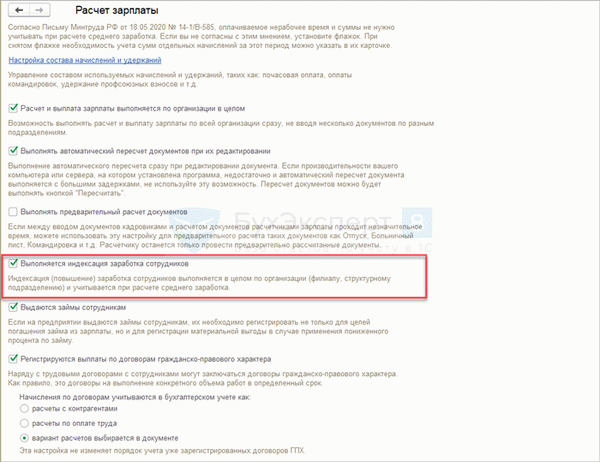

Применение коэффициента корректировки к премиям контролируется флажком при расчете среднего заработка.

Флажок доступен только в том случае, если в настройках расчета заработной платы включена корректировка.