- Существенные условия кредитного договора

- Подводные камни: на что обратить особое внимание

- Расторжение соглашения

- Об авторе статьи.

- Последние публикации автора.

- Когда подписывать ипотечный договор.

- Что говорит закон

- Основные части ипотечного договора

- Другая важная информация о договоре

- Модели ипотеки

- Виды ипотечных кредитов

- Частые вопросы

- Можно ли расторгнуть договор ипотеки?

- График платежей входит в договор об ипотеке?

- Что делать, если я потерял ипотечный договор?

- Что делать, если я нашел ошибку в договоре?

- Могу ли я взять договор почитать, а потом подписать?

- Можно ли заключить договор ипотеки между физическими лицами?

- Комментарии: 0

- Отменить ответ.

- Обязанности заемщика

- Обязанности Сбербанка

- Расторжение договора

- По соглашению сторон

- В одностороннем порядке

- В судебном порядке

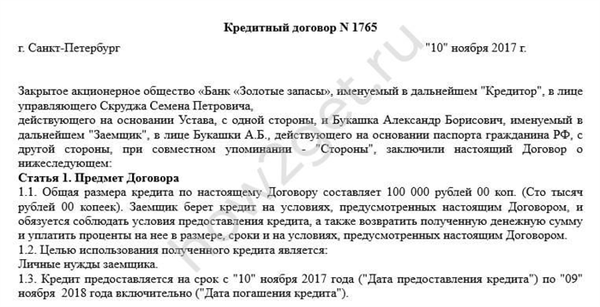

Начнем с определения: кредитный договор ПАО Сбербанк — это письменная сделка на банковские деньги, касающаяся потребностей заемщика (гражданина или организации) на определенных условиях: ипотека, авторынок, рынок оборудования для бизнеса или поход в магазин, который стоит простых денег (потребительский кредит).

Заключение и подписание данного договора регулируется статьей 819 Гражданского кодекса РФ. Требуется четкая структура. Он не является законом, но обязательно содержит определенные базовые условия.

В частности, обязательно должны быть включены следующие разделы

- содержание сделки (преамбула),.

- цель договора; и

- условия займа: сумма, процентная ставка, сроки, а также

- обязанности обеих сторон: кредитора и заемщика; и

- права заемщика и кредитора; и

- Условия погашения займа

- обязанности сторон; и

- условия разрешения споров — кредитора и заемщика.

Номер, дата подписания и подписи обеих сторон сделки также являются обязательными. Договор следует внимательно прочитать перед подписанием. При необходимости в текст могут быть внесены изменения.

Заемщик не обязан подписывать документ, который его не устраивает. Принципы документа обычно выглядят следующим образом (кредитный договор Сбербанка представлен физическому лицу для изучения):.

Существенные условия кредитного договора

Как и другие документы, банковский кредит имеет основной (базовый) и дополнительные пункты. < span _d-id=»128″ class=»-l-r bg- [#e1f0f5] text- [#25282d] partial-highlight-nimation cente _highlight»> без основных оговорок, согласен. </span>

- Сумма к погашению,.

- процентная ставка (годовая),.

- сроки погашения и последовательность выплат; и

- общая стоимость кредита.

Как правило, эти положения, относящиеся к договорам потребительского кредита со Сбербанком, не могут быть изменены в одностороннем порядке. Предполагается, что кредиты, ипотека, автокредиты или простые договоры потребительского кредита существуют. Однако текст документа сильно варьируется от банка к банку.

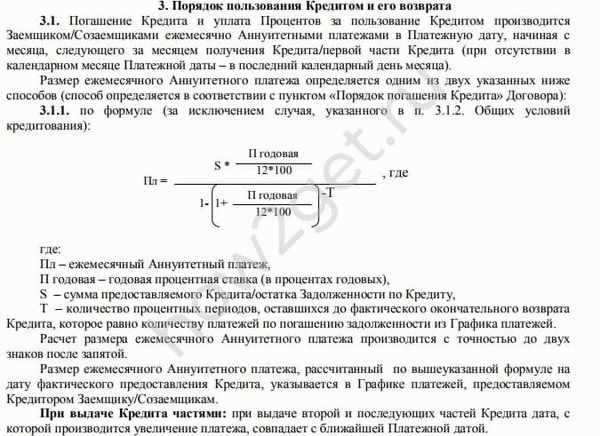

Это касается и принципа погашения: кредит может погашаться двумя способами: годовым или ежегодным.

- Годовой — проценты начисляются и платежи распределяются на весь период кредитования, а платежи распределяются одинаково на весь период погашения кредита. Этот метод менее интересен, чем дифференцированные платежи. Это связано с тем, что заемщик изначально выплачивает небольшую часть капитала, а сумма процентов за весь период кредитования высока.

- Дифференцированный метод — в этом случае только сумма кредита делится на равные части, что позволяет уменьшить сумму на каждый платеж за счет уменьшения непогашенного долга и процентов. Банки обычно применяют этот метод для ипотеки или автокредитов. Для потребительских кредитов он применяется реже.

Ниже приведен образец договора потребительского кредита Сбербанка, в котором есть такой пункт.

Также важно отметить, на каких условиях осуществляются платежи по кредиту. Например, Тинькофф обычно предлагает возможность льготного периода. В нем заемщик может вернуть средства на карту без комиссии.

Другими словами, пользоваться ею можно бесплатно. Однако следует убедиться, что кредитный договор со Сбербанком (образец) не требует дополнительных комиссий и не предусматривает санкций за досрочное погашение кредита.

Важен также порядок взимания расходов по кредиту. Если в договоре есть ссылки на кредитные колляции (ковенанты или гарантии), их следует редактировать отдельно.

Подводные камни: на что обратить особое внимание

После того как кредитный договор Сбербанка будет предоставлен вам на подпись, необходимо внимательно его прочитать. Если сумма кредита немаленькая и вы опасаетесь, что ваших знаний не хватит для полного понимания документа, следует вызвать специалиста по сделкам. Если это невозможно, запишите полную стоимость кредита. Проверьте:.

- Подробно указаны ваши проценты,.

- Дополнительные сборы (если есть),.

- < span _d-id = «186» class = «-l-r bg — [#e1f0f5] text- [#25282d] partial-highlight-animation cente _highlight»> Понимание того, как банки могут наложить санкции или потребовать досрочного погашения обязательств, </pan> чтобы понять, могут ли банки налагать санкции или требовать досрочного погашения;

- В приложении приводится график погашения обязательств, которые могут быть выплачены без дополнительных затрат, кредитными учреждениями и другими организациями.

Внимательно читайте весь мелкий шрифт в тексте. Банкиры часто пытаются скрыть неблагоприятные формулировки. Проверьте бумагу на наличие различных фраз, таких как «серьезный проступок» и подобных оценочных терминов.

Самое главное, помните — если вас что-то не устраивает в тексте, сообщите об этом менеджеру банка. С большой вероятностью ваши замечания будут приняты во внимание. Если вы не довольны текстом и обязательства вас не устраивают, никто не имеет права заставлять вас их подписывать.

Обратите внимание, что вы также можете отказаться от обеспечения кредита, если он вам не нужен.

Расторжение соглашения

Если вы сообщите о заключении договора, вы обязаны автоматически погасить всю сумму кредита в полном объеме до конца срока. Претензионные вопросы возникают, когда выясняется, что некоторые положения примера кредитного договора Сбербанка по каким-то причинам неприемлемы для данного человека, но о них он узнал уже после подписания документа.

Банк может согласиться отчитаться после погашения долга, но в большинстве случаев проблема требует решения. Это совсем другая история. Заемщик может расторгнуть договор только в том случае, если банк не выдал ему деньги или выдал их не полностью

Об авторе статьи.

Юлия Дидух бухгалтер, юрист по хозяйственному праву и редактор — ‘юридическая консультация’, ‘ветеран труда’, ‘школьный Попесочник’ Яндекс. Дзен.

Последние публикации автора.

- 2023. 02. 08 2025 год Семейные рекорды домашних животных на 2025 год

- 2023. 02. 06 2025 Пенсионные регистраторы для матерей: как оформить, куда обращаться?

- 2023. 01. 26 Справки о ЖКУ в 2025 году: печать, образцы, функции

- 2022. 11. 02 Рабочие процессы 3 ноября: сокращенный рабочий день или 2025 год

Законодательство постоянно меняется, и мы стараемся поддерживать статьи в актуальном состоянии. Если вы видите неактуальную информацию, пожалуйста, опубликуйте ее в комментариях. Это позволит автору быстрее обновить статью.

Когда подписывать ипотечный договор.

Ипотечная рекомендация состоит из различных этапов, одним из последних этапов является заключение кредитного договора. Однако это не последний этап, как думают многие.

Прежде всего, заемщик получает одобрение на ипотеку, затем выбирает подходящий объект недвижимости, собирает документацию и передает ее в банк для анализа. Только если недвижимость подходит банку, начинается процесс окончательной регистрации.

- Составляется преддоговор купли-продажи между покупателем и продавцом. Обычно его составляет агентство недвижимости.

- Подписание ипотечного контракта.

- Недвижимость передается покупателю лицом, стоящим перед ипотечным заемщиком, и составляется расписка.

- Расчет с продавцом. Банк обычно перевозит деньги на свой счет, но может быть использовано и хранилище. Все это делается в индивидуальном порядке.

- Регистрация ипотечного договора в компании «Росс Реставрация» и обременение недвижимости.

Ипотека считается выданной не в момент подписания кредитного договора, а когда продавец получает деньги.

Что говорит закон

Банки могут создавать собственные закладные, но все закладные должны соответствовать закону. В России действует Закон об ипотеке, ФЗ-102, статья 9, в которой указано, что должно быть включено в договор. В целом, закон определяет шесть обязательных пунктов.

- В документе должен быть определен предмет ипотеки, его оценка и срок погашения.

- Описание ипотечного имущества, то есть приобретаемого и закладываемого имущества и его местонахождение.

- Вследствие презумпции собственности это является обязательным для всех сделок.

- Полное описание обязательства с указанием суммы и основания обязательства.

- Время и периодичность выплат по кредиту.

- Если была установлена ипотека, информация об ипотеке указывается в договоре.

В целом, ипотечный договор представляет собой полное описание сделки. В нем определяются права и обязанности сторон, ограничения на использование ипотечной недвижимости и параметры кредита. Если в процессе погашения кредита у заемщика возникнут вопросы, он найдет их в тексте договора.

Ипотечный договор — это большой документ. Банки обычно дают заемщику время на ознакомление с договором и отправляют образцы на его лицевой счет. Это означает, что на момент подписания договора клиент уже знаком со всем, что написано в документе.

Основные части ипотечного договора

Как правило, заемщик должен прочитать все, что написано в документе. В этом случае он знакомится со всеми аспектами погашения кредита. Например, такие важные детали, как процесс предоплаты, ограничения по имуществу, штрафы за просрочку, неуплату страховки и т.д. Обычно их не объясняют в устной форме.

- На первой странице всегда указываются характеристики самого кредита. Процентная ставка, сумма кредита, ежемесячные платежи, период погашения и валюта кредита всегда перечислены на видных местах.

- Процентная ставка и условия, при которых банк может ее повысить, устанавливаются индивидуально. Обычно это касается невыплаты зарплаты по обязательному имущественному страхованию, непродления имущества или титула личного страхования.

- Количество ежемесячных платежей и срок действия. Это месяц, в котором деньги уже должны быть на счету и банк снимет их в счет долга.

- Порядок досрочного погашения ипотеки. Возможность изменить график, когда происходит частичное досрочное погашение кредита.

Обычно эта информация относится к первому пункту, так как он является самым важным. Однако не ограничивайтесь чтением только этих сведений. Прочитайте все, что написано в последней строке. Банки не торопятся.

Другая важная информация о договоре

Помимо основной информации, существует важная дополнительная информация. Например, у каждого банка есть свои ограничения на использование недвижимости. Договоры могут включать в себя аренду недвижимости, регистрацию некорреспондентов, обязательное уведомление о длительном отсутствии и т.д.

Несоблюдение условий, предусмотренных договором, может означать штрафы или другие санкции вплоть до окончания срока действия договора.

- Цель расходования средств, адрес объекта недвижимости, количество договоров купли-продажи,…

- Ответственность заемщика за просроченные платежи, размер штрафов, когда они начинают накапливаться,…

- < span _d-id = «195» class = «-l-r bg — [#e1f0f5]text — [#25282d] partial-highlight- animation cente_highlight» третьих лиц, </pan>

- сам процесс разрешения и погашения ипотеки, информация о

- информация о титульном заемщике, если таковой имеется.

- информация о закладной, если она была составлена.

В конце документа указываются все данные о сторонах. Это может быть банк с одной стороны, заемщик один или с соавторами — с другой. Договор составляется в разных экземплярах, один из которых должен оставаться у банка, а другой — у заемщика.

Договор может быть также обусловлен таким образом, что банк в одностороннем порядке повышает процентную ставку. Единственной причиной может быть невыполнение заемщиком своих обязательств по продлению полиса.

Модели ипотеки

У каждого банка свой кредитный договор, но, как правило, все они идентичны и содержат одну и ту же информацию. Они могут отличаться по форме, цвету и количеству страниц.

Его можно считать эталоном. А учитывая, что вторую ипотеку в России выдает SBER, для многих это будет примером.

Виды ипотечных кредитов

- Они будут делиться. Это означает, что в договоре, помимо банка и заемщика, фигурирует производитель. Поскольку дом находится на стадии строительства, существует отдельная процедура перехода права собственности на недвижимость. Оформление ипотеки путем подачи заявки на получение государственной субсидии, что также отражается в договоре. Где используются средства маткапитала: для первого взноса или для увеличения суммы кредита — указано. Специальные программы для участников НИС, в рамках которых составляются специальные ипотечные договоры.

Таким образом, закон не устанавливает единого стандарта для закладных. Их составляют на свое усмотрение юристы банка. Однако закон говорит о событиях, которые должны быть отражены в договоре. Этого придерживаются все банки.

Частые вопросы

Можно ли расторгнуть договор ипотеки?

Претензия может быть подана на любом этапе, если покупатель еще не получил деньги. Даже если договор уже подписан. Фактом ипотеки считается момент получения продавцом денег.

График платежей входит в договор об ипотеке?

В договоре определяются основные параметры погашения. Это сумма ежемесячного платежа, период ежемесячного погашения и дата снятия денег. Сам график является отдельным приложением к договору.

Что делать, если я потерял ипотечный договор?

Что делать, если я нашел ошибку в договоре?

Подписывайте документ только в том случае, если он составлен правильно и вся предоставленная информация соответствует действительности. Если вы обнаружили какие-либо ошибки, сообщите об этом в банк. Подготовьте другие формы.

Могу ли я взять договор почитать, а потом подписать?

Можно ли заключить договор ипотеки между физическими лицами?

Источник.

Комментарии: 0

Отменить ответ.

365 дней под 0% процентов, услуга 0 фрикций получает 30, 000 фрикций под 0% процентов на Zaimer

Обязанности заемщика

Обязанности заемщика заключаются в следующем

- Клиент обязан в короткие сроки предоставить справку о доходах на время пользования кредитным фондом.

- Ежеквартально клиент обязан предоставлять справку из бухгалтерской фирмы к пятому дню после отчетного периода.

- использовать заемный фонд в целях, указанных в договоре; и

- выплачивать переходящее вознаграждение в случае просрочки платежей; и

- обновлять банк в случае изменения контактных данных или других личных данных (например, регистрации, места работы, места жительства).

Обязанности Сбербанка

Банк обязуется перечислить средства в течение пяти дней после завершения операции. После того, как клиент предоставит копию письма банка, средства будут получены для определенного требования в случае наложения штрафов или пени. В обязанности банка входит

- информировать клиента о причинах досрочного погашения кредита; и

- своевременно ежемесячно взимать проценты по кредитам с заемщиков, и

- информировать клиента о любых нормативных и расчетных изменениях, внесенных решением ЦБК; и

Расторжение договора

Если одна из двух сторон нарушает условия соглашения, соглашение может быть расторгнуто. Однако важно рассмотреть процесс. Односторонняя жалоба должна быть обоснована.

По соглашению сторон

Заемщик может письменно сообщить банку, если долг будет погашен до истечения срока действия договора. Это делается путем подписания нового договора. В нем определяется сумма задолженности. Когда сумма погашена, финансовое учреждение выдает справку, не имеющую юридической силы.

Заявление с жалобой подается на имя руководителя банка. В тексте следует уточнить.

- . Имя и фамилия,.

- Номер кредитного договора и дата заключения — в заголовке документа, номер можно легко найти,.

- обоснование жалобы,.

- ссылку на пункты договора, определяющие возможность расторжения.

Заявление должно быть вручено получателю и зарегистрировано. Если ответ не получен, необходимо подать апелляцию в суд.

В одностороннем порядке

Заемщик может осудить договор, если

- банк без предупреждения изменил процентную ставку; или

- Штрафы и льготы взыскиваются несправедливо, и

- долг удален в порядке очередности платежей; или

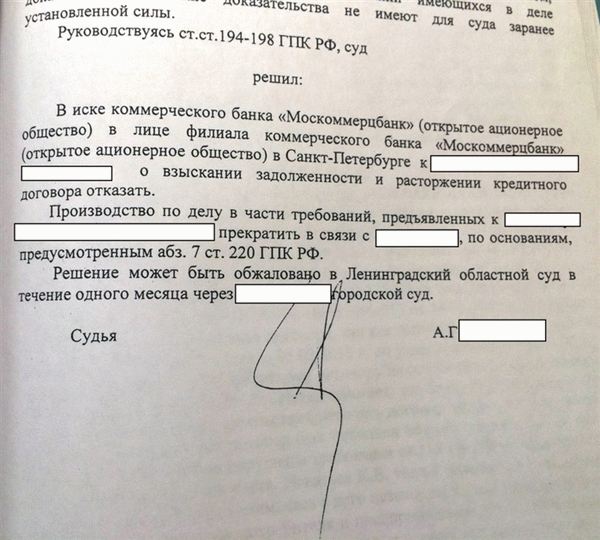

В судебном порядке

Если конфликт между сторонами обостряется, клиент может обратиться в суд. Заявление подается по месту жительства или в головной офис банка. Упоминается:.

- Названия судебных органов,.

- персональные данные,.

- факт нарушения полномочий или причина, препятствующая выплате долга,.

- копия заявления в банк; и

- список документов, которые необходимо приложить.

Решение суда зависит от качества предоставленных документов, но судебная практика отдает предпочтение финансовому учреждению.