- Когда не надо платить транспортный налог

- Как рассчитать платеж

- Какие ставки применяют на лодки и катера в субъектах РФ

- Особые региональные ставки

- Надо ли платить за водный мотоцикл

- Льготные категории объектов налогообложения и плательщиков

- Транспортный налог на маломерные суда в 2022

- Повышающие коэффициенты для дорогих автомобилей

- Налог на зарегистрированное судно

- Новый проект закона «О БЕЗОПАСНОСТИ СУДОХОДСТВА»

- В какой налоговой платить за лодку?

- Сколько платить за мотор

- Как избежать лишних налогов на лодку

- Права

- Инструкция

- Что облагается

- Порядок расчета транспортного налога для катеров и моторных лодок

- Сроки уплаты транспортного налога

- Узнать задолженность по транспортному налогу

- Ответственность за неуплату транспортного налога

- Каков по сумме транспортный налог?

Организации, предприниматели и даже физические лица платят транспортный налог, если они арендуют объекты налогообложения, то есть транспортные средства (глава 28 Налогового кодекса). Морской транспорт не является исключением: с помощью компьютера для расчета транспортного налога 2022 (подходящего для каждого типа транспортного средства) рассчитывается бюджетный платеж, если компания вводит такой объект.

Транспортные средства должны быть зарегистрированы: суда регистрируются на маломерных плавучих средствах, корабли и баржи проверяют в реестрах, которые ведут отечественные порты (ст. 357, 358 НК РФ, ст. 33, Кодекс торгового мореплавания, ст. 4, ст. ст.

При этом не имеет значения, использует или нанимает транспортное средство компания или индивидуальный предприниматель, находится ли оно в эксплуатации или в ремонте. Основной предпосылкой для налогообложения является регистрация налогоплательщика (письмо Минфина № 03-05-06-04/9050 от 18 февраля 2016 года, 95689 НК РФ BS-4-21/1735 от 28. 12.

2018 г. от 01. 02.

2017, БС-4-21/3371@ от 22. 02. 2017).

Если транспортное средство не зарегистрировано на компанию или предпринимателя, то они не должны платить налоги (письмо ФНС № БС-4-1/2822@ от 20. 03. 2021).

Те же правила применяются к арендованным транспортным средствам. Катер или моторная лодка — одно из наименований, состоящих на учете в бюджете (ст. 357 НК РФ, ст.

2 Постановления ПП РФ № 1764, 21.21.2019 — 21.12.2019). Если вы являетесь собственником транспортного средства, но арендуете его, вы все равно будете платить налог на плавсредства.

Особые правила действуют в отношении аренды. При разных условиях договора транспортное средство регистрируется как на арендодателя, так и на арендатора. Если арендодателем является владелец, то он должен платить в бюджет.

И наоборот, если зарегистрировано среднее переменное, то налог платит арендатор (п. 2 ст. 20, 29.

10. 1998 — ст. 2, 31 Постановления РФ № 1764).

Когда не надо платить транспортный налог

Есть случаи, когда платеж в бюджет вносить не нужно. К ним относятся следующие. Выплаты в бюджет государствам-членам — один из самых важных случаев.

- ПК по закону может не регистрироваться. Например, он продает плавсредства и учитывает товары (ст. 6, ч. 2 ст. 6 283-ФЗ от 8 марта 2018 г.).

- Транспортные средства не подлежат налогообложению. Такими транспортными средствами являются рыболовные и речные суда. Полный перечень объектов, не уплачиваемых в бюджет, перечислен в статье 358 Налогового кодекса РФ.

- Агент или индивидуальный предприниматель входит в число тех, кто не обязан платить транспортный налог (статья 357 Налогового кодекса РФ).

- Плательщики могут быть освобождены от уплаты налога в соответствии с региональным законодательством (статья 356 Налогового кодекса РФ).

- Право собственности налогоплательщика в отношении плавучих средств транспорта прекратилось в связи с их принудительной конфискацией (ст. 3. 4 Налогового кодекса РФ, ст. 362). В этом случае необходимо обратиться в ФНС по истечении срока действия налога (приказ ФНС №ЕД-7-21/675@ от 19. 07. 2021).

Невозможность использования транспортного средства не освобождает налогоплательщика от налоговой обязанности. Исключение составляют случаи, когда транспортное средство прекращает свое существование в связи с гибелью или уничтожением. С первого числа того же месяца они не должны платить, но обязаны подать в налоговый орган налоговую декларацию об утрате или уничтожении и акт утилизации (ст.

3. 1 НК РФ, ФНС ЕД-7-21/972@ от 29. 12.

2020, письмо №ВС-4-21/9471@ от 06. 07. 2021).

Рассчитать и уплатить налоги на морские перевозки можно с помощью бесплатных инструкций от экспертов КонсультантПлюс.

Как рассчитать платеж

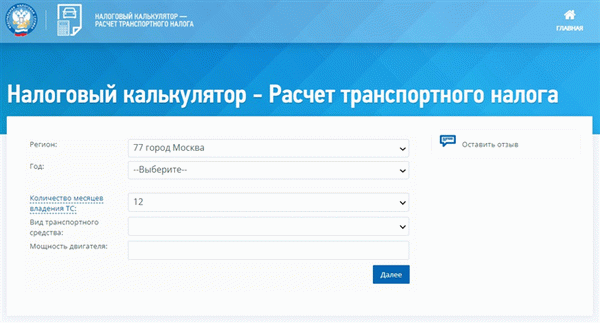

Налоги на морской транспорт рассчитываются по общепринятым правилам. Коэффициент умножается на базу. На базу влияет мощность двигателя транспортного средства, а коэффициент зависит от типа судна (подпункт 1 пункта 1 статьи 359, пункт 1 статьи 362 Налогового кодекса).Удобный и оперативный компьютер для морского транспорта в 2022 году поможет налогоплательщикам рассчитать платежи в бюджет без ошибок.

Проверьте мощность двигателя по судовым документам: техническому документу, свидетельству о регистрации прав, свидетельству о классификации. Если вы определили мощность источника в киловаттах, необходимо перевести ее в лошадиные силы. Правило очень простое: кВт мощности источника нужно умножить на 1.

35962 и результат округлить до второго знака (письмо №БС-4-21/17774@ 29. 10. 2020, п в Приложении 2 Центрального решения, 3 Банк №6007-У 08.

12. 2021).

Также, если у автомобиля два двигателя, бюджетный платеж рассчитывается по суммарной мощности (письмо Минфина № 03-05-04/04/58058 от 11 сентября 2017 года). Ниже приведен пример расчета.

- 310 кВт,.

- 315 кВт.

Какие ставки применяют на лодки и катера в субъектах РФ

Трансфертный налог является региональным налогом. Ставка налога определяется местным законом (п. 1 ст. 361 НК РФ). Кроме того, учитывается мощность HP и тип лодки. Все это перечислено в сортировочном документе.

Основные налоговые ставки приведены в Налоговом кодексе. Они должны быть представлены в таблице.

Тип.

Мощность двигателя.

Цена в рублях за л.с.

Суда, моторные лодки и другие плавучие средства

До 100 л.с. или 73. 55 кВт

Более 100 л.с. или 73. 55 кВт

До 100 л.с. или 73. 55 кВт

Более 100 л.с. или 73. 55 кВт

До 100 л.с. или 73. 55 кВт

Более 100 л.с. или 73. 55 кВт

20 рублей за емкость для смешивания 1 тонны. Если общая производительность определяется без учета габаритов, плата составляет 20 рублей за единицу общей производительности.

ТС без двигателя.

200 RUB за каждую лодку.

Российская составляющая имеет право изменять базовый взнос как в большую, так и в меньшую сторону. При определении ставок местные власти могут учитывать возраст транспортного средства по годам. На практике на каждой территории действуют свои коэффициенты. Ниже приведено сравнение взносов в Москве, Санкт-Петербурге и Саратове.

Налог на морской транспорт в Москве в 2022 году, в рублях за л.с.

Налог в Санкт-Петербурге в 2022 году, в рублях за л.с.

Налог на морской транспорт в Саратов в 2022 году, в рублях за л.с.

Катера и лодки до 100 л.с.

- Максимум 30 л.с. -20,.

- От 30 л.с. до 75 л.с. -60,.

- От 75 л.с. до 100 л.с. -100

Катера и лодки свыше 100 л.с.

Яхты и катера до 100 л.с.

Яхты и катера свыше 100 л.с.

Яхты до 100 л.с.

Моторные лодки свыше 100 л.с.

Если в вашем регионе не установлена ставка местного налога, налог рассчитывается по базовому показателю.

Особые региональные ставки

На региональном уровне определяются не только ключевые ставки, но и конкретная налоговая ставка, то есть льгота по транспортному налогу (статья 361.1 Налогового кодекса РФ). Законодательство субъектов РФ предусматривает возможность освобождения налогоплательщиков от уплаты налога.

При необходимости они могут обратиться в налоговую службу с заявлением об освобождении, но не обязаны это делать (приказ ФНС № ММВ-7-21/377@ 25. 07. 2019) Напомним, что новая форма заявления применяется с 1 января 2022 года. Эта форма утверждена приказом ЕД-7-21/574@ фнс от 18. 06. 2021.

Надо ли платить за водный мотоцикл

Налоговый кодекс разъясняет, какие налоги платит владелец по морским скутерам — средство передвижения облагается по ставке данной местности (ст. 357 и 358 НК РФ). Гидроциклы относятся к объектам налогообложения. Вы должны заявить об этом, а затем перечислить налоговый платеж в свой бюджет.

В 2009 году я окончила Южный федеральный университет по специальности «экономист», специализация — экономическая теория; в 2011 году получила степень магистра по специальности «экономическая теория» и защитила диссертацию в аспирантуре.

Льготные категории объектов налогообложения и плательщиков

Согласно Налоговому кодексу РФ, владельцы угнанных транспортных средств освобождаются от уплаты транспортного налога. Это правило распространяется как на автомобили, находящиеся в розыске, так и на автомобили, в отношении которых расследование прекращено.

Поскольку налогообложение транспортных средств является региональным, перечень льгот определяется законодательством, принятым на уровне каждого субъекта. Дополнительную информацию о том, кто имеет право на льготу, можно получить на «горячей линии» ФНС или на сайте службы в справочном разделе.

Читайте также: Подвесные моторы «Нептун-23»: технические характеристики, эксплуатация и ремонт

На государственном уровне от обязанности уплаты сбора освобождаются владельцы транспортных средств, зарегистрированных в Российском международном реестре судоходства, а также владельцы буровых установок и бурового оборудования.

Транспортный налог на маломерные суда в 2022

Начнем с того, что порядок уплаты сбора регулируется главой 28 Федерального налогового кодекса РФ. Однако отметим, что регионы имеют право издавать собственные законы и вводить собственные тарифы и ставки по данным видам налогов, включая налог на маломерные суда.

Ставки водного налога могут быть в десять раз выше в зависимости от места проживания.

Для катеров и моторных лодок в Новосибирской области ставки следующие

- 10 рублей за л.с., если мощность двигателя менее 100 л.с.

- 50 рублей за л.с., если мощность двигателя превышает 100 л.с.

В некоторых регионах, таких как Московская, Тамбовская, Курская и Владимирская области, налог в 10 раз выше: 100 рублей за л.с., если мощность двигателя менее 100 л.с., 200 рублей за л.с., если мощность двигателя больше. 100 л.с. и выше.

В других регионах эти цены варьируются. Самые низкие налоги на данный момент в Мурманской области — 5 рублей за л.с., а в Ненецком автономном округе — 2 рубля за л.с.

Даже в Новосибирской области за пользование гидроциклами и скутерами приходится платить немалую сумму.

- Гидроцикл с мощностью двигателя до 100 л.с. стоит 62 руб.50 коп. за л.с. в год.

- Кроме того, за гидроциклы мощностью более 100 л.с. необходимо заплатить 125 рублей за л.с.

Налоги должны быть уплачены до 1 декабря года, следующего за истекшим налоговым периодом.

Повышающие коэффициенты для дорогих автомобилей

Дополнительные сборы применяются к транспортным средствам, стоимость которых превышает 3 млн рублей.

| Средняя стоимость автомобиля | Возраст транспортного средства | Коэффициент. |

| Царапина 3, 000, 000 Царапина 5, 000, 000 | Максимум 3 года | 1,1 |

| Скребок 5 000 000 — 10 000 000 | Макс. 5 лет | 2 |

| 10 000 000 до 15 000 000 | До 10 лет | 3 |

| Более 15 000 000 рублей | До 15 лет | 3 |

Налог на зарегистрированное судно

ВАЖНО!!! Налогом облагаются только зарегистрированные лодки. Согласно новым правилам Государственного регистра военно-морского флота, владельцы обязаны регистрировать свои лодки после их приобретения, если маломерное судно весит более 200 кг и оснащено двигателем мощностью более 8 кВт (10 л.с.).

Если у вас есть зарегистрированная лодка, но ее масса менее 200 кг и двигатель менее 8 кВт, вы не можете снять ее с учета и заплатить налоги!

Вам необходим паспорт владельца и судовой журнал, а также заявление об исключении из реестра. Вы не должны платить государственную пошлину за удаление.

Новый проект закона «О БЕЗОПАСНОСТИ СУДОХОДСТВА»

Самое интересное, что в отличие от общей тенденции увеличения налогооблагаемой базы, ужесточения регулирования и штрафов, сейчас идет процесс разработки нового законопроекта и «общественное обсуждение текста плана».7. Одна из статей пункта 2.2 предлагает отмену государственной регистрации для маломерных судов длиной до 5,5 метров и установленной мощностью менее 15 кВт. (примерно 20,39 л.с.).

Кроме того, в законопроекте «За закон о безопасности судоходства и о внесении изменений в отдельные законодательные акты Российской Федерации» ничего не говорится об установленной действующим законодательством массе судна в 200 кг, обязательной для регистрации.

Кстати, на данном этапе предложение и поправки к этому законопроекту были одобрены.

В какой налоговой платить за лодку?

До 2014 года, согласно 58-ФЗ от 29. 06. 2004 года, налог на маломерные суда уплачивался по месту нахождения лодки. Для надувных лодок это, как правило, адрес судна. Для лодок с жестким корпусом — это местонахождение верфи или морского концерна.

Однако Федеральный закон от 11 февраля 2013 года изменил ситуацию — с 2014 года налог уплачивается по месту регистрации владельца плавсредства, согласно пункту 2 статьи 83 Налогового кодекса.

В связи с этим возникла ситуация с двойным налогообложением — при наличии разных адресов требования часто выставлялись УФНС как по месту нахождения плавсредства, так и по месту нахождения арендодателя.

- Если вы обнаружили двойное налогообложение до наступления срока оплаты, отправьте онлайн-заявление в налоговые органы на перерасчет.

- Если обе квитанции были оплачены ошибочно, заявление следует отправить через сайт Tax.ru (в этом случае требуется электронная цифровая подпись), регистрационным письмом или принести лично (с документом, на котором важно иметь собственную подпись).

Сколько платить за мотор

Сама ПЛМ не является объектом налогообложения в соответствии со статьей 358 Налогового кодекса. Оплачивается только право собственности на моторную лодку. Однако, согласно существующей практике, если мотор зарегистрирован на двух лодочных билетах, то «счет» придет на обе лодки.

Поэтому разумно рассмотреть возможность продажи дополнительного корпуса, если ’25’ находится на ходу и может быть использован на лодке ПВХ. Как вариант, заменить силовой агрегат «Просперити» мощностью 9,9 л.с. Объемные эскизные модели такой мощности имеют незначительные отличия в конструкции (2-тактные ‘Suzuki’ и Yamaha 9.

9-15, 4T Suzuki 9. 9-20).

Как избежать лишних налогов на лодку

- При продаже моторной лодки сохраняйте договор купли-продажи и акт приема-передачи транспортного средства. Это поможет вовремя исключить налогоплательщиков.

- Обязательно сделайте копию лодочного билета, отметив, что небольшие лодки или двигатели были сняты после приостановки регистрации.

- Храните квитанцию об уплате налога на лодку не менее трех лет. При оплате в банке — положите бумагу в темное место, чтобы отпечаток ноги кассира не обесцветился на солнце.

- Создайте личный кабинет на сайте nalog.ru — так вы сможете своевременно отслеживать свой текущий автомобиль.

- Убедитесь, что база данных обновляется через два-три месяца после истечения срока действия собственности, не дожидаясь налогового счета. Предыдущие суда должны быть переданы из списка активных судов в картотеку.

- Если вы заметили ненужное транспортное средство или то, которое вам не принадлежит, подайте онлайн-заявку на исправление ошибки.

Проверьте свой статус, и вам не придется платить налог дважды за одну и ту же лодку или за лодки, которые вы продали. Желаю вам спокойного курса и лодки, которая никогда не тонет!

Права

Для того чтобы передвигаться по воде, недостаточно научиться водить моторную лодку, скоростной катер или гидроцикл. Чтобы иметь возможность управлять небольшой лодкой, необходимо пройти обучение и получить лицензию. Получение лицензии очень похоже на получение водительских прав на обычный автомобиль.

Инструкция

- Обратитесь в местную Государственную инспекцию по маломерным судам (ГИМС РФ). Там вы получите подробную информацию о требованиях к документации для сдачи экзамена, ознакомитесь с экзаменационным билетом и запишетесь на будущий курс подготовки к управлению маломерными судами.

- Запишитесь на курс подготовки к управлению маломерным судном по программе ГИМС. Это могут быть инспекции по маломерным судам или наставления, организованные непосредственно частным образованием. Как правило, такие учебные мероприятия проводятся в течение года. Примерная продолжительность обучения составляет один месяц или более. Курсы обычно проводятся два или три раза в неделю в подходящее время. Если вы занятой человек, ищите занятия по интенсивным программам обучения. Курсы включают в себя теоретический компонент и практическую эксплуатацию маломерного судна. По окончании курса вы получите сертификат о прохождении обучения с указанием количества часов теоретической и практической подготовки.

Помните, что вы не имеете права обращаться с моторными лодками, относящимися к категории маломерных судов, без соответствующего разрешения. Это относится не только к владельцам катеров и моторных лодок. В некоторых случаях вы не можете даже взять лодку напрокат, если у вас нет разрешения на управление моторной лодкой.

Исключение составляют владельцы маломерных судов с двигателями мощностью менее 10 л.с. и весом менее 200 кг.

Необходимая документация.

Для сдачи экзамена и получения разрешения в Государственной автотранспортной инспекции:.

- Медицинская справка для управления маломерным судном и ее копия о годности к управлению (также медицинская справка для водительских прав); и

- копия паспорта (первая страница и страница с регистрацией места жительства); и

- две фотографии 3×4 (цветные, матированные, без уголков).

Что облагается

В соответствии со статьей 358 Налогового кодекса Российской Федерации, налог на передачу морского транспорта в 2022 году составляет

- Катера,.

- Яхты,.

- Яхты.

- Моторные катера,.

- Катера, яхты, моторные лодки

- Гидроциклы

- несамоходные гребные (буксирные) суда,.

- другие законно зарегистрированные плавучие средства.

Последняя категория обычно включает в себя.

- Самостоятельные

- Самоуправляемые самодельные колониальные речные и озерные суда, само

- спортивные и туристические катера и яхты.

Важно понимать, что закон не содержит полного перечня плавучих средств транспорта, по которым необходимо уплачивать налоги на плавучий транспорт. Поэтому в приказе МНС России от 9 апреля 2003 года об утверждении методических рекомендаций по применению главы 28 «Транспортные налоги» части второй Закона о налогах МНС России ¹-Пионное управление от 9 апреля 2003 года указано, что «перечень плавучих средств транспорта является открытым. Для их определения следует использовать термины и понятия соответствующих отделов закона».

Порядок расчета транспортного налога для катеров и моторных лодок

Калькулятор транспортного налога включает базовые ставки налога и взносы, предусмотренные законодательством. В разделе 359 «Налоговая база» перечислены условия, при которых рассчитываются сборы с лодок и моторных судов.

Вы можете легко создать расчет транспортного налога для лодок и моторных судов. Для этого используйте вид: BR x CF x MLS x 1 = VN.

- БР — базовый коэффициент (в рублях), а

- РР — районный коэффициент, и

- МЛС — мощность двигателя (л.с.),.

- 1 — период владения имуществом (1 год),.

- ВН — сумма налога.

Сроки уплаты транспортного налога

Лодки и моторные суда обязаны платить налог на передачу государству до истечения срока годности. Основным условием для налогообложения является то, что техника должна быть зарегистрирована в регистрирующем органе (например, МРЭДО ГИБДД, ГИМС, ГОСТЕХНАДЗОР). Перечень транспортных средств утвержден в статье 358 Налогового кодекса.

Правовые нормы Налогового кодекса, статья 363.1. Статья 363.1 устанавливает крайний срок уплаты: 1 декабря.

«Налог уплачивается налогоплательщиком — последним физическим лицом не позднее 1 декабря года по истечении налогового периода».

Узнать задолженность по транспортному налогу

Проверить наличие просроченной задолженности по транспортному налогу можно через форму. Для поиска необходим номер НДС или код УИН (уникальный идентификационный номер). Введите данные в форму и нажмите кнопку «Поиск», в течение 1-2 секунд онлайн-сервис выведет информацию на экран.

Информация поступает из базы данных ФНС. Услуга предоставляется бесплатно.

Ответственность за неуплату транспортного налога

Если физическое лицо задерживает уплату транспортного налога на лодки и моторные суда, на него налагается штраф в размере 20% от суммы задолженности. Кроме того, за каждый день просрочки, в зависимости от периода неуплаты, «капает» пеня в размере 0,003-0,006% (Федеральный налоговый кодекс РФ, ст. 4 «Пени», «Штрафы», № 146-ФЗ).

Сначала минимум, потом максимум.

В случае злостного уклонения от уплаты налогов штрафные санкции увеличиваются до 40% от налогооблагаемой суммы (ГПК, ст. 122, № 146 ‘Уплата недоимки или неполной суммы налога’). В то же время нарушителям может быть запрещено регистрировать активы (мобильные и недвижимые).

Счета также могут быть заблокированы банками или судебными исполнителями на основании судебного решения до полной уплаты долгов, пеней и штрафов.

Каков по сумме транспортный налог?

Налоги на лодки и технику зависят от ряда факторов. К ним в основном относятся. — мощность в лошадиных силах (указанная в ПЛМ); — ставки налога; — особенности накопления в отдельных регионах РФ.

В Санкт-Петербурге коэффициент составляет 50 рублей за л.с. В результате за двигатель мощностью 10 л.с. придется заплатить 500 рублей. Кстати, коэффициент 50 рублей распространяется на двигатели мощностью не более 100 л.с.; свыше 100 л.с. придется заплатить 200 рублей за л.с.

Следует отметить, что необходимо учитывать и другие моменты, например, наличие налоговых льгот. Если есть налоговое освобождение, то налог будет ниже или судовладелец вообще избавится от его уплаты. Этот момент следует уточнить, например, на сайте Федеральной налоговой службы России.

Спорный момент сегодня касается гребных судов. Еще раз напомним, что налогом облагаются только зарегистрированные маломерные суда. Если лодка зарегистрирована и относится к категории гребных лодок, то налог придется платить повторно.

Коэффициент в данном случае является постоянным и рассчитывается исходя из количества облагаемых объектов налогообложения.