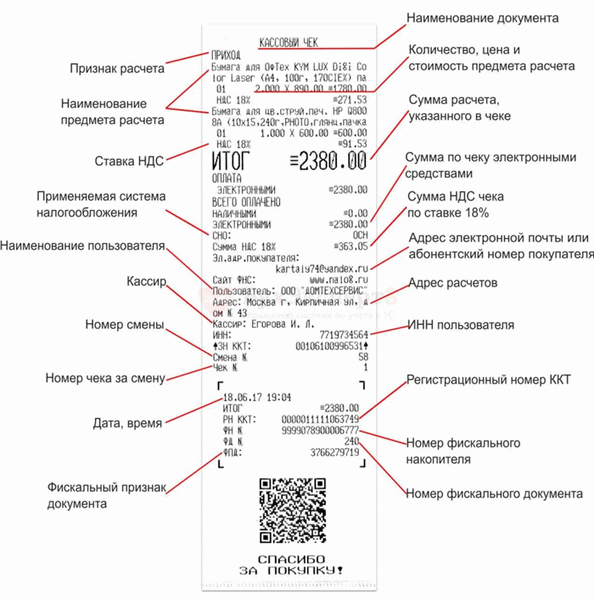

- Реквизиты в чеке

- ККТ.

- QR-код

- Форма.

- Общие положения.

- 2. 2 Определения.

- 3 Редактирование персональных данных.

- 4. меры по обеспечению безопасности персональных данных.

- 5. права субъекта персональных данных.

- 6. доступ к настоящей политике

- 7. обновление и утверждение политик

- 8. ответственность

- 9. заключительные положения.

- Необнуляемая сумма прихода

- Нет штрафов за отсутствие некоторых реквизитов в бумажном чеке

- Что обозначает ЗН ККТ

- ФД: что это такое и каково его назначение

- Требования к реквизитам

- Внесение номенклатуры на онлайн-кассу

- Что должно быть в чеке онлайн-кассы

- Обратите внимание!

- Что должен содержать QR-код чека онлайн кассы

- Штрафы

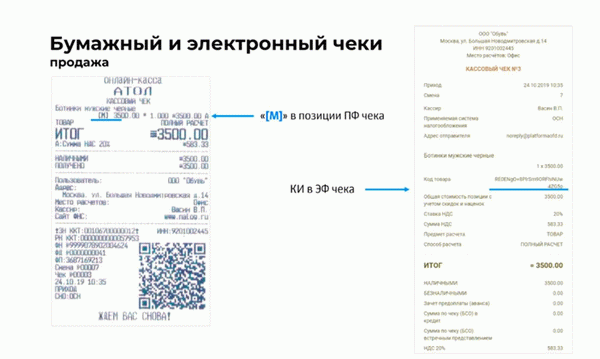

- Как выглядит чек для товаров маркировки

- Как пробивать чеки по онлайн кассам

Вся информация, содержащаяся на кассовом чеке или строго ответственном бланке, должна быть четкой и читаемой в течение шести месяцев со дня выдачи на бумажном носителе.

Дополнительные требования указываются только на электронной версии документа.

Обязательные пункты, перечисленные на кассовом чеке или бланке строгой отчетности, формируются в соответствии с данными

Реквизиты в чеке

ККТ.

Наименование документа — «финансовый документ» или «обычный подотчетный бланк». Юридическая дата и время — дата покупки в виде дд. ½ и точное время для определения времени оплаты.

Реквизиты торговой точки — полное название компании, которой принадлежит кассовый аппарат, и юридический адрес, зарегистрированный по почтовому индексу.

Расчетный адрес — адрес, по которому действительно находится кассовый аппарат (например, Москва, ул. Московская, д. 5).

Место расчета — название торговой точки. Например, продуктовый магазин «Шопинг». Строка длиной до 256 символов.

Не путать с требованием «адрес населенного пункта». Это требование предназначено для заполнения адресной информации. ‘9 этаж’, ‘Офис компании ‘Ромашка» и т.д.

Также обратите внимание, что требование ‘Адрес населенного пункта’ имеет необязательную форму, а ‘Администрация населенного пункта’ должна соответствовать Государственному реестру ФНС России. Если адрес не включен в Реестр, его можно зарегистрировать в Федеральной налоговой службе только в ‘рукописной’ форме заявления. Примерами таких адресов являются придорожные кафе («8 километр трассы М-10»), промышленные зоны, технопарки и т.д.

Заводской регистрационный номер (FN №) — это номер кассы, присвоенный производителем. Он требуется только в отчетах о регистрации и перерегистрации. В других свидетельствах он может отсутствовать и зависит от кассовых правил.

Серийный номер сменных свидетельств. Требование обязательно только для электронной версии доказательства.

Регистрационный номер ККТ (номер ККТ) — это регистрационный номер, присвоенный ФНС при регистрации ККТ.

Сайт ФНС — адрес сайта, на котором можно проверить налоговые сигналы.

Сайт контроля — параметр формируется при регистрации реестра.

ФКД — это техническая деталь налогового документа, автоматически формируемая производителем на основе данных, записанных в кассовом аппарате и ККМ. Аббревиатура ФФД расшифровывается как «Формат финансового документа». Она относится к набору требований к документам, создаваемым и передаваемым контрольно-кассовой машиной и кэш-регистратором.

Серийный номер (FN №) — это регистрационный номер налогового документа, присвоенный производителем.

Серийный номер налогового документа (FD №) — серийный номер документа в ФН.

Налоговый штамп на документе (FD №) — налоговый штамп, выдаваемый ФН для проверки подлинности отправленного чека.

Для получения дополнительной информации о системе учета нажмите здесь.

Звание, фамилия и номер НДС сотрудника, выдавшего чек (если есть, должен состоять из 12 цифр). Исключение составляют торговые автоматы и электронные платежные системы.

Система налогообложения (ИНН) — используется для расчета.

Указание на наличие товара, отмеченного на чеке.

Признак оплаты — приход, возврат, стоимость или возмещение.

Код, наименование товаров (работ/услуг) — количество, цена за единицу с учетом скидок и надбавок, стоимость с учетом скидок и надбавок.

Ставки и суммы НДС — для товаров/работ/услуг, где сделка облагается НДС.

Сумма расчета с отдельным указанием налоговых ставок и суммы НДС по этим ставкам — если сделка облагается НДС.

Способ оплаты — наличные и/или электронные деньги и сумма, уплаченная каждым способом.

Номер смены — серийный номер кассовой смены. Это требование является обязательным только при электронной выдаче квитанций.

Вся информация, содержащаяся на кассовом чеке или строго ответственном бланке, должна быть четкой и читаемой в течение шести месяцев со дня выдачи на бумажном носителе.

Дополнительные требования указываются только на электронной версии документа.

QR-код

Согласно 54-ФЗ, кассовые аппараты должны поддерживать печать двумерных QR-кодов на чеках.

В QR-коде могут быть указаны дата и время оплаты,

серийный номер налогового документа, и

налоговый идентификатор документа.

QR-код не содержит ссылки на интернет-ресурсы.

1. должность: казначей

2. имя должностного лица, выдавшего квитанцию, может быть указано в следующем формате: ‘номер НДС: 12 цифр, если присутствует’.

3. номер НДС: если присутствует, он должен состоять из 12 цифр.

Торговые автоматы и электронные платежные системы исключены.

Общая система налогообложения

Упрощенная (доходы минус расходы).

При продаже маркированных товаров в печатном варианте чека раньше была буква М (для ФФД 1,05), а теперь М, М+ и М-. Цена зависит от результата проверки маркировки.

- М+ — товар подлинный и прошел все проверки.

- М — товар проверен не полностью или кассовый аппарат работает не в автономном режиме (имеется в виду кассовый аппарат без наличных денег. Перечень условий, при которых кассовые аппараты могут работать в автономном режиме, установлен 54-ФЗ)

- М — Хотя бы одна из проверок закончилась с отрицательным результатом.

Подробнее о маркировке читайте здесь.

Доказательство — это налоговый документ, подтверждающий факт приобретения товара или услуги. Доказательство может быть выдано в печатном виде или отправлено покупателю по электронной почте.

Возврат посылки — это налоговый документ, используемый для возврата денег, ранее взятых покупателем, и

Возврат чека применяется.

Если покупатель желает вернуть товар продавцу в соответствии с правилами возврата качественных и некачественных товаров, в

если произошел возврат задатка.

2. если используется старое устройство хранения налоговых данных с форматом налоговых данных, для исправления неправильной проверки отверстия 1. 05

3. расходный бюллетень — это налоговый документ, используемый розничными торговцами для оплаты труда людей.

Подтверждение расходов может быть использовано. В следующих случаях:.

при выплате вознаграждения за прибыль (например, лотереи, викторины); и

при покупке товаров у физического лица; и

при выплате вознаграждения за вторсырье (металлолом, стекло, пластик и т.д.), сданное физическим лицом;4

4. возмещение расходов — это налоговый документ, который выступает как форма передачи за деньги, ранее уплаченные покупателем продавцу. Возмещение расходов встречается довольно редко. На практике он используется, например, когда физическое лицо поставляет вторсырье, а затем решает забрать его обратно и вернуть полученные деньги.

Это доказательство предъявляется, когда деньги фактически возвращаются кассиру. Оно не подходит для исправления ошибок при оплате.

Наименование товара должно бытьУказано(хотя прямых требований на этот счет нет). Например, «Венская вафля» вместо «Вафля». Длина названия не должна превышать 128 символов с пробелами.

Очень известные люди должны быть сокращены (обратите внимание на аббревиатуру, например, «вафли», «венские вафли», «венские вафли»). В противном случае в интернете есть картинки из мультфильмов).

Единица измерения товаров, работ, услуг, платежей, расчетов и других расчетных объектов. Это 16-символьная строка.

Более подробную информацию о плательщиках НДС см.

Более подробную информацию о плательщиках НДС см.

Значения, содержащие «са», печатаются как число с фиксированной точкой (две цифры после точки) в рублях.

Форма.

Наличный платеж — это когда платеж получен в

Наличный — свободный платеж — если оплата производится по расчетному счету/ по карте/ через интернет-магазин, через

Подготовка/ предоплата — если ранее был создан чек-ордер, если для учета подготовки необходимо создать чек полного расчета.

Кредит — если оплата производится за кредит.

Другие формы оплаты — или «отправить на рассмотрение». Этот вариант выбирается, когда фактического движения денежных средств не было. Например, когда необходимо исправить неправильную форму кассового документа.

Цена необходимого «расчетного сигнала» (метка 1212) в соответствии с ФФД 1.05 от 21 марта 2017 года.

1 проживание 2 управление специальное 3 работа 4 услуги 5 игры 6 проигрыш 7 лотерея 8 игры 9 покупка 9 покупка 10 оплата 11 обменник 12 управление 37+) 16 страховой абонемент (с 1. 12. 37+).

Перечень функций объекта расчета расширен дополнительными значениями из утвержденного ФФД 1. 2

Общие положения.

1. 1. Настоящий документ (далее — Политика) определяет цели и общие принципы обработки персональных данных, а также меры, применяемые для защиты персональных данных ООО «Ярос» (далее — Оператор). Политика является общедоступным документом руководителя и предписывает обучение каждого человека.

1. 2. Настоящая политика разработана в соответствии с Конституцией Российской Федерации, Федеральным законом от 27. 07. 2006 N 152-ФЗ О персональных данных, 22 мая 2005 года N54-ФЗ. Наличные и (или) расчеты с использованием электронных средств платежа, и иными нормативными правовыми актами Российской Федерации, оплата ООО «Ярус» Локальные акты.

1. 3 Политики должны неукоснительно исполняться руководителями и должностными лицами всех структурных подразделений и филиалов ООО «Ярус».

1. 4 Данная политика применяется ко всем персональным данным, получаемым и обрабатываемым ООО «Ярус», независимо от того, используется ли автоматизация.

2. 2 Определения.

2. 1 Персональные данные — информация о прямо или косвенно определенном или обозначенном лице (субъекте персональных данных).

2. 2 Составление персональных данных — действие (АКТ) или совокупность действий (ДЕЙСТВИЙ) с использованием персональных данных, выполняемых с использованием или без использования средств автоматизации. Эти действия включают сбор, получение, запись, систематизацию, хранение, хранение, уточнение (обновление, исправление), экспорт, использование, передачу (распространение, предоставление, доступ), обезличивание, обязательство, удаление и уничтожение персональных данных.

2. 3. субъект персональных данных — лицо, чьи персональные данные обрабатывает обработчик персональных данных.

2. 4 Менеджер персональных данных — ООО «Ярус». 3.

3 Редактирование персональных данных.

3. 1 Обработка персональных данных зависит от следующих требований.

— При обработке персональных данных получают только те персональные данные, которые соответствуют цели обработки.

— Содержание и объем обрабатываемых персональных данных должны соответствовать заявленной цели обработки.

— Обрабатываемые персональные данные не должны быть чрезмерными по отношению к заявленной цели обработки.

— Обработка персональных данных должна обеспечивать точность и актуальность информации для целей, для которых обрабатываются персональные данные.

3. 2. Содержание и объем обрабатываемых персональных данных определяется исходя из целей составляющих деятельность органа, в соответствии с требованиями Закона Российской Федерации о применении Федерального закона от 22 мая 2003 г.

N 54-ФЗ. наличных денежных расчетов с использованием электронных средств платежа и (или) регистрации наличных денежных средств для проведения сверки».

3. 3 Основные категории субъектов персональных данных. Данные обрабатываются и/или могут обрабатываться Управляющим в соответствии с целями, для которых они получены.

- Лица, оказавшиеся в связи с гражданско-правовыми отношениями с Управляющим и/или контрагентом Управляющего.

- Кандидаты на вакантную должность, в отношении

- Лиц, состоящих в гражданско-правовых отношениях с Управляющим, либо в преддоговорных или комплексных отношениях аналогичного характера; и

- Кто предоставил персональные данные во время общения с менеджером, например, ссылка на услуги менеджера или подписание юридических документов с менеджером.

3. 4. для вышеуказанных категорий субъектов могут обрабатываться данные, включая данные, запрашиваемые службой менеджера, такие как фамилия, имя, побережье, год, месяц, дата рождения, дата рождения, адрес, семейное положение,.

социальный статус, имущественное положение, образование, род занятий, доход, НДС, сунил, контактные данные (например, телефон, адрес, почтовый адрес) и любые другие данные, необходимые для обработки.

3. 5 Контроллер имеет право обрабатывать персональные данные субъектов, в том числе путем

сбора, записи, систематизации, накопления, хранения, уточнения (обновления, изменения), экспорта, использования, передачи (распространения, благосостояния, доступа), лишения, обязательства, удаления и уничтожения персональных данных.

3. 6. менеджеры обрабатывают персональные данные с использованием или без использования автоматизированных средств.

3. 7. обработка и хранение персональных данных не длится дольше, чем цель обработки персональных данных, если нет законных оснований для дальнейшей обработки.

4. меры по обеспечению безопасности персональных данных.

4. 1. оператор принимает технические и организационные меры безопасности для защиты персональных данных от случайного или незаконного уничтожения, потери или изменения, а также от несанкционированного раскрытия или доступа к персональным данным.

4. 2. для предотвращения несанкционированного доступа к персональным данным холдинговое учреждение применяет следующие организационные и технические меры

- назначение сотрудников, ответственных за организацию обработки и защиту персональных данных; и

- ограничение состава лиц, имеющих доступ к персональным данным;.

- организация учета, хранения и оборота правомочных данных; и

- проверить готовность и эффективность использования средств защиты информации; и

- информационных ресурсов и программного обеспечения для обработки информации, уничтожение доступа пользователей к информации.

- учет и регистрация действий пользователей систем персональных данных, а также

- использование средств защиты и восстановления систем защиты персональных данных; и

- 4. безопасность помещений, оборудованных средствами обработки персональных данных, организующих контроль над территорией оператора.

5. права субъекта персональных данных.

5. 1. субъект персональных данных дает свое согласие на предоставление своих персональных данных и согласие на обработку своих персональных данных свободно, своей волей и в своем интересе.

Согласие на обработку персональных данных может быть дано субъектом данных или его представителем в любой форме с подтверждением получения, если это специально не предусмотрено законодательством Российской Федерации.

5. 2. субъект данных имеет право отозвать свое согласие на обработку своих персональных данных, направив письменный запрос контроллеру.

5. 3. субъект данных имеет право на получение информации об обработке его персональных данных, включая информацию, содержащую

- подтверждение обработки персональных данных холдинговым органом; и

- правовое основание и цель обработки его персональных данных; и

- цели и методы обработки персональных данных, используемые холдинговым носителем; и

- наименование и местонахождение холдингового органа, сведения о том, кто имеет доступ к персональным данным (кроме сотрудников/работников оператора) или кому персональные данные раскрываются на основании договора с оператором или в соответствии с федеральным законом.

- Соответствующий предмет персональных данных, обрабатываемые персональные данные, относящиеся к источнику их получения, если федеральным законом не предусмотрен иной порядок представления таких данных

- сроки и условия обработки персональных данных, включая периоды обслуживания; и

- порядок осуществления прав субъекта персональных данных, предусмотренных Федеральным законом «О персональных данных»; и

- информация о трансграничной передаче данных, которая имела место или должна иметь место; и

- имя или фамилию, отчество, фамилию и адрес лица, осуществляющего обработку персональных данных от имени холдинга, если обработка поручена или поручается этому лицу.

- иные сведения, предусмотренные Федеральным законом «О персональных данных» или другими федеральными законами.

5. 4. Субъект персональных данных имеет право требовать от руководителя уточнения, исключения или уничтожения своих персональных данных, если они являются неполными, устаревшими, неточными, незаконно полученными или ненужными, а также обращаться в суд в целях, заявленных для его защиты. Права. Права.

5. 5 Если субъект персональных данных считает, что руководитель осуществляет обработку персональных данных с нарушением законодательства Российской Федерации или иным образом нарушает его права и свободы, субъект персональных данных может рассчитывать на инертность уполномоченного органа или руководителя, действующего в пределах или Суд.

6. доступ к настоящей политике

Текущая печатная версия политики хранится в офисе исполнительного органа Управляющего, расположенного по адресу: 115280, Москва, строение 4, Ленинская Лобода 19.

6. 2. онлайн-версия текущей версии политики доступна на сайте Управляющего.

7. обновление и утверждение политик

7. 1. политика утверждается и вводится в действие ответственным лицом ООО «Ярус».

7. 2. руководитель имеет право изменять данную политику.

8. ответственность

8. 1. любое лицо, признанное виновным в нарушении норм, регулирующих обработку и защиту персональных данных, несет ответственность в соответствии с законодательством Российской Федерации, локальными актами Управляющего и договорами, регулирующими правоотношения между Управляющим и физическим лицом и субъектом персональных данных.

/ или данных третьих лиц.

9. заключительные положения.

9. 1. Оператор оставляет за собой право изменять и дополнять настоящую политику обработки персональных данных в любое время без предварительного уведомления Пользователя.

При этом субъект персональных данных обязан самостоятельно отслеживать изменения и дополнения к настоящей политике. В случае возникновения разногласий, основанных на положениях настоящей политики и/или ее отдельных положений, а также в случае внесения таких изменений и дополнений, контроллер попросит менеджера не посещать и не использовать его услуги и не предоставлять персональные данные. В противном случае менеджер имеет право обрабатывать персональные данные в соответствии с настоящей политикой и не несет за это ответственности.

Необнуляемая сумма прихода

Ненулевое доказательство является обязательным элементом, но оно не является кассовым чеком и не является элементом внутреннего отчета электронной кассы. Поскольку эта запись не является обязательной, электронные кассовые аппараты по определению не могут ее печатать.

Налоговые органы вообще не используют это требование и терминологию. Добавленная для удобства пользователей, Федеральная налоговая служба не администрирует ее.

Нулевое доказательство — это сумма всех расчетов в электронной кассе с момента регистрации. Эта сумма обнуляется, если один реестр удаляется и заново вводится на другое юридическое лицо или если электронный реестр обнуляется.

Микросумма чека увеличивается, так как никакие данные не списываются. Например, чек на сумму 10 000 рублей перфорируется, и сумма без вычета увеличивается на ту же сумму. Однако, если эта квитанция аннулируется, невычитаемая сумма не уменьшается.

Это требование не обязательно для квитанций или отчетов — оно используется только для внутренней работы кассового аппарата.

Нет штрафов за отсутствие некоторых реквизитов в бумажном чеке

В частности, некоторые элементы печатного доказательства могут отсутствовать.

- Соответствующий налоговый режим, адрес

- адрес на веб-сайте Федеральной налоговой службы,.

- номер смены; и

- количество сертификатов смены.

В связи с недавним введением этого изменения некоторые инспекторы Федеральной налоговой службы не могли наложить штрафы, поскольку у них не было этой информации на доказательствах, напечатанных старым способом. Это незаконно, так как данные элементы теперь обязательны для электронных чеков.

Что обозначает ЗН ККТ

CR кассового аппарата — это серийный номер кассового аппарата. Этот элемент уникален, никогда не повторяется и идентифицирует конкретное устройство. Независимо от даты и места изготовления, электронные кассовые аппараты отличаются персональным идентификационным номером, который запечатывается непосредственно при сборке предприятия.

Цифровое обозначение указывает на подлинность и оригинальность устройства и заносится в документ, удостоверяющий использование, как и корпус машины. Он должен быть везде одинаковым и обязательно регистрируется в базе данных при постановке на налоговый учет. Лучшие продавцы и налоговые регистраторы также имеют номера.

После исполнения закона в налоговом свидетельстве указывается вышеупомянутый заводской номер (FN). Кроме того, если кассовый аппарат построен на отдельном устройстве, этот номер также будет указан на бумаге. Если потребитель получает свидетельство после отсутствия номера аппарата, то все финансовые операции, проведенные через него, являются незаконными, так как кассовый аппарат был неофициально сконструирован и установлен.

Веб-портал налоговой службы позволяет проверить надежность кассовых аппаратов не только по серийному номеру, но и по модели кассового аппарата. Этот вариант подходит, если по каким-то причинам номер кассы не указан. Модель также указывается на кассовом аппарате, что позволяет проверить легальность на основании модели машины.

На чеке знак номера ставится в дежурной группе сразу после НДС абонента. Его легко обнаружить — перед двумя заглавными буквами вверху появляется стрелка. Над QR-кодом располагается номер налоговой карточки, присвоенный производителем.

Заводской номер включает в себя не только сам кассовый аппарат, но и

- устройство кассового аппарата, устройство

- устройство для хранения налогов, устройство

- устройство для создания и контроля номера налоговой карты.

Серийный номер конкретного кассового аппарата находится на внешней стороне устройства. Внутри такого требования нет. В связи с этим контрольно-кассовая машина без регистрационного номера на ее корпусе не соответствует требованиям законодательства.

Статья 4.7 Федерального закона № 54 не требует указания регистрационного номера на чеке. С другой стороны, в приказе № ММВ-7-20/229@ от 21. 03. 2017 года Налоговой службы РФ упоминается этот признак.

Эта цифровая цена требуется владельцу кассы при заключении договора на оказание услуг по ОФД. Затем оператор налоговых данных отправляет эту информацию на слух — в налоговый орган.

ФД: что это такое и каково его назначение

FundCheck подтверждает, что денежные операции имели место. Он предоставляет клиенту письменное доказательство того, что он полностью оплатил услугу или товар. Этот документ является бухгалтерским документом, содержащим все данные, относящиеся к транзакции, проведенной через кассу.

После проведения сверки в свидетельстве указывается общая сумма расходов, поступлений за отчетный период.

Так как налоговая служба тщательно следит за выдачей чеков и предоставлением отчетов о выдаче, сотрудники, использующие кассовый аппарат, несут ответственность за контроль за непредставлением или непредоставлением аудитору. Кроме того, за неправильное использование кассового аппарата на сотрудников налагается штраф.

Квитанции, выдаваемые покупателю (клиенту), должны быть оригинальными. Подлинность налоговой документации подтверждается рядом реквизитов. К ним относятся номер смены и номер доказательства смены, элементы налога и особенности документа.

Однако номер доказательства, налоговые данные и характеристики документа совершенно разные. Они имеют разные знаки и положение на бумаге. Например, налоговые данные (НД) — это множество документов, которые автоматически выдаются кассовым аппаратом.

Идентификационный номер документа (ИНД) — это код, созданный с помощью ключа для шифрования информации о сделке для дальнейшей передачи в налоговую инспекцию. Номер сменного расчетного документа — это порядок создания смен для предприятия с момента его создания до закрытия. Так, первый сменный документ характеризуется номером один, второй — номером два, третий — номером три и т.д.

Квитанции относятся к справочным документам и поэтому содержат специфические коды и реквизиты, полезные для потребителей и налоговых органов, не только для платежей, но и для информации о кассирах, бухгалтерах и т.д. Реквизиты «налоговые данные» отражают номера платежей, зарегистрированных в налоговых органах; ЦФ рассчитывается после создания кассовой экспозиции. В этом отношении номер ФД намного больше, чем обычное доказательство серийного номера, который рассчитывается за смену.

Требования к реквизитам

Набор реквизитов для конкретного налогового элемента напрямую зависит от формата документа (ФФД 1.05 или 1.1) и формы доказательства (электронная или печатная). Каждый требуемый документ должен быть читаемым и пригодным для прочтения в течение не менее шести месяцев с указанной даты (для печатных форм). В зависимости от специфики деятельности, в рамках которой осуществляется кассовая операция, пользователь электронного кассового аппарата уполномочен заполнять требования к кассовой документации.

Кроме того, существует перечень дополнительных требований, перечисленных на квитанциях, выдаваемых компаниям или индивидуальным предпринимателям. В целом, Федеральный закон № 4.7, статья № 54 определяет все обязательные элементы кассового чека и их наименования. Эти требования являются обязательными.

В противном случае нарушителям грозит административная ответственность.

Внесение номенклатуры на онлайн-кассу

Специальное предложение по внесению информации о ваших товарах в чек. Закажите услугу корректировки номенклатуры сейчас всего за 1500 единиц.

Что должно быть в чеке онлайн-кассы

С вступлением в силу закона подтверждение электронной кассы стало включать больше данных о товаре. Список обязательных элементов в новом доказательстве плана значительно увеличился по сравнению со старой версией.

Теперь программное обеспечение кассира должно иметь возможность печатать на чеке следующую информацию

- Название документа

- Серийный номер смены

- Дата, время и место оплаты

- Название организации или ИП

- Идентификатор организации или индивидуального предпринимателя

- Система налогообложения

- Сверка с признаками (продажа или возврат)

- Список перфорированных товаров с указанием количества, стоимости, чести и примененной скидки

- Сумма расчетов с указанием процентов и сумм НДС по ним

- Форма оплаты (наличная или безналичная)

- Местонахождение и имя лица, производящего платеж

- Номер смены

- Регистрационный номер кассира

- Заводской номер налогового накопителя

- Сотрудник, ответственный за налоговые данные

- Номер налогового документа

- Адрес места установки ОФД

- Имя Фамилия

- QR-код

- Код элемента для электронных квитанций, символ [m] в печатном варианте.

- Абонентский номер клиента или адрес электронной почты (если чек был отправлен клиенту в электронном виде)

- Абонентский номер магазина или адрес электронной почты (если чек был отправлен клиенту в электронном виде).

Отсутствие хотя бы одного пункта из предложенного списка делает доказательство недействительным и не рассматривается налоговыми органами.

В отношении индивидуальных предпринимателей ЕНВД, УСН и ПСН нераспространение перечня товаров и их количества допускается в соответствии с 01. 02. 2021. Исключением является продажа продукции, облагаемой специальными налогами.

Хотя точная плата за то, чтобы предприниматель назвал товар в доказательстве 2021 года, не публикуется, покупатель должен понимать ценность доказательства, по которому была произведена оплата. Например, онлайн-кассы, стрижки женские короткие, потому что написать «стрижка» в услугах парикмахера недостаточно, например, пирог с капустой, нет, нет, нет, нет, нет, услуга должна быть указана полностью. Пирог с капустой.

При условии четкой идентификации «сортового пирога», содержание продукта должно быть указано.

Обратите внимание!

Соблюдение новых требований по сертификации электронных кассовых аппаратов будет означать дополнительные расходы. Предприниматели в специальных режимах, освобожденные от необходимости подтверждения и уточнения номенклатуры, с 1 февраля 2021 года должны соблюдать следующие условия

- 1. приобрести планшет, компьютер или ноутбук и подключить онлайн-кассу

- 2. приобрести и установить на контрольное устройство соответствующее программное обеспечение

- 3. учитывать, что при наличии кассового аппарата необходимо обновить устройство или приобрести новую модель, так как некоторые модели невозможно подключить к планшету, компьютеру или ноутбуку.

Что должен содержать QR-код чека онлайн кассы

54 — Согласно ФЗ, электронные кассовые аппараты должны поддерживать печать QR-кода, который представляет собой двухмерный штрих-код размером не менее 20 х 20 мм, содержащий рыночную информацию в зашифрованном виде. Наличие QR-кода на чеке позволяет покупателям проверить действительность налогового документа и рынка, на котором он был получен. Штрих-код может быть отсканирован с помощью камеры мобильного устройства.

Исходя из этого, QR-код должен отображать следующую информацию

- Дата и время платежа

- Серийный номер налогового документа

- Характеристики

- Сумма расчета

- Серийный номер налогового документа

- Код налогового документа

Однако важно отметить, что QR-код не должен содержать ссылку на онлайн-источник.

Штрафы

Доказательства без правильного наименования в Законе о номенклатуре будут недействительны с 1 февраля 2021 года, а предприниматели, нарушившие требования законодательства, получат штраф, регламентированный частью 4.5 Цао РФ. При отсутствии доказательств в квитанции, штрафы будут в следующих размерах

- для работников — от 1, 500 до 3, 000 рублей; и

- Для юридических лиц — 5, 000-10, 000 рублей.

Чтобы избежать штрафов в будущем, необходимо подготовиться уже сейчас.

Как выглядит чек для товаров маркировки

Согласно приказу от 16. 04. 2020 г.

№ 521, документы, подтверждающие реализацию продукции с этикетками, должны содержать дополнительные реквизиты в виде кодов товаров. Его отсутствие или неправильный вид приводит к санкциям, как и в случае с неправильной номенклатурой. Внешний вид кодов на печатных и электронных чеках различен.

В печатных чеках код товара не печатается, вместо него вокруг наименования товара ставится символ [М], а в электронных чеках код указывается полностью.

Федеральная налоговая служба контролирует наличие товарных кодов во всех доказательствах. Кроме того, наличие элементов маркировки необходимо для контроля изъятия товаров из оборота, так как данные, передаваемые при сделке, передаются системой честной маркировки.

Код товара не указывается в чеке.

- Внесенный аванс или предоплата

- Произведен возвратный платеж или предоплата

- Для оплаты товара был предоставлен кредит

- Товар был возвращен без кассового чека, а код товара был утерян или уничтожен

Как пробивать чеки по онлайн кассам

Теперь, когда понятно, какая номенклатура необходима для подтверждения электронного чека, необходимо определить, как пробить подтверждение электронного чека. При совершении покупки необходимо пробивать кассовое доказательство для каждого платежа покупателя. В дополнение к этой налоговой документации, если

- При получении полной или частичной подготовки

- При получении авансового платежа

- При продаже товаров в кредит или в рассрочку

- Возврат денежных средств

- При формировании чековой облигации

По закону чек должен содержать дополнительный «способ оплаты». Рассмотрите пункты, указанные в каждом случае.

| Деятельность | Средство платежа | Детали чека. |

| Полная предоплата до получения товара. | 100% предоплата. | Если объем и перечень товаров и услуг определить невозможно, в чеке будут указаны только фактически полученные деньги. |

| Частичная предоплата до получения товара | ‘Предоплата’. | |

| Квитанция. | ‘Предоплата’. | |

| Полная оплата товара | ‘Оплачено полностью’ | Доказательство содержит всю необходимую информацию о товаре. |

| Уступки по продукции с частичной оплатой в кредит. | ‘Частичная оплата с кредитом’. | Чек содержит следующую информацию. Способ оплаты, наименование товара, полная цена товара, сумма и размер кредитного фонда. |

| ‘Товары в кредит с частичной оплатой без оплаты’. | ‘Кредит с кредитом’. | |

| Оплата в кредит за уже полученный товар | ‘Оплата в кредит’. |

Хотя процесс возмещения покупателю фактически не изменился, существует несколько оттенков создания кассового чека. Кассовый чек должен быть создан, если

- Чек подготовлен на неправильную сумму.

- Чек не был создан в момент оплаты покупателя.

- Вместо исправленного чека был создан чек возмещения.

При этом исправленный чек в электронной кассе должен быть строго выбит до закрытия смены и должен включать в себя множество необходимых условий, указанных в DOJ, 2017 MMV-7-20/229@.

Подводя итог вышесказанному, давайте рассмотрим, как осуществляется проверка в электронной кассе. Для этого необходимо выполнить несколько основных шагов

- 1. ввести товарную позицию в кассовый аппарат

- 2. создать открытие смены.

- 3. получить оплату от покупателя.

- 4. проверить транзакцию.

- 5. распечатать или отправить по электронной почте налоговую документацию.6 6.

- 6. закрыть смену в конце рабочего дня.

Нужна помощь в регулировании номенклатуры?

Мы дадим вам бесплатные советы и поможем добавить акции в вашу онлайн-кассу.