- Александр Крылов

- Добавить комментарий Отменить ответ

- Двухфакторная модель Альтамана

- Пятифакторная модель

- Сложности и ограничения применения модели Альтмана в российских условиях

- Пятифакторная модель Альтмана для компаний, чьи акции котируются на бирже

- Модель Альтмана для компаний, чьи акции не торгуются на биржевом рынке

- Z-модель Альтмана для непроизводственных компаний

- Модель Альтмана для развивающихся рынков

- Семифакторная модель

- Модель Альтмана-Сабато

- Инфографика: Модель Альтмана (Z-счёт Альтмана)

- Как Альтман построил свою модель?

- Модель Альтмана . Виды. Формула расчета

- Модель Альтмана для частных компаний

- Модель Альтмана для непроизводственных предприятий

- Оценка с помощью четырехфакторной модели Альтмана.

- Модель Альтмана-Сабато оценки риска банкротства (logit-модель)

- Модель Альтмана и кредитный рейтинг

- Связь значения Z — score в модели Альтмана с рейтингом от Moody ’ s

- Здравствуйте, мой дорогой читатель. С помощью данного сервиса вы можете провести анализ корпоративного банкротства, используя некоторые распространенные модели оценки риска банкротства, а также используя показатели из слайдера … Здравствуйте. На этой странице вы найдете U P-To-Date сервис для бесплатного онлайн анализа финансового состояния компании: новый бесплатный сервис анализа, который учитывает изменения ситуации, начиная с 2019 года, так как некоторые строки ситуации финансовых показателей изменились с 2019 на 2020 год. В предыдущем отчете с анализом можно ознакомиться здесь: анализ бюджетных учреждений … Здравствуйте посетитель. Данный сервис является очередным обновлением сервиса финансового анализа Банка на 2020 год и далее — до появления новых изменений. В …

Александр Крылов

С 2004 по 2011 год я работала старшим преподавателем в Серябинском государственном университете и Санкт-Петербургском государственном университете «Инжэкон». Специализируюсь на финансовом положении организаций: коммерческих организаций, банков, финансовых институтов. Оказываю помощь в подготовке к поступлению в аспирантуру по экономическим специальностям.

Добавить комментарий Отменить ответ

Не можете сохранить свой анализ? Узнайте, как сохранить свой финансовый анализ

Двухфакторная модель Альтамана

Пожалуй, самой простой и понятной является двухфакторная модель, предсказывающая банкротство. Она может быть рассчитана по следующим типам.

< br _d-id=»100″>

$ a $ — индекс текущей ликвидности (KTL). Он может быть рассчитан следующим образом.

$ b $ — это финансовый показатель, который является причиной наличия собственного капитала и резервов в активах предприятия.

Основным преимуществом данной модели является ее простота и то, что для анализа требуется очень мало информации; основным недостатком двухфакторной модели Альтмана является низкая точность прогнозов (особенно в условиях нестабильной экономической ситуации в России).

В России модель Альтмана была подробно изучена ученым М. А. Федотовой; в частности, Федотова составляет расширение этой модели с помощью индекса эффективности активов ($ ROA $).

Пятифакторная модель

э Для разработки этой модели Альтман проанализировал 66 американских компаний. Половина из них обанкротилась в период с 1946 по 1965 год. Из этой выборки он отобрал только пять основных показателей.

Большинство более поздних авторов взяли этот инструментарий и логику расчетов за основу своих моделей.

Пятифакторная модель Альтмана рассчитывается по типу.

$ Z = 1. 2 CDOT A + 1. 4 CDOT B + 3. 3 CDOT C + 0. 6 CDOT D + 0. 99 CDOT E $

- $ a $ — отношение движущегося капитала к общим активам

- $ b $ — отношение выручки к неону к активам

- $ c $ — показатель операционной прибыли по отношению к активам

- $ d $ — Обоснование рыночной стоимости доли бизнеса по отношению к обязательствам

- $ e $ — Обоснование прибыли бизнеса по отношению к активам бизнеса

Сравнивая важные цены этого индекса, которые не превышают 2, 675, с ценами для каждого конкретного бизнеса, можно предположить вероятность банкротства за два-три года до его появления. Цена $ Z выше 2, 675 свидетельствует о том, что бизнес финансово здоров.

Сложности и ограничения применения модели Альтмана в российских условиях

Применение модели Альтмана к переходной экономике России весьма затруднительно. Это обусловлено, прежде всего, следующим.

- Существенные различия между фирмами, используемыми в статистической выборке (создание пятифакторной модели Альтмана), и отечественными фирмами

- Различия в трактовке некоторых показателей (например, в США используется финансовая информация по GAAP)

- В модели не учитываются эффекты инфляции (которые в переходной экономике обычно высоки и непредсказуемы)

- В странах с переходной экономикой часто существует значительная разница между бухгалтерской стоимостью и рыночной стоимостью активов

Чтобы применить модель к более или менее успешной внутренней среде, весовые коэффициенты необходимо скорректировать с учетом особенностей переходной экономики.

Пятифакторная модель Альтмана для компаний, чьи акции котируются на бирже

Модель Альтмана является наиболее популярной и была опубликована учеными в 1968 году.Пресс для расчета пятифакторной модели Альтмана выглядит следующим образом.

z = 1. 2×1 + 1. 4×2 + 3. 3×3 + 0. 6×4 + x5

Где, x1 — Глава движения / Общие активы. x2 — Прибыль до неона / Общие активы. x3 — Прибыль до уплаты процентов и налогов / Активы. x4 — Рыночная стоимость общего обязательственного капитала / Учетная стоимость. x5 — Продажи / Набор активов.

Где, X1 — Движимая часть всех активов. Показатель измеряет величину чистых денежных средств компании по отношению к общей сумме активов; X2 — прибыль, не распределенная на сумму активов компании, указывающая на уровень финансового рычага; X3 — прибыль PR E-TAX на все активы. Показатель отражает эффективность операционной деятельности компании; X4 — рыночная стоимость собственного капитала/бухгалтерская (учетная) стоимость всех обязательств; X5 — оборачиваемость по отношению ко всем активам компании характеризует эффективность использования активов компании.

Расчет Z-score для конкретного бизнеса приводит к выводу.

Точность данной модели на горизонте одного года составляет 95%, а на два года — 83%, что является ее достоинством. Недостатком модели является то, что на практике она рассматривает только крупные предприятия, котирующиеся на бирже.

Модель Альтмана для компаний, чьи акции не торгуются на биржевом рынке

Модель была опубликована в 1983 году.

z = 0. 717×1 + 0. 847×2 + 3, 107×3 + 0. 42×4 + 0. 998×5

x4 = собственный капитал / учетная стоимость заемного фонда (обязательства)

Отметим, что во многих российских источниках данный вид приводится в следующем виде

z = 0. 717×1 + 0. 847×2 + 3, 107×3 + 0. 42×4 + 0. 995×5

Z-модель Альтмана для непроизводственных компаний

В 1993 году Альтман продолжил свои исследования и пересмотрел свою модель для непроизводственных операций. (Altman, E., Corporate Financial Dissrupt and Dauldcy. (3rd ed.). (Нью-Йорк: John Wiley & Amp; Sons, Inc.).

Альтман исключает Z-коэффициент x5 = Продажи / Набор активов, первые три переменные остаются неизменными, но метрические многосторонние показатели пересчитываются. Таким образом, вид Z-модели Альтмана для непроизводственных фирм имеет вид

z = 6. 56×1 + 3. 26×2 + 6. 72×3 + 1. 05×4

Где X1 — движимое имущество / совокупные активы (иностранный источник движения / активы, движимый капитал / активы. x2 — неон / прибыль к совокупным активам. x3 — прибыль до уплаты процентов и налогов или EBIT / совокупность активов. x4 — доля обязательств / учетная стоимость совокупности.

Для z:.

— 1. показатель ниже 1 или меньше — состояние значительное и велика вероятность банкротства.

— 2. индекс выше 6 — состояние неустойчивое, организм вряд ли обанкротится, но не исключено.

— Индекс между 1. 10 и 2. 6. Низкая вероятность банкротства.

Модель Альтмана для развивающихся рынков

Для развивающихся рынков, включая Россию, версия скоринговой модели называется Emerging Market Scoring (EM Z-score) (Altman E. I. (2003). Управление кредитным риском: вопросы для нового тысячелетия. Выпуск 2 (декабрь)). К типу модели добавляется константа 3. 25.

EM z = 6. 56×1 + 3. 26×2 + 6. 72×3 + 1. 05×4 + 3. 25

Интерпретация цен z:.

-em z Цена превышает 2. 60 — Вероятность банкротства незначительна и компания финансово здорова.

-em z Цена больше 1. 1, но меньше 2. 6 — условия неопределенные.

-em z Цена меньше 1. 1 — ситуация критическая, и компания, скорее всего, будет обанкрочена в ближайшем будущем.

Семифакторная модель

Эта модель была разработана Эдвардом Альтманом в 1977 году и позволила предсказать банкротство на пятилетнем горизонте в 70%. К сожалению, из-за сложности расчетов она не нашла широкого применения на практике.

Модель Альтмана-Сабато

В 2007 году Э. Альтман и Д. Сабато представили логит-модель, основанную на выборке из 120 банкротств и 2010 небанкротств в США. (Altman E. I. Modelling small business credit risk: items from the US market / E. I. Altman, G. Sabato //Abacus. 2006.

Вид модели Альтмана-Сабато выглядит следующим образом.

y = 4. 28 + 0. 18×1 — 0. 01×2 + 0. 08×3 + 0. 02×4 + 0. 19×5

p = 1/(1+ e-y)

Где x 1-EBITDA / общие активы. x2 — краткосрочная задолженность собственного капитала / учетная стоимость. x3 — чистая прибыль / активы (прибыль на новые активы). x4 — свободные денежные средства / общие активы. x5 — EBITDA / процентные расходы. e — основание натурального логарифма (число Эйлера, e = 2, 71828).

Результат расчета (p) — это значение между 0 и 1.

Часто при использовании метода Альтмана происходит переоценка. В переводной литературе по финансовому анализу, да и в российских сборниках всех видов часто встречается тип Альтмана 1968 года, и нет ни одной ссылки на эту причину рая в анализе ожидаемых банкротств.Тип Альтмана вполне мог содержать другие веса, которые не включены в метод Альтмана. Это в равной степени относится как к российским особенностям, так и к исходным весам.

Конечно, мы вправе ожидать, что высокий уровень финансовой автономии бизнеса далек от банкротства. Это выражается и всеми зависимостями, возникающими в рамках подхода Альтмана. Однако насколько это расстояние действительно велико — вопрос, который вряд ли будет решен даже при наличии репрезентативной статистики банкротств в России.

Подход Альтмана правомерен, если существует однородность и репрезентативность событий выживания/банкротства (или если модель обоснована). Однако фундаментальное ограничение этого подхода заключается даже не в качестве статистики. Дело в том, что классические вероятности — это характеристики не отдельных объектов или событий, а совокупности событий в целом.

Рассматривая отдельный бизнес, можно представить, что он описывает его взаимосвязь с коллективом в целом. Но уникальность каждого бизнеса заключается в том, что он может выжить даже при очень низких шансах. Уникальность бизнеса заставляет исследователей рассматривать бизнес более тщательно, расшифровывать его уникальность и специфику, диагностировать и объяснять различия, а не «резать по лекалу», искать сходства, а не диагностировать и объяснять различия.

В таком подходе нет места статистическим случайностям.

Инфографика: Модель Альтмана (Z-счёт Альтмана)

| Оценка стоимости бизнеса | Финансовый анализ в соответствии с МСФО | Финансовый анализ в соответствии с РСБУ |

| Расчет Ca, IRR в Excel | Оценка стоимости акций и облигаций |

Как Альтман построил свою модель?

Альтман построил модель на примере 66 американских компаний с 1946 по 1965 год. За этот период 33 компании обанкротились, а 33 остались финансово здоровыми. Кроме того, он выбрал только пять из 22 финансовых показателей.

Затем для определения весов интегрированной модели было использовано несколько инструментов тщательного решения. В результате он получил модель статистической классификации для определения класса бизнеса (банкрот/небанкрот/зона неопределенности).

Часто неправильно говорить, что Альтман изобрел математический инструментарий для множественного осторожного анализа (поскольку разрешение MDA было впервые предложено Р. А. Фишером); Альтман был пионером в использовании этого инструмента для оценки риска банкротства.

Модель Альтмана . Виды. Формула расчета

Рассмотрим основные варианты модели Альтмана, созданные в период с 1968 по 2007 год.

Модель Альтмана для частных компаний

В 1983 году Альтман предложил модель для частных компаний, не зарегистрированных на фондовой бирже. Тип рассчитываемого целостного индекса выглядит следующим образом

Четвертый фактор X4 отличается от более ранней пятифакторной модели Альтмана. В этом типе в качестве рыночной стоимости акций принимается собственный капитал.Точность модифицированной пятифакторной модели Альтмана составляет 90,9% в предсказании банкротства компании за год до появления.

Модель Альтмана для непроизводственных предприятий

В 1993 году Альтман предложил модель для непроизводственных компаний. Тип расчета холистического индекса выглядит следующим образом

z ** = 6. 56*x 1 + 3. 26*x 2 + 6. 72*x 3 + 1. 05*x 4

| Фактор | Тип расчета | Расчет по РСБУ | Расчет по МВФ |

| X1 | x1 = скользящая глава/актив | (Строка 1200 — Строка 1500) / Строка 1600 | (Движущаяся глава) / Общий актив |

| Х2 | x2 = Неон / Доход к активу | стр. 2400 / стр. 1600 | Неон / Выручка к общему активу |

| Х3 | Х3 = Операционный доход / Активы | p.

p. 2300 / p. 1600 |

EBIT / совокупность активов |

| Х4 | x4 = акции / обязательства | p.

1300 / (p. 1400 + p. 1500) |

Стоимость акций по общему обязательству / учетная стоимость |

Модель Альтмана на 90,9% точно предсказывает однолетние банкротства непроизводственных компаний.

Оценка с помощью четырехфакторной модели Альтмана.

Если Z**>2. 6 — Зона экономической устойчивости («зеленая» зона).

Модель Альтмана-Сабато оценки риска банкротства (logit-модель)

Альтман совместно с Габриэлем Сабато в 2007 году предложил модель, основанную на инструменте логит-модели. Тип расчета следующий.

p = 1/(1+ e-y)

y = 4. 28 + 0. 18*x 1-0. 01*x 2 + 0. 08*x 3 + 0. 02*x 4 + 0. 19*x5

X1 — прибыль до налогообложения налог и проценты/ активная X2 — краткосрочные обязательства/ собственный капитал X3 — чистая прибыль/ активная X4 — денежные полномочия/ активная X5 — налог и проценты/ проценты/ прибыль по обязательным процентам

В результате расчета получится значение от 0 до 1 (вероятность банкротства). К примеру, значение 0,4 будет говорить о 40% вероятности банкротства, а значение 0,9 о 90% вероятности. По сути, если P>0. 5, то бизнес может быть охарактеризован как банкрот.

Модель Альтмана и кредитный рейтинг

Оценка стоимости бизнеса по модели Альтмана тесно связана с его кредитным рейтингом. Кредитный рейтинг присваивается рейтинговыми агентствами, но оценку по модели Альтмана может проводить сам бизнес, что очень полезно; цена по Z-score напрямую коррелирует с ценой оценки международными оценочными организациями.

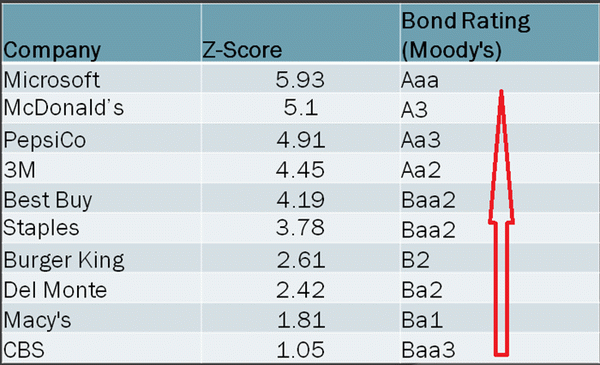

Связь значения Z — score в модели Альтмана с рейтингом от Moody ’ s

Интересным примером является сравнение цен интегрального индекса с кредитным рейтингом Moody’s по модели Альтмана; видно, что чем выше значение Z-score, тем выше кредитный рейтинг, который сразу же коррелирует с ним. Например, Microsoft имеет значение Z-score по модели Альтмана 5,93 и наивысшую оценку ААА.

Взаимосвязь между моделью Альтмана и кредитными рейтингами Moody’s

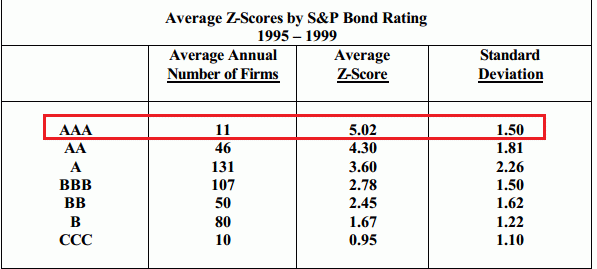

Еще один пример из отчета Альтмана показывает взаимосвязь между рейтингом S&B по модели Альтмана и ценой Z-score. Так, он получил 11 компаний с рейтингом ААА и обнаружил, что их средний Z-score составляет 5,02 при стандартном отклонении 1,5. Это означает, что если компания имеет Z-score от 3,52 до 6,52, то она имеет рейтинг ААА по шкале S&MP.

То же самое он проделал с остальными рейтингами.

Связь между моделью Альтмана и кредитным рейтингом по шкале S&MP; P; P