Новые формы и инструкции по представлению 6-НДФЛ в 2022 году утверждены приказом № ЕД-7-11/753@ фтс от 15. 10. 2020 г.

с изменениями, внесенными приказом № ЕД-7-11/845@ от 28. 09. 2021 г.

Обновленные формы действуют с 01. 01. 2022, вступают в силу с 2022 года.

Расчеты необходимо представлять в ежеквартальную территориальную инспекцию в электронном виде с использованием специальных бухгалтерских программ и справочных служб. Если на предприятии работает менее 10 человек, расчеты можно представлять в инспекции в печатном виде.

Модель 6-НДФЛ за 2022 год (форма по КНД 1151100) выглядит следующим образом.

Сроки сдачи расчета и ответственность

Расчеты формируются и направляются в ФНС ежеквартально, срок сдачи отчета 6-НДФЛ — последний день месяца, следующего за отчетным периодом (кварталом).

Декларация по подоходному налогу для физических лиц за год должна быть представлена до 1 марта следующего финансового года. Это новый крайний срок. Ранее учреждения отчитывались до 1 апреля на месяц позже.

В течение года они отчитывались ежеквартально. В таблице приведены сроки сдачи налоговой отчетности в 2022 году (п. 2 ст. 230 НК РФ):.

Отчетный период Крайний срок сдачи Год 2021. 01. 03. до 2022 г. 1 квартал 2022 г. 04. 05. 2022 (30. 04.

2022 — суббота, затем праздничные и выходные дни с 05 по 03. 05)

2 квартал 2022 года — 6 месяцев года нарастающим итогом 01. 08. 2022 (31. 07. 2022 — воскресенья)

Q3 2022 — Кумулятивный набор на 9 месяцев года 31. 10. по 2022

2022 — Кумулятивный расчет за весь контрольный период 01. 03. до 2025 года

За несвоевременное представление вводится штраф; за каждый месяц просрочки необходимо уплатить штраф в размере 1000 рублей (статья 126-1.2 Налогового кодекса РФ). Ответственное за подачу декларации лицо также несет ответственность: штраф 300-500 рублей (ст. 15. 6 Кодекса РФ об административных правонарушениях).

Если ведомство обнаружит ошибки и искажения информации при исчислении подоходного налога с физических лиц, оно выплачивает штраф в размере 500 рублей каждому плательщику (ст. 1 126. 1 Налогового кодекса РФ).

Если в соответствии с нормативными актами форма обязана представлять расчеты в электронном виде на бумаге, штраф в размере 200 рублей налагается в соответствии со статьей 119.1 Налогового кодекса РФ.

При наличии отдельных подразделений документы составляются отдельно по каждому из них. В расчете представляется сводная информация по всем работникам. Указывается общая сумма заработной платы, переходящая на следующий расчетный период, и дата уплаты налога (рабочий день, следующий за днем фактического удержания налога).

Инструкция по заполнению расчета 6-НДФЛ

Обновленный расчет 6-НДФЛ состоит из одной обложки и двух разделов.

- Данные о налоговом обязательстве, о

- Расчет, удержание и подоходный налог с выданной суммы.

В рамках расчета за четвертый квартал (итоговая форма за год) все сотрудники учреждения обязаны представить отчет о прибылях и убытках и сумму налогового обязательства.

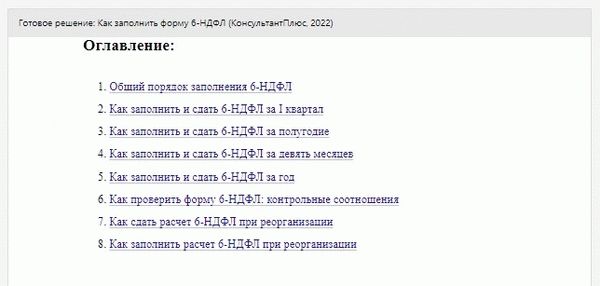

Специалисты КонсультантПлюс написали подробное руководство по заполнению 6-НДФЛ. Оно поможет вам заполнить декларацию без ошибок. Воспользуйтесь им бесплатно по ссылке.

Актуальная пошаговая инструкция по правильному заполнению справки 6-НДФЛ за 3 квартал 2022 года.

Шаг 1. Заполняем титульный лист

На титульном листе появилась новая строка для правопреемников, которые подают 6-НДФЛ после реорганизации своего учреждения. Им нужно заполнить код формата разрешения (оформления), НДС и КПП (индивидуального отделения) реорганизованной организации. Номера линейных кодов изменились. На титульном листе расчета необходимо указать::

- НДС и КПП организации,.

- Нормативный номер. В первичке указывается значение 000. Если аудитору требуются пояснения, отчет дополняется, например, кодами 001, 002 и т.д.

- Отчетный период (21 — 1 квартал, 31 — 2 квартал, 33 — 3 квартал, 34 год) и финансовый год, в соответствии с указанной ценой

- Код территории ИФНС (в соответствии с местными договоренностями), на которую направляется отчет.

- В графе ‘Местонахождение’ отражается налогоплательщик (организация или индивидуальный предприниматель) для территориальной инспекции.

- Графа ‘Налоговый орган’ — наименование организации, предоставляющей информацию (краткое или полное), код города ОКТМО, код города ИФНС.

- код города по ОКТМО,.

- контактный телефон,.

- ФИО ответственного лица или ИП организации.

Шаг 2. Заполняем раздел 1

В разделе 1 предусмотрены обязанности налогового агента.

Во-первых, за последние три месяца отчетного периода — код бюджетной классификации по уплате подоходного налога физических лиц и суммы подоходного налога всех работников. Алгоритм расчета суммы удержания по строке 020 расчета следующий

- Поле 021 Сумма удержанного подоходного налога на последнюю дату до момента, когда его необходимо перечислить в бюджет.

- Введите общую сумму удержанного налога в поле 022.

- В поле 020 суммируйте подоходный налог физических лиц, удержанный за последние три месяца отчетного периода.

Поля 031 и 032 заполнены. Возвращается дата и сумма подоходного налога за три месяца отчетного периода.

Последний пример заполненной 6-НДФЛ за третий квартал 2022 года для бюджетного учреждения.

6-НДФЛ за 4 квартал 2022 года

Новая форма 6-НДФЛ и порядок ее заполнения утверждены приказом ФНС от 28. 09. 2021 г. На бланке необходимо отразить сумму исчисленного и удержанного налога с доходов физического лица. Форма должна включать:.

- Титульный лист,.

- Раздел 1 — «Информация об обязанностях налогового инспектора»; и

- Модуль 2 — «Расчет сумм налога (расчет, удержание и возврат)»; и

- Приложение №1 — Натуральный отчет о прибылях и убытках.

В разделе 2 отчета отражаются суммы, начисленные в качестве дивидендов и отдельно по договорам с работниками и индивидуальными предпринимателями.6 Действующие правила заполнения НДФЛ предполагают, что данный раздел заполняется на основе заработанного с начала года.

В разделе 1 указывается время уплаты налогов и суммы удержаний за последние три месяца отчетного периода

Приложение № 1 (содержит сведения о доходах за месяц и книжки) содержит информацию, уже включенную в справку 2-НДФЛ; в 6-НДФЛ за четвертый квартал 2022 года это приложение необходимо заполнить, так как оно является обязательным в годовом отчете.

Форма имеет код КНД 1151100.

Кто должен подавать расчет?

Формы должны быть представлены.

- Все юридические лица и их обособленные подразделения.

- Индивидуальные предприниматели.

- Физические лица, занимающиеся предпринимательской деятельностью без наемного персонала. К ним относятся, например, адвокаты, нотариусы и управляющие по делам о банкротстве, занимающиеся частной практикой. Исключение составляют самозанятые лица, которые платят налог с доходов от фриланс-профессий.

Обязанность подать форму 6-НДФЛ возникает в случае выплаты юридическим или физическим лицам и индивидуальным предпринимателям вознаграждения в виде денежных средств или товаров.

- Работникам, заключившим трудовой договор; и

- физическим лицам, которые не являются работниками, но оказали им услуги или выполнили для них работу в соответствии с гражданско-правовым договором

- обладателям исключительных авторских прав, в соответствии с лицензионными договорами, уступкой прав и т.д.

Куда надо сдавать расчет?

Место представления 6-НДФЛ определяется категорией налогового представительства и местом выплаты дохода физическому лицу.

- Юридические лица обязаны подавать декларацию в ИФНС по месту регистрации. Их автономные участки должны подавать декларацию по месту нахождения автономного участка.

- Индивидуальные предприниматели и физические лица без работников подают налоговую декларацию по месту регистрации.

Однако режимы совмещения индивидуальных предпринимателей имеют определенные особенности.